|

Риск корпоративного дефолта

|

|

|

|

Финансовое состояние коммерческой фирмы в общем случае менее устойчиво, чем государства. Поэтому корпоративные облигации предусматривают специальную скидку к цене, которая имеет характер дисконта за риск дефолта компании. Дисконт за риск корпоративного дефолта представляет собой разницу между ценой государственной облигации (являющейся «безрисковой» с точки зрения такого дефолта) и аналогичной ей по срокам и доходности корпоративной облигации. Чем выше риск дефолта, тем значительнее размер такого дисконта. Риск корпоративного дефолта зависит от финансовой устойчивости, конъюнктурных особенностей, особенностей налогообложения, монопольного положения компании-эмитента и проч. Принято считать, что риск дефолта тем ниже, чем:

□ выше кредитный рейтинг эмитента;

□ выше инвестиционный рейтинг оцениваемой облигации;

□ надежнее обеспечение облигации;

□ надежнее гарантии облигационного выпуска.

Для покупателей корпоративных облигаций предусматривается специальная скидка к цене, которая имеет характер дисконта за риск дефолта компании-эмитента. Она определяется относительно аналогичной ей по срокам и доходности государственной облигации.

Кредитные рейтинги компаний и инвестиционные рейтинги облигаций обычно оценивают специализированные агентства. Среди международных агентств наиболее известны: Standard & Poor’s Corporation, Moody’s Investor Services, Duff and Phelps и Fitch Investor Services. В России специализированных национальных рейтинговых агентств пока нет, но время от времени рейтинговые таблицы публикуют информационное агентство AK&M (для этого создан Рейтинговый центр AK&M), Московская международная фондовая биржа (ММВБ), Межбанковский финансовый дом (МФД) и проч. Инвестиционный рейтинг конкретных облигаций дополняет кредитный рейтинг компаний (если эмитент

|

|

|

14

выпускает несколько типов облигаций с различным обеспечением и разной очередностью удовлетворения кредиторов в случае банкротства компании, то их рейтинги будут разными). В общем случае рейтинг определяется кредитной историей эмитента, его текущим финансовым состоянием, размерами активов, величиной задолженности и т. д.

Основными факторами, определяющими рейтинг облигаций эмитента, являются его кредитная история, текущее финансовое состояние, размеры активов и общая величина задолженности кредиторам.

При прочих равных условиях облигации, обеспеченные специально обособленным имуществом, всегда считаются менее рискованными, чем необеспеченные облигации того же эмитента (так называемые облигации под общее обеспечение, т. е. обеспеченные всем имуществом эмитента). Кажущееся противоречие объясняется просто. Обособленное имущество имеет характер залога, оно считается обремененным обязательствами по погашению займа и не может быть отчуждено (продано) эмитентом до момента погашения. В случае дефолта по обеспеченным облигациям это имущество ликвидируется (продается) под государственным контролем, и вырученные средства целевым образом направляются на погашение соответствующего облигационного выпуска. Обеспечение считается тем качественнее, чем большей ликвидностью оно обладает. Например, обеспечение в виде конвертируемой валюты предпочтительнее, чем обеспечение в виде недвижимости. В случае объявления эмитентом дефолта по облигациям с общим обеспечением для удовлетворения финансовых претензий владельцев облигаций требуется проведение процедуры банкротства компании-эмитента. В этом случае процедура возврата средств инвесторам затягивается. Кроме того, при неудовлетворительном состоянии баланса эмитента вырученных от его ликвидации средств может не хватить на удовлетворение всех претензий владельцев облигаций в полном объеме.

|

|

|

Облигации, обеспеченные специально обособленным имуществом, считаются менее рискованными, чем облигации того же эмитента под общее обеспечение, т. е. обеспеченные всем имуществом эмитента.

Гарантии под облигационный выпуск могут давать третьи лица (как банковские, так и не банковские организации). При объявлении дефолта по гарантированным облигациям третья сторона – гарант несет солидарную с эмитентом ответственность по удовлетворению финансовых претензий владельцев облигаций.

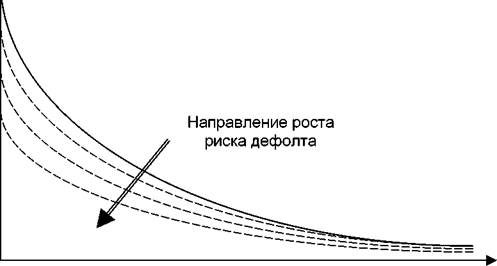

Оценка корпоративного риска и соответствующей скидки к цене облигации, которая определяется этим риском, – очень сложная задача, решаемая статистическими методами или методами математического моделирования. На практике дисконт за риск корпоративного дефолта устанавливает как бы «сам рынок». Цены на облигации тех эмитентов, которые характеризуются относительно низким совокупным риском дефолта, в результате баланса спроса и предложения устанавливаются на уровне, лишь немногим ниже цен идентичных им по срокам и доходности государственных облигаций. Более рискованные облигации торгуются по более низким ценам. Чем выше риск корпоративного дефолта, тем ниже будет цена соответствующей облигации после того, как спрос и предложение на нее окажутся в состоянии равновесия. На рис. 4 показано семейство идентичных по срокам и доходности облигаций с разным риском корпоративного дефолта. Сплошной линией обозначена линия цены идентичной им государственной облигации.

|

|

| 15 |

| Цена облигации |

0 Процентная ставка

Рис. 4. Зависимость между ценой облигации и процентной ставкой для облигаций с различным риском корпоративного дефолта

Чем выше риск корпоративного дефолта эмитента, тем ниже цена на его облигации и тем, соответственно, выше доходность таких облигаций в момент погашения.

В случае необходимости проведения оценки дисконта за риск корпоративного дефолта для конкретной облигации он определяется методом аналогов. При этом сначала усредняются рыночные котировки облигаций, идентичных оцениваемой по срокам погашения, потокам платежей, ликвидности и корпоративному риску Ркорп. Затем усредняются котировки государственных облигаций, идентичных оцениваемой корпоративной облигации по срокам погашения и потокам платежей Ргос. Дисконт за риск корпоративного дефолта находится как разность: Ргос - Ркорп

|

|

|

Наиболее распространенным методом оценки дисконта за риск корпоративного дефолта является метод аналогов.

|

|

|