|

Убытки от чрезвычайных ситуаций

|

|

|

|

Фирма может оказаться в зоне стихийного бедствия (наводнения, селя, оползня, пожара и т. п.) или в другой чрезвычайной ситуации (например, аварии). Если в результате пострадают ее оборудование, материально-производственные запасы, деньги и другие ценности, фирма понесет убытки. Их называют чрезвычайными и относят к внереализационным расходам.

Помимо прямых потерь у фирмы могут быть и расходы на ликвидацию последствий чрезвычайного происшествия: ремонт имущества, компенсацию убытков потерпевшим по вине фирмы и т. д. Для налога на прибыль чрезвычайные расходы учитывают в полном объеме (п. 2 ст. 265 НК РФ).

Обратите внимание: тот факт, что убытки возникли в результате чрезвычайных обстоятельств, нужно документально подтвердить. Для этого обратитесь в службы, которые ликвидируют последствия таких ситуаций: МЧС, полицию и т. д.

Убытки прошлых лет. Перенос убытков

Убыток прошлых лет может возникнуть в учете по разным причинам:

· из-за неэффективной работы фирмы;

· в процессе налаживания нового производства, которое еще не вышло на проектную мощность;

· из-за ошибок бухгалтера и др.

Убытки прошлых лет, выявленные в отчетном году, в налоговом учете включают в состав внереализационных расходов, а в бухгалтерском учете – в состав прочих. Если по итогам прошлого года фирма получила убыток, то его можно учесть при налогообложении прибыли. При этом такие убытки можно полностью включать в расходы текущего отчетного периода, если позволяет прибыль. Если же ее недостаточно, убытки в налоговом учете спишите в течение десяти лет после их возникновения. Перенос убытков на будущее для операторов новых морских месторождений углеводородного сырья и владельцев соответствующих лицензий десятилетним сроком не ограничивается. При этом прибыль, полученная на одном месторождении, не нельзя уменьшить на убыток от деятельности на других месторождениях или от другой деятельности. Хранить документы, подтверждающие сумму убытка, надо в течение всего срока, пока он уменьшает налоговую базу по прибыли.

|

|

|

Если фирма является участником консолидированной группы налогоплательщиков, то она не может уменьшать консолидированную налоговую базу на те свои убытки, которые она понесла до вхождения в группу. А вот если убыток получен в период действия консолидированной группы, то налоговую базу уменьшить на него можно.

В бухучете ошибки, выявленные после утверждения годовой отчетности, исправляют в периоде их обнаружения (ПБУ 22/2010).

В налоговом учете такие ошибки влияют на налог на прибыль, который, как правило, пересчитывают в периоде совершения ошибки. Для этого заполняют уточненную декларацию.

Если период совершения ошибки определить невозможно, корректируют налоговую базу текущего периода.

Обратите внимание: в случае излишней уплаты налога фирмам предоставлено право выбора: либо подать уточненную декларацию (абз. 2 п. 1 ст. 81 НК РФ), либо пересчитать налоговую базу текущего периода (абз. 3 п. 1 ст. 54 НК РФ).

Подробно об этом читайте раздел «Ошибки по налогу» → подраздел «Общий порядок исправления ошибок».

Если вы увеличили прошлогодние расходы, то налог на прибыль в прошедших налоговых периодах уменьшится.

Имеющуюся переплату вы сможете зачесть либо в погашение задолженности по другим налогам, либо в счет будущих платежей по налогу на прибыль. Можно также вернуть ее на свой расчетный счет.

Обратите внимание: Зачет производят по соответствующим видам налогов: федеральные налоги засчитывают в счет федеральных, региональные – в счет региональных, местные – в счет местных.

|

|

|

Подробнее об этом читайте раздел «Уплата налога и отчетность» → подраздел «Зачет и возврат излишне уплаченного налога».

Налоговый учет внереализационных расходов

Налоговый учет внереализационных расходов фирма должна вести в налоговых регистрах. Если в бухгалтерском и налоговом учете такие расходы отражают одинаково, то в качестве таковых можно использовать бухгалтерские учетные регистры. Например, распечатки по соответствующим субсчетам счета 91 «Прочие расходы».

Если же порядок бухгалтерского учета тех или иных расходов не совпадает с налоговым, надо вести специальные налоговые регистры. ФНС России разработала налоговые регистры для учета:

· штрафов, начисленных за нарушение вашей фирмой условий хозяйственных договоров;

· дебиторской задолженности;

· резервов на списание сомнительной дебиторской задолженности.

Обратите внимание: среди них нет регистров по учету других внереализационных расходов (например, затрат на уплату процентов по долговым обязательствам, затрат по аннулированным производственным заказам и т. д.). Поэтому вам придется разработать их самостоятельно.

Ниже приведены их рекомендуемые формы.

Регистры по учету штрафов

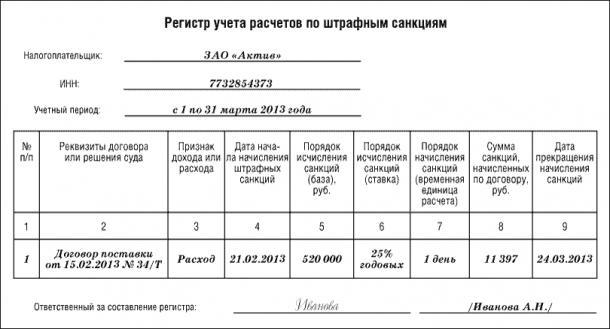

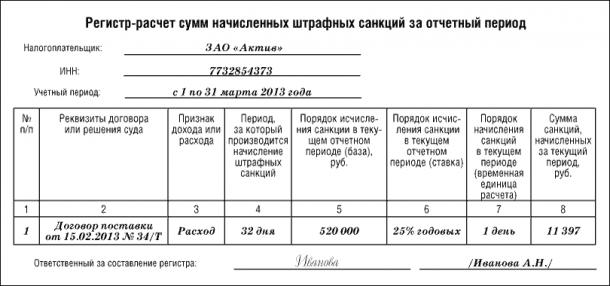

Для учета штрафных санкций, начисленных за нарушение фирмой условий договоров, предусмотрено два налоговых регистра:

· регистр учета расчетов по штрафным санкциям;

· регистр-расчет сумм начисленных штрафных санкций за отчетный период.

Начните с регистра учета расчетов по штрафным санкциям. Заполните его на основании договоров, которые предусматривают начисление штрафных санкций.

Из этого регистра перенесите необходимые сведения в регистр-расчет сумм начисленных штрафных санкций за отчетный период. Эти суммы включите в состав внереализационных расходов.

Как заполнить регистры, покажет пример.

Пример

В феврале текущего года ЗАО «Актив» получило от ООО «Пассив» товары стоимостью 520 000 руб. (без НДС).

По договору товары должны быть оплачены до 20 февраля текущего года.

При несвоевременной оплате товаров «Актив» должен заплатить пени из расчета 25% годовых за каждый день просрочки платежа.

Товары «Актив» оплатил только 24 марта (просрочка составила 32 дня).

|

|

|

Сумма пеней за просрочку составила:

520 000 руб. × 25%: 365 дн. × 32 дн. = 11 397 руб.

Фирма платит налог на прибыль ежеквартально.

Налоговые регистры будут заполнены так:

посмотреть заполненный образец

посмотреть заполненный образец

Регистры по учету дебиторской задолженности

Для учета дебиторской задолженности также предусмотрены два налоговых регистра:

· регистр учета операций по движению дебиторской задолженности;

· регистр учета сомнительной и безнадежной дебиторской задолженности по результатам инвентаризации на отчетную дату.

Прежде всего заполните регистр учета операций по движению дебиторской задолженности.

Его оформляют на основании договора, по которому она возникла, и данных других регистров налогового учета (например, регистра операций выбытия имущества, работ, услуг, прав; регистра учета расхода денежных средств и т. д.).

Данные из этого регистра перенесите в регистр учета сомнительной и безнадежной дебиторской задолженности по результатам инвентаризации на отчетную дату. Оформите его в конце отчетного периода по налогу на прибыль (месяца или квартала).

Пример

На начало I квартала 2013 года в учете ЗАО «Актив» числится задолженность покупателей за отгруженную продукцию:

· по расчетам с ООО «Импульс» – 160 000 руб.;

· по расчетам с ООО «Зенит» – 130 000 руб.

В марте 2013 года произошли следующие события:

· истек срок исковой давности по задолженности ООО «Импульс»;

· ООО «Зенит» частично погасило свою задолженность на сумму 10 000 руб.

На 31 марта 2013 года в учете «Актива» будет числиться задолженность ООО «Зенит» в сумме 120 000 руб. Предположим, что задолженность просрочена на 95 дней.

Фирма платит налог на прибыль ежеквартально. Регистры налогового учета бухгалтер заполнил так:

посмотреть заполненный образец

посмотреть заполненный образец

Регистры по учету резерва сомнительных долгов

Учет резерва ведут в двух налоговых регистрах:

· регистре-расчете резерва сомнительных долгов текущего отчетного (налогового) периода;

· регистре движения резерва по сомнительным долгам.

|

|

|

Начните с заполнения регистра расчета резерва сомнительных долгов текущего отчетного (налогового) периода. Данные для него возьмите из регистра учета сомнительной и безнадежной дебиторской задолженности по результатам инвентаризации на отчетную дату.

Регистр движения резерва по сомнительным долгам заполните, если вы использовали его. При оформлении этого регистра также возьмите сведения из регистра учета сомнительной и безнадежной дебиторской задолженности.

Как заполнить регистры, покажут примеры.

Пример

ЗАО «Актив» считает доходы и расходы по методу начисления и платит налог на прибыль ежеквартально.

По итогам инвентаризации на 31 марта 2011 года выявлена задолженность покупателей за отгруженную продукцию:

· по расчетам с ООО «Импульс» – 60 000 руб. (задолженность просрочена на 1060 дней);

· по расчетам с ООО «Зенит» – 30 000 руб. (задолженность просрочена на 60 дней).

В состав резерва по сомнительным долгам войдет дебиторская задолженность:

· ООО «Импульс» – в сумме 60 000 руб.;

· ООО «Зенит» – в сумме 15 000 руб. (30 000 руб. × 50%).

Общая сумма резерва равна 75 000 руб. (60 000 + 15 000). Выручка фирмы за I квартал 2011 года составила 1 000 000 руб. (без НДС). Максимальная сумма резерва, который может создать «Актив», равна:

1 000 000 руб. × 10% = 100 000 руб.

Созданный резерв не превышает максимальной суммы, поэтому его учитывают при налогообложении полностью. Регистр по учету резерва заполнен так:

посмотреть заполненный образец

Пример

ЗАО «Актив» определяет выручку от реализации для целей налогообложения по методу начисления и платит налог на прибыль ежеквартально.

В I квартале 2011 года «Актив» создал резерв на оплату сомнительной дебиторской задолженности в сумме 75 000 руб.

Во II квартале 2011 года безнадежная задолженность в сумме 85 000 руб. была списана. Регистр движения резерва по сомнительным долгам будет заполнен так:

посмотреть заполненный образец

Регистр по учету других внереализационных расходов

Остальные затраты можно отразить в регистре учета прочих внереализационных расходов.

Форму этого регистра фирма должна разработать самостоятельно.

Заполняют его на основании первичных документов и других регистров налогового учета, в которых есть нужная информация.

Обратите внимание: если внереализационные расходы связаны с оплатой работ, выполненных сторонними организациями, то дополнительно к этому регистру оформите регистр учета операций приобретения имущества, работ, услуг, прав. О том, как это сделать, читайте раздел «Расходы фирмы» → подраздел «Расходы по производству и реализации» → ситуацию «Материальные расходы» → пункт «Налоговый учет приобретенных материалов».

|

|

|

Как составить и заполнить регистр по учету внереализационных расходов, покажет пример.

Пример

ЗАО «Актив» платит налог на прибыль ежеквартально. В марте 2011 года «Актив» включил в состав внереализационных расходов:

· затраты по аннулированному производственному заказу в сумме 80 000 руб.;

· проценты, начисленные по кредиту, в сумме 56 000 руб.;

· курсовую разницу от переоценки валютной задолженности в сумме 35 000 руб.

Налоговый регистр бухгалтер заполнил так:

посмотреть заполненный образец

Все данные о внереализационных расходах перенесите из этих регистров в сводный регистр учета внереализационных расходов. Итоговую сумму отразите в декларации по налогу на прибыль.

Итоговые данные из всех регистров по учету отдельных расходов и убытков перенесите в сводный регистр внереализационных расходов.

Итоговую сумму из сводного регистра отразите в строке 040 листа 02 декларации по налогу на прибыль.

Какие расходы не учитываются

Перечень расходов, которые не уменьшают облагаемую прибыль, дан в статье 270 Налогового кодекса. В состав таких расходов, в частности, включают:

· дивиденды, которые выплачивает фирма;

· расходы на достройку, дооборудование, реконструкцию и модернизацию объектов основных средств;

· пени, штрафы и другие санкции, начисленные за нарушение налогового законодательства;

· безвозмездно переданное имущество;

· взносы в уставный капитал другой фирмы и вклады в простое товарищество (совместную деятельность), инвестиционное товарищество;

· деньги, перечисленные другим фирмам в качестве предварительной оплаты тех или иных ценностей, работ или услуг (для фирм, которые определяют доходы и расходы методом начисления);

· стоимость имущества, переданного другим лицам безвозмездно;

· любые вознаграждения, выданные работникам, не предусмотренные трудовыми (коллективными) договорами;

· материальную помощь, выданную работникам;

· затраты фирмы, которые превышают нормы, установленные Налоговым кодексом;

· расходы на изготовление «зарплатных» карт для работников;

· оплата занятий спортом в клубах и секциях;

· расходы на приобретение амортизируемого имущества (основных средств и нематериальных активов);

· суммы займов, выданных другим лицам;

· средства, направленные на погашение кредитов или займов;

· любые затраты, которые либо документально не оформлены, либо не связаны с производственной деятельностью фирмы (то есть являются экономически неоправданными).

Рассмотрим особенности учета некоторых видов этих расходов.

Безвозмездно переданное имущество

Фирма может передать безвозмездно следующие ценности:

· амортизируемое имущество (основные средства и нематериальные активы);

· материально-производственные запасы (материалы, товары и готовая продукция);

· ценные бумаги.

Обратите внимание: стоимость безвозмездно переданного имущества (кроме ценных бумаг – на основании п. 2 ст. 149 НК РФ) облагают НДС.

В бухгалтерском учете остаточную стоимость безвозмездно переданных основных средств и нематериальных активов, а также затраты, связанные с такой передачей, отражают в составе прочих расходов (п. 11 ПБУ 10/99).

При налогообложении прибыли такие расходы не учитывают.

Пример

ЗАО «Актив» безвозмездно передает некоммерческой организации основные средства (мебель). Первоначальная стоимость – 60 000 руб., сумма начисленной амортизации к моменту передачи – 30 000 руб.

Предположим, что мебель была передана по остаточной стоимости, которая соответствует их рыночной цене. В момент передачи бухгалтер начислил НДС в сумме 5400 руб. (30 000 руб. × 18%).

Убыток от безвозмездной передачи прав составит:

60 000 руб. − 30 000 руб. + 5400 руб. = 35 400 руб.

Фактическую себестоимость запасов, переданных другим лицам безвозмездно, списывают в том же порядке, что и при их отпуске в производство (отгрузке покупателям).

Пример

АО «Актив» занимается пошивом верхней одежды.

Фирма безвозмездно передала некоммерческой организации 200 метров ткани. При списании материалов «Актив» использует метод оценки средней стоимости. Средняя стоимость 1 метра ткани – 834 руб.

Фактическая себестоимость всей переданной партии такова:

200 м × 834 руб. = 166 800 руб.

Сумма НДС, которую нужно начислить при безвозмездной передаче ткани, составила:

166 800 руб. × 18% = 30 024 руб.

Убыток от безвозмездной передачи ткани равен:

166 800 руб. + 30 024 руб. = 196 824 руб.

В бухгалтерском учете сумму убытка отражают как прочий расход. А при налогообложении прибыли сумму убытка не учитывают.

В бухгалтерском учете первоначальную стоимость безвозмездно переданных ценных бумаг, а также затраты, связанные с такой передачей, отражают в составе прочих расходов. При налогообложении прибыли такие расходы не учитывают.

Обратите внимание: безвозмездная передача и получение имущества (сделки дарения) на сумму более 3000 рублей между коммерческими организациями запрещены (ст. 575 ГК РФ).

Предоплата, перечисленная поставщику

Бывает, что с поставщиком приходится расплачиваться заранее. Сначала вы перечисляете деньги, а потом получаете товары (работы, услуги). Деньги, перечисленные партнеру в качестве предоплаты, не включают в состав налоговых и бухгалтерских расходов. Ведь заплатив поставщику деньги в счет предстоящих поставок, фирма еще не понесла расходов. Она понесет их лишь тогда, когда спишет материалы в производство, реализует покупные товары на сторону, ей окажут услуги, выполнят для нее работы и т. п.

Пример

В марте отчетного года ЗАО «Актив» перечислило поставщику авансовый платеж в счет предстоящей поставки товаров. Сумма платежа – 236 000 руб., в том числе НДС – 36 000 руб.

В апреле поставщик отгрузил товары «Активу». В этом же месяце «Актив» продал всю партию покупателю.

Предположим, что других расходов на приобретение товаров, кроме их стоимости в ценах поставщика (200 000 руб.), «Актив» не понес. Эту сумму бухгалтер включит в состав налоговых и бухгалтерских затрат в апреле отчетного года. А в марте сумму перечисленной предоплаты отражать в составе расходов не нужно.

Такой же порядок действует и тогда, когда в качестве предоплаты выступают не деньги, а другое имущество или работы (услуги).

Включать уплаченные авансовые платежи в состав налоговых расходов запрещает пункт 14 статьи 270 Налогового кодекса. Согласно этому пункту, нельзя уменьшить прибыль на расходы «в виде имущества, работ, услуг, имущественных прав, переданных в порядке предварительной оплаты налогоплательщиками, определяющими доходы и расходы по методу начисления».

Получается, что те, кто «работает» по кассовому методу, отнести перечисленную предоплату на расходы могут. Однако на практике налоговики, как правило, не разрешают этого делать.

Аргументы инспекторов таковы. В пункте 3 статьи 273 Налогового кодекса сказано, что расходы при кассовом методе нужно учитывать в день их фактической оплаты. А оплатой признается прекращение встречного обязательства покупателя (заказчика) перед продавцом (исполнителем). Но ведь до тех пор, пока товары не получены (работы не выполнены, услуги не оказаны), никаких встречных обязательств у покупателя попросту нет. Значит, выданные авансы включить в расходы нельзя и при кассовом методе.

Итак, если вы определяете доходы и расходы кассовым методом, то выбирайте один из двух вариантов:

· отнести перечисленную предоплату на расходы и приготовиться к спору с налоговиками;

· согласиться с мнением налоговой службы и выданные авансы в состав затрат не включать.

Если вы выберете первый вариант, то шанс отстоять свою позицию в суде у вас все-таки есть. Арбитры могут исходить из дословного толкования пункта 14 статьи 270 Налогового кодекса. А этот пункт запрещает относить выданные авансы на расходы только тем, кто «работает» по методу начисления.

Прибыль российской фирмы

Прибыль фирмы складывается из различных источников: от реализации готовой продукции, товаров, работ, услуг, выплаченных дивидендов, процентов по ценным бумагам и т. д. При этом налогообложение различных видов дохода производится по разным ставкам. Например, доходы от продажи имущества облагаются по ставке 20%.

Дивиденды, полученные от иностранной компании, – по ставке 0% или 13%. Причем фирмы, получающие такие дивиденды, не вправе уменьшать сумму налога на налоги, уплаченные иностранной компанией, если иное не предусмотрено в международном договоре (п. 1 ст. 275 НК РФ) между Россией и государством, в котором зарегистрирована иностранная фирма.

Обратите внимание: в соответствии с пунктом 2 статьи 274 Налогового кодекса налоговая база по прибыли, облагаемой по ставке, отличной от ставки 20 процентов, определяется налогоплательщиком отдельно. Налогоплательщик ведет раздельный учет доходов (расходов) по операциям, по которым в соответствии с главой 25 Налогового кодекса РФ предусмотрен отличный от общего порядок учета прибыли и убытка. Расходы, которые не могут быть непосредственно отнесены на затраты по конкретному виду деятельности, распределяются пропорционально доле соответствующего дохода в суммарном объеме всех доходов налогоплательщика (п. 1 ст. 272 НК РФ).

Следует иметь в виду, что с 1 января 2014 года сумму налога необходимо рассчитывать в полных рублях. При этом сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля. Основание – пункт 6 статьи 52 Налогового кодекса в редакции Федерального закона от 23 июля 2013 года № 248-ФЗ.

Ставки и расчет налога с «обычной» прибыли

Ставка налога на прибыль, как правило, составляет 20%. Ее используют чаще всего, так как прибыль от основных видов деятельности фирмы облагается именно по этой ставке. Например, от продажи имущества, выполнения работ или оказания услуг.

Налог на прибыль перечисляют в два бюджета – федеральный и региональный. По каждому бюджету своя ставка налога. Так, налог начисляют:

· в федеральный бюджет – по ставке 2%;

· в региональный бюджет – по ставке 18%.

Обратите внимание: операторы нового морского месторождения и владельцы соответствующих лицензий применяют к налоговой базе, сформированной по этому виду деятельности, всю сумма налога должны перечислять в федеральный бюджет (п. 6 ст. 284 НК РФ). А вот суммы налога на прибыль, уплаченные организациями Крыма и Севастополя, сведения о которых внесены в ЕГРЮЛ, зачисляются в бюджеты этих субъектов в полном объеме (п. 4 ст. 13 Федерального конституционного закона от 21 марта 2014 г. № 6-ФКЗ).

Региональные власти могут уменьшать ставку налога в той части, которая поступает в их бюджет. Однако в любом случае она не может быть ниже 13,5%.

Пример

В одном из регионов России ставка налога на прибыль в части, которая поступает в региональный бюджет, была снижена до 14%. В этом случае фирмы, которые работают в данном регионе, должны платить налог на прибыль по общей ставке 16% (2 + 14).

Для организаций - резидентов ОЭЗ законами субъектов РФ может устанавливаться пониженная ставка налога на прибыль, который подлежит зачислению в региональные бюджеты, от деятельности, совершаемой на территории особой экономической зоны. Условием для этого является ведение раздельного учета доходов (расходов), полученных (понесенных) от деятельности на территории особой экономической зоны и за ее пределами. Ее размер не может быть выше 13,5%.

Фирмы определяют сумму налога на прибыль самостоятельно. Налог рассчитывают так:

Налогооблагаемая прибыль – это разница:

· между доходами, которые облагают налогом на прибыль, полученными за отчетный или налоговый период (например, I квартал, полугодие, 9 месяцев, год);

· расходами, которые уменьшают налоговую прибыль, понесенными за отчетный или налоговый период (например, I квартал, полугодие, 9 месяцев, год).

Пример

Доходы АО «Актив», облагаемые налогом на прибыль, за отчетный год составили 4 200 000 руб. Расходы, которые уменьшают облагаемую прибыль, за этот же период – 3 000 000 руб.

Налогооблагаемая прибыль равна:

4 200 000 руб. – 3 000 000 руб. = 1 200 000 руб.

В регионе, где работает «Актив», ставка налога составляет:

· в федеральный бюджет – 2%;

· в региональный бюджет – 18%.

По итогам года фирма должна начислить налог:

· в федеральный бюджет – 24 000 руб. (1 200 000 руб. × 2%);

· в региональный бюджет – 216 000 руб. (1 200 000 руб. × 18%).

Общая сумма налога составит:

1 200 000 руб. × 20% = 240 000 руб.

Организации – плательщики торгового сбора получают право уменьшить налог на прибыль (или авансовые платежи) на сумму сбора, фактически уплаченного с начала года до даты уплаты налога (или авансового платежа). Но при условии, что налог на прибыль уплачивается в бюджет города, в котором введен торговый сбор – Москвы, Санкт-Петербурга или Севастополя (п. 10 ст. 286 НК РФ).

Если торговый сбор был перечислен на основании выставленного налоговиками требования, то ни о каком уменьшении налога на прибыль речи быть не может.

Если в одном из кварталов текущего года (например, в I квартале) фирма получила убыток, а в последующем – прибыль, то налог на прибыль рассчитывают с учетом этого убытка (то есть нарастающим итогом с начала года).

Пример

Доходы ООО «Пассив» в I квартале составили 4 200 000 руб., а расходы – 5 000 000 руб. Таким образом, в I квартале фирма получила убыток 800 000 руб. (4 200 000 – 5 000 000). Сумма налога на прибыль, причитающаяся к уплате в бюджет, равна нулю.

Доходы фирмы во II квартале составили 2 000 000 руб., а расходы – 1 000 000 руб. По итогам полугодия доходы и расходы фирмы составят:

· доходы – 6 200 000 руб. (4 200 000 + 2 000 000);

· расходы – 6 000 000 руб. (5 000 000 + 1 000 000).

Следовательно, по итогам полугодия фирма получила прибыль 200 000 руб. (6 200 000 – 6 000 000) и должна заплатить налог в сумме:

200 000 руб. × 20% = 40 000 руб.

Убытки прошлых лет фирма также может учесть при расчете прибыли за текущий год. Это называется переносом убытка на будущее. При этом нужно учитывать следующие особенности:

· полученный убыток может уменьшать налоговую базу в течение десяти лет, следующих за годом, когда он получен;

· сумма убытка, не учтенная в отчетном году, может быть перенесена целиком или частично на следующий год из последующих девяти;

· при получении убытков более чем в одном году их переносят в той очередности, в которой они получены (например, сначала переносят убыток 2008 года, потом 2009, 2010 и т. д.);

· фирма обязана хранить документы, подтверждающие размер полученного убытка, в течение всего срока его погашения;

· сумма переносимого убытка с 1 января 2007 года может уменьшать облагаемую прибыль полностью.

Подробнее о переносе убытка смотрите раздел «Расходы фирмы» → подраздел «Внереализационные расходы» → ситуацию «Убытки» → пункт «Убытки прошлых лет. Перенос убытков».

Ставки и расчет налога с «обычной» прибыли

Ставка налога на прибыль, как правило, составляет 20%. Ее используют чаще всего, так как прибыль от основных видов деятельности фирмы облагается именно по этой ставке. Например, от продажи имущества, выполнения работ или оказания услуг.

Налог на прибыль перечисляют в два бюджета – федеральный и региональный. По каждому бюджету своя ставка налога. Так, налог начисляют:

· в федеральный бюджет – по ставке 2%;

· в региональный бюджет – по ставке 18%.

Обратите внимание: операторы нового морского месторождения и владельцы соответствующих лицензий применяют к налоговой базе, сформированной по этому виду деятельности, всю сумма налога должны перечислять в федеральный бюджет (п. 6 ст. 284 НК РФ). А вот суммы налога на прибыль, уплаченные организациями Крыма и Севастополя, сведения о которых внесены в ЕГРЮЛ, зачисляются в бюджеты этих субъектов в полном объеме (п. 4 ст. 13 Федерального конституционного закона от 21 марта 2014 г. № 6-ФКЗ).

Региональные власти могут уменьшать ставку налога в той части, которая поступает в их бюджет. Однако в любом случае она не может быть ниже 13,5%.

Пример

В одном из регионов России ставка налога на прибыль в части, которая поступает в региональный бюджет, была снижена до 14%. В этом случае фирмы, которые работают в данном регионе, должны платить налог на прибыль по общей ставке 16% (2 + 14).

Для организаций - резидентов ОЭЗ законами субъектов РФ может устанавливаться пониженная ставка налога на прибыль, который подлежит зачислению в региональные бюджеты, от деятельности, совершаемой на территории особой экономической зоны. Условием для этого является ведение раздельного учета доходов (расходов), полученных (понесенных) от деятельности на территории особой экономической зоны и за ее пределами. Ее размер не может быть выше 13,5%.

Фирмы определяют сумму налога на прибыль самостоятельно. Налог рассчитывают так:

Налогооблагаемая прибыль – это разница:

· между доходами, которые облагают налогом на прибыль, полученными за отчетный или налоговый период (например, I квартал, полугодие, 9 месяцев, год);

· расходами, которые уменьшают налоговую прибыль, понесенными за отчетный или налоговый период (например, I квартал, полугодие, 9 месяцев, год).

Пример

Доходы АО «Актив», облагаемые налогом на прибыль, за отчетный год составили 4 200 000 руб. Расходы, которые уменьшают облагаемую прибыль, за этот же период – 3 000 000 руб.

Налогооблагаемая прибыль равна:

4 200 000 руб. – 3 000 000 руб. = 1 200 000 руб.

В регионе, где работает «Актив», ставка налога составляет:

· в федеральный бюджет – 2%;

· в региональный бюджет – 18%.

По итогам года фирма должна начислить налог:

· в федеральный бюджет – 24 000 руб. (1 200 000 руб. × 2%);

· в региональный бюджет – 216 000 руб. (1 200 000 руб. × 18%).

Общая сумма налога составит:

1 200 000 руб. × 20% = 240 000 руб.

Организации – плательщики торгового сбора получают право уменьшить налог на прибыль (или авансовые платежи) на сумму сбора, фактически уплаченного с начала года до даты уплаты налога (или авансового платежа). Но при условии, что налог на прибыль уплачивается в бюджет города, в котором введен торговый сбор – Москвы, Санкт-Петербурга или Севастополя (п. 10 ст. 286 НК РФ).

Если торговый сбор был перечислен на основании выставленного налоговиками требования, то ни о каком уменьшении налога на прибыль речи быть не может.

Если в одном из кварталов текущего года (например, в I квартале) фирма получила убыток, а в последующем – прибыль, то налог на прибыль рассчитывают с учетом этого убытка (то есть нарастающим итогом с начала года).

Пример

Доходы ООО «Пассив» в I квартале составили 4 200 000 руб., а расходы – 5 000 000 руб. Таким образом, в I квартале фирма получила убыток 800 000 руб. (4 200 000 – 5 000 000). Сумма налога на прибыль, причитающаяся к уплате в бюджет, равна нулю.

Доходы фирмы во II квартале составили 2 000 000 руб., а расходы – 1 000 000 руб. По итогам полугодия доходы и расходы фирмы составят:

· доходы – 6 200 000 руб. (4 200 000 + 2 000 000);

· расходы – 6 000 000 руб. (5 000 000 + 1 000 000).

Следовательно, по итогам полугодия фирма получила прибыль 200 000 руб. (6 200 000 – 6 000 000) и должна заплатить налог в сумме:

200 000 руб. × 20% = 40 000 руб.

Убытки прошлых лет фирма также может учесть при расчете прибыли за текущий год. Это называется переносом убытка на будущее. При этом нужно учитывать следующие особенности:

· полученный убыток может уменьшать налоговую базу в течение десяти лет, следующих за годом, когда он получен;

· сумма убытка, не учтенная в отчетном году, может быть перенесена целиком или частично на следующий год из последующих девяти;

· при получении убытков более чем в одном году их переносят в той очередности, в которой они получены (например, сначала переносят убыток 2008 года, потом 2009, 2010 и т. д.);

· фирма обязана хранить документы, подтверждающие размер полученного убытка, в течение всего срока его погашения;

· сумма переносимого убытка с 1 января 2007 года может уменьшать облагаемую прибыль полностью.

Подробнее о переносе убытка смотрите раздел «Расходы фирмы» → подраздел «Внереализационные расходы» → ситуацию «Убытки» → пункт «Убытки прошлых лет. Перенос убытков».

Общий порядок уплаты налога и представления деклараций

По итогам каждого отчетного или налогового периода фирмы должны перечислять налог (авансовые платежи по нему) и сдавать декларацию. Порядок перечисления налога установлен статьей 286, сроки сдачи декларации – статьей 289 Налогового кодекса.

По умолчанию авансовые платежи по налогу на прибыль исчисляются по итогам отчетного периода, но уплачиваются ежемесячно. Например, в I квартале нужно каждый месяц перечислять ту же сумму, которую платили ежемесячно в IV квартале прошлого года. Во II квартале - одну треть авансового платежа, рассчитанного по итогам I квартала. В III квартале - одну треть разницы между авансовыми платежами, исчисленными по итогам полугодия и по результатам I квартала. В IV квартале - одну треть разницы между авансовыми платежами, исчисленными по итогам 9 месяцев и по результатам полугодия. Декларация представляется по итогам каждого соответствующего отчетного периода.

Перейти на ежемесячные авансовые платежи исходя из фактически полученной налогооблагаемой прибыли – дело добровольное, но это можно сделать только с 1 января очередного налогового периода. Сумму к уплате определяют путем умножения налогооблагаемой прибыли, полученной с начала налогового периода и до окончания соответствующего месяца (нарастающим итогом), на налоговую ставку, с учетом ранее начисленных сумм авансовых платежей. При такой форме уплаты авансовых платежей нужно ежемесячно подавать в инспекцию налоговые декларации, то есть по итогам каждого отчетного периода, которыми являются месяц, два месяца, три месяца и т. д.

Некоторые организации должны уплачивать только квартальные авансовые платежи по итогам отчетного периода. Декларация также представляется по итогам каждого отчетного периода.

Налоговый и отчетный периоды

Налоговым периодом для налога на прибыль является календарный год – с 1 января по 31 декабря. То есть уплатить налог и отчитаться по нему нужно после завершения года, когда будет известна фактическая налогооблагаемая прибыль фирмы.

Однако в течение года фирма обязана перечислять в бюджет авансовые платежи по налогу, а в налоговую инспекцию подавать промежуточные декларации. Их составляют за каждый отчетный период. Таковыми по налогу на прибыль являются I квартал, полугодие и 9 месяцев.

Но если фирма каждый месяц перечисляет авансовые платежи от фактической прибыли, то должна отчитываться по налогу ежемесячно: за январь, январь – февраль, январь – март, январь – апрель и т. д. Такой порядок связан с тем, что прибыль считают нарастающим итогом с начала года до конца отчетного (налогового) периода.

Представлять декларации надо независимо от того, есть у фирмы налогооблагаемая прибыль или нет. Ведь данная обязанность «обусловлена не наличием суммы... налога к уплате, а положениями закона об этом виде налога», согласно которому фирма является его плательщиком (постановление ФАС Северо-Западного округа от 23 декабря 2009 г. № А44-2138/2009, п. 7 информационного письма Президиума ВАС РФ от 17 марта 2003 г. № 71).

От обязанности платить налог и отчитываться по нему освобождены:

· фирмы, перешедшие на упрощенную систему налогообложения (п. 2 ст. 346.11 НК РФ);

· фирмы, деятельность которых подпадает под единый налог на вмененный доход (п. 4 ст. 346.26 НК РФ);

· фирмы, уплачивающие единый сельхозналог (п. 3 ст. 346.1 НК РФ).

Однако даже если фирма сама не платит налог на прибыль и не сдает по нему декларации, она обязана делать это как налоговый агент.

Подробно об этом читайте раздел «Отчетность и уплата налога» → подраздел «Фирма – налоговый агент».

Авансовые платежи по налогу

Фирма может перечислять авансы по налогу либо поквартально, либо помесячно. Конкретный порядок зависит:

· от размера выручки;

· от учетной политики фирмы.

Ежеквартальные авансовые платежи

Ежеквартально должны перечислять авансовые платежи фирмы, у которых за прошедшие четыре квартала выручка от реализации в среднем не превышала 10 000 000 рублей за каждый квартал до 1 января 2016 года, 15 000 000 рублей - с 1 января 2016 года (п. 3 ст. 286 НК РФ в редакции Закона от 8 июня 2015 г. № 150-ФЗ). Значит, если в 2015 году доходы от реализации в среднем за каждый квартал не превысят 15 000 000 рублей, то отказаться от уплаты ежемесячных авансовых платежей можно будет уже с первого квартала 2016 года. А в налоговую инспекцию уведомление нужно подать до 31 декабря.

Для уплаты квартальных авансовых платежей по налогу на прибыль необходимо учитывать последовательно идущие четыре квартала

|

|

|