|

8.1. Платежный баланс: главный инструмент анализа ВЭС

|

|

|

|

Платежный баланс – это аналитическая таблица, которая отражает прирост и сокращение зарубежных обязательств национальных частных компаний и государственных органов. В платежном балансе выделяются четыре части: 1) текущий счет (current account, текущие доходы, т. е. балансы экспорта и импорта товаров, услуг транспорта, туризма, доходов от инвестиций за рубежом, переводов заработной платы и текущих платежей); 2) капитальный счет (capital account, будущие доходы, или движение капитала для получения доходов в будущем, нефинансовые активы, такие как перевод собственности на основные средства, патенты, авторские права и т. п. ); 3) финансовый счет (financial account, будущие доходы, т. е. балансы всех видов инвестиций и переводов капитала, а также резервы, т. е. балансы движения иностранной валюты или других иностранных финансовых документов на счетах государственных и частных банков); 4) пропуски и ошибки (errors and omissions).

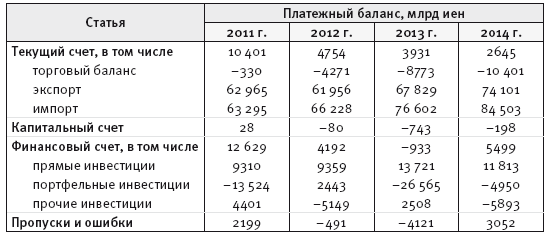

Общее состояние платежного баланса Японии в 2011–2014 гг. представлено в таблице 8. 1.

Таблица 8. 1

Платежный баланс Японии

Источник: [Statistics Bureau, 2015]

На протяжении многих лет в Японии текущий счет платежного баланса был положительным, а капитальный счет – отрицательным. Это означало, что долгое время экспорт товаров (главная составляющая текущего счета) превышал импорт. Вместе с тем Япония инвестировала за рубежом намного более крупные суммы, чем сама получала от других стран (это заметно по состоянию капитального счета). В результате страна накопила большие резервы в иностранной валюте и в виде других зарубежных обязательств. Отметим, что в платежном балансе и в таблице 8. 1 отражены не накопленные резервы, а их движение в течение года, т. е. не запас, а поток резервов. Хорошо заметно, что в 2011–2014 гг. баланс резервов был неустойчивым, величина их колебалась. В июне 2016 г., по данным МВФ, иностранные резервы Японии составляли 1, 26 трлн долларов и находились на втором месте в мире после Китая.

|

|

|

Фундаментальной причиной превышения экспорта над импортом экономическая теория считает высокую норму накопления. Долгое время граждане, компании и правительство Японии предпочитали накопление потреблению, в том числе и отказываясь от импорта. В стране сформировался относительный избыток капиталов, понизились процентные ставки, а отсюда появились долгосрочные возможности и стимулы для вложений за рубежом.

Важным фактором состояния платежного баланса является движение обменных курсов, причем влияние осуществляется в обе стороны. Прежде всего сам платежный баланс, особенно состояние текущего счета, влияет на курс валюты. В частности, положительное сальдо в торговле с США в 1970‑ 1990‑ х годах определяло долгосрочную тенденцию повышения иены к доллару. Со своей стороны курс валюты сказывается на соотношении экспорта и импорта товаров, услуг и капиталов, определяя состояние платежного баланса. К сожалению, точные причины движения обменных курсов современной экономической науке пока не вполне ясны.

Более понятным образом на состоянии текущего счета платежного баланса сказываются такие временные факторы, как зарубежные займы или зарубежные доходы. Примеры подобного влияния дает историческая статистика. Начиная с 1885 г. платежный баланс Японии несколько раз резко ухудшался, особенно после введения золотого стандарта (1896), русско‑ японской войны (1906) и землетрясения в Канто (1926). Напротив, в 1916–1920 гг. наблюдалось большое положительное сальдо, которое возникло в результате значительных доходов в период Первой мировой войны. В 1985–1987 гг. Япония отменила многие ограничения по инвестированию и начала получать прибыль от капиталовложений за рубежом. Это привело к появлению и расширению положительного сальдо текущего счета, что продолжалось долгие годы [Flath, 2005, p. 160].

|

|

|

Повышение курса иены и отмена ограничений на иностранные инвестиции дали толчок еще одному важному процессу – переносу производственной базы в другие страны. Результатом стало снижение экспорта и повышение импорта товаров, произведенных японскими компаниями на зарубежных мощностях. Именно так проявилась сложная взаимосвязь валютных курсов, законодательных ограничений, а также текущего и капитального счетов платежного баланса.

Ситуация серьезно обострилась после катастрофы 11 марта 2011 года, когда были остановлены ядерные реакторы и возрос импорт углеводородного топлива. В 2011 г. впервые за тридцать один год возникло превышение импорта над экспортом, которое начало быстро увеличиваться. В 2014 г. торговый дефицит достиг 12, 8 трлн иен (примерно 128 млрд долларов). Причем, по имеющимся расчетам, 5 трлн иен дефицита явились следствием роста и удорожания импорта энергоносителей, а остальное объяснялось падением международной конкурентоспособности и «выхолащиванием» (т. е. переносом за рубеж) японской промышленности. Доходы от экспорта услуг, проценты по зарубежным вкладам и поступления от иностранных инвестиций всё еще перекрывали отрицательный баланс товарной торговли, т. е. сальдо текущего счета было положительным. Однако размер его значительно сократился и оказался на самом низком уровне с 1985 г. Возникла реальная опасность перехода сальдо текущего счета из положительной в отрицательную область. Со второй половины 2015 г. мировые цены на энергоносители начали снижаться. В первой половине 2016 г. японский импорт снова стал меньше экспорта. На какое‑ то время проблема потеряла свою остроту, но сохранились фундаментальные причины появления отрицательного сальдо, такие как сильная зависимость от импорта энергоносителей и отсутствие возможностей для значительного расширения экспорта.

Собственно говоря, дефицит торгового баланса не всегда является негативным фактором, особенно если это связано с увеличением зарубежных инвестиций и ростом получаемых доходов. В таком случае торговый дефицит можно рассматривать как показатель зрелости национальной экономики, накопившей достаточно ресурсов для замещения простого экспорта товаров вывозом капиталов и технологий.

|

|

|

Однако для Японии торговый дефицит опасен по трем причинам. Во‑ первых, зарубежные инвестиции и доходы от них пока сравнительно невелики, особенно по отношению к величине импорта. Поэтому дефицит торгового баланса может быстро перерасти в дефицит всего текущего счета. Во‑ вторых, при длительном превышении импорта над экспортом рано или поздно страна начнет использовать иностранные займы для внешнеторговых расчетов. Это приведет к повышению процентных ставок, в том числе и на рынке государственных облигаций. При современном состоянии бюджета такая нагрузка может оказаться для него непосильной. Появится убийственная для экономики ситуация двойного дефицита (дефицита платежного баланса и государственного бюджета). И наконец, в‑ третьих, отрицательное сальдо текущего счета практически всегда ведет к ослаблению национальной валюты. Дешевая иена для Японии подстегнет экспорт, но одновременно с этим сделает импорт дороже. В частности, в 2013 г. после ослабления иены под влиянием политики дешевых денег в рамках «Абэно‑ мики» экспорт вырос на 9 %, а импорт – на 15 %. Результат уже известен: в 2011–2015 гг. импорт страны оказался больше экспорта.

Неудивительно, что правительство Японии принимает активные меры для получения дополнительных валютных доходов. Например, объявлены программы расширения въездного туризма, сделаны шаги по увеличению поступлений от вложений за рубежом и притока иностранных инвестиций в Японию. И всё же динамика долгосрочных фундаментальных факторов однозначно говорит о приближении больших перемен во внешнеэкономических связях, поскольку норма накопления падает, курс иены растет, а конкурентоспособность экспорта снижается. До сих пор не ясно, сумеет ли страна избежать отрицательного сальдо текущего счета и соответствующих негативных последствий.

|

|

|