|

Факторный анализ финансовых результатов

|

|

|

|

Анализ финансового результата начинают с общего анализа динамики прибыли, а также с выявления динамики отдельных статей, оказывающих влияние на формирование прибыли.

Анализ представлен в таблицах 2.21 и 2.22.

Таблица 2.21 - Анализ прибыли за 2009 год

| Показатель | Отчетный период | Базисный период | Структура отчет | Структура базис | Изменение абсолютное | Изменение относительное | ||||||

| Выручка от продажи товаров, продукции, ра6от, услуг, тыс.р. | 31862,3 | 16415,2 | 100 | 100 | 15447,1 | 94,1 | ||||||

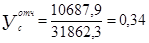

| Себестоимость от продажи товаров, продукции, работ, услуг, тыс.р. | 10687,9 | 15945,2 | 33,54 | 97,14 | -5275,3 | -33,08 | ||||||

| Коммерческие расходы, тыс.р. | 8801,3 | 5744,1 | 27,62 | 34,99 | 3057,2 | 53,22 | ||||||

| Управленческие расходы, тыс.р. | 10327,0 | 516,6 | 32,41 | 3,15 | 9811,0 | 1899,15 | ||||||

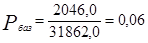

| Прибыль (убыток) от продаж, тыс.р. | 2046,1 | -5790,7 | 6,43 | -35,28 | 7836,8 | 135,33 | ||||||

| Операционные доходы, тыс.р. | 529,7 | 1,0 | - | - | 528,7 | 528,7 | ||||||

| Операционные расходы, тыс.р. | 674,8 | 124,9 | - | - | 549,9 | 440,27 | ||||||

| Внереализационные доходы, тыс.р. | 38815,2 | 76,8 | - | - | 38738,4 | 50440,63 | ||||||

| Внереализационные расходы, тыс.р. | 38518,0 | 118,4 | - | - | 38399,6 | 32432,09 | ||||||

| Прибыль (убыток) до налогообложения, тыс.р. | 2198,7 | -5956,2 | - | - | 8154,9 | 136,91 | ||||||

| Налог на прибыль и иные аналогичные обязательные платежи, тыс.р. | 392,7 | - | - | - | 392,7 | - | ||||||

Таблица 2.22 - Анализ прибыли за 2010 год

| Показатель | Отчетный период | Базисный период | Структура отчет | Структура базис | Изменение абсолютное | Изменение относительное |

| Выручка от продажи товаров, продукции, ра6от, услуг, тыс.р. | 41420,0 | 31862,0 | 100 | 100 | 9558,0 | 30,0 |

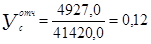

| Себестоимость от продажи товаров, продукции, работ, услуг, тыс.р. | 4927,0 | 10688,0 | 11,9 | 33,54 | -5761,0 | -53,9 |

| Коммерческие расходы, тыс.р. | 12929,0 | 8801,0 | 31,21 | 27,62 | 4128,0 | 46,9 |

| Управленческие расходы, тыс.р. | 21463,0 | 10327,0 | 51,82 | 32,41 | 11136,0 | 107,83 |

| Прибыль (убыток) от продаж, тыс.р. | 2101,0 | 2046,0 | 5,07 | 6,43 | 55,0 | 2,69 |

| Операционные доходы, тыс.р. | 1902,0 | 530,0 | - | - | 1372,0 | 258,87 |

| Операционные расходы, тыс.р. | 1741,0 | 674,0 | - | - | 1067,0 | 158,31 |

| Внереализационные доходы, тыс.р. | 24099,0 | 38815,0 | - | - | -14716,0 | -37,91 |

| Внереализационные расходы, тыс.р. | 24772,0 | 38518,0 | - | - | -13746,0 | -35,69 |

| Прибыль (убыток) до налогообложения, тыс.р. | 1019,0 | 2200,0 | - | - | -1181,0 | -53,68 |

| Налог на прибыль и иные аналогичные обязательные платежи, тыс.р. | 203,0 | 393,0 | - | - | -190,0 | -48,35 |

|

|

|

При анализе финансового результата рост выручки в 2009 г. произошел при абсолютном изменении на 15447,1 тыс. р. и относительном на 94,1%, а в 2010 г. на 9558,0 тыс. р. (30 %) что оценивается только положительно. Снижение себестоимости произошло в 2009 г. при абсолютном изменении на 5275,3 тыс. р. и относительном на 33,08 %, а в 2010 г. на 5761,0 тыс. р. (53,9 %) что тоже оценивается положительно. Рост управленческих расходов произошел в 2009 г. при абсолютном изменении на 9811,0 тыс. р. и относительном на 1899,15 %, а в 2010 г. на 11136,0 (107,83 %). Также возросли и коммерческие расходы в 2009 г. на 3057,2 тыс. р. (53,22 %), а в 2010 г. на 4128,0 тыс. р. (46,9%). Прибыль от реализации увеличилась в 2009 г. на 7836,8 тыс. р. (135,33%), в 2010 г. на 55,0 тыс. р. (2,69%). Прибыль до налогообложения в 2009 г. покрыла убыток 2008 г. увеличившись на 8154,9 тыс. р. (136,91%), а в 2010 г. снизилась на 1181,0 тыс. р. (53,68%) Сравнивая темпы роста перечисленных показателей, можно сделать выводы о том, что убыток от реализации покрылся полностью. При значительном росте выручки и снижении себестоимости соответственно увеличивается прибыль от реализации продукции.

Следующим шагом должен явиться факторный анализ прибыли. При факторном анализе финансового результата следует ограничиться анализом прибыли от реализации продукции.

В данном случае пользуемся простейшей методикой, которая позволяет определить влияние факторов на изменение прибыли от реализации на основе данных официальной бухгалтерской отчетности.

|

|

|

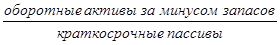

Фактор роста выручки учитывается следующим образом:

, (2.15)

, (2.15)

где  - изменение прибыли от реализации за счет изменения выручки;

- изменение прибыли от реализации за счет изменения выручки;

,

,  - выручка от реализации отчетного и базисного года;

- выручка от реализации отчетного и базисного года;

- рентабельность базисного года.

- рентабельность базисного года.

Рентабельность от реализации закрепляется на уровне базисного года, поскольку является качественным признаком.

(2.16)

(2.16)

2009 год:

2010 год:

За счет изменения выручки, прибыль от реализации в 2010 г. по сравнению с 2009 г. снизилась на 4,49 тыс. р.

Изменение прибыли от фактора изменения уровня себестоимости рассчитывается по формуле:

, (2.17)

, (2.17)

где  ,

,  - уровень себестоимости отчетный и базисный.

- уровень себестоимости отчетный и базисный.

Он рассчитывается как отношение себестоимости реализованной продукции по форме 2 к объему реализации из этой же формы. Выручка в данном случае является количественным признаком и закрепляется на уровне текущего или отчетного года.

год:

2010 год:

За счет изменения уровня себестоимости, прибыль от реализации в 2009г. увеличилась на 200,7 тыс. р., а в 2010 г. на 91,1 тыс. р.

Изменение прибыли от фактора изменения уровня коммерческих затрат рассчитывается по формуле:

(2.18)

(2.18)

где  ,

,  - уровень коммерческих расходов отчетный и базисный.

- уровень коммерческих расходов отчетный и базисный.

Он рассчитывается как отношение соответствующих расходов по форме 2 к объему реализации из этой же формы.

год:

2010 год:

За счет изменения уровня коммерческих затрат, прибыль от реализации в 2009 г. увеличилась на 22,3 тыс. р., а в 2010 г. снизилась на 12,4 тыс. р.

Таким образом, прибыль от реализации значительно увеличивалась только в 2009 г. за счет изменения себестоимости.

Рост прибыли от реализации обусловлен:

- ростом выручки от реализации;

- изменением уровня себестоимости;

- изменением уровня коммерческих расходов;

- изменением уровня управленческих расходов.

При анализе финансового результата рост выручки в 2009 г. произошел при относительном на 94,1 %, а в 2010 г. на 30 %, что оценивается только положительно. Снижение себестоимости произошло в 2009 г. при относительном изменении на 33,08%, а в 2010 г. на 53,9%, что тоже оценивается положительно. Прибыль до налогообложения в 2009 г. покрыла убыток 2008 г. увеличившись на 136,91%, а в 2010 г. снизилась на 53,68%. Сравнивая темпы роста показателей, можно сделать выводы о том, что убыток от реализации покрылся полностью. При значительном росте выручки и снижении себестоимости соответственно увеличивается прибыль от реализации продукции.

|

|

|

Финансовая устойчивость предприятия - это его способность формировать запасы и осуществлять затраты за счет средств собственного капитала, долгосрочных и краткосрочных кредитов и займов.

А.Д. Шеремет, Р.С. Сайфулин выделяют четыре типа финансовой устойчивости:

1 Абсолютный тип - предприятие финансово устойчиво, если сумма собственных оборотных средств превышает сумму имеющихся запасов и затрат.

Нормальный тип - предприятие имеет достаточно стабильное финансовое положение, но испытывает недостаток в оборотных средствах, который может быть покрыт за счет долгосрочных источников.

3 Неустойчивый тип - предприятие финансово неустойчивое, имеется недостаток собственных оборотных средств и долгосрочных источников финансирования, который может погаситься за счет краткосрочных источников.

Кризисный тип - предприятие находится в критическом финансовом положении.

Чтобы определить тип финансовой устойчивости, необходимо сделать расчет относительных показателей. Наиболее распространенной является методика, при которой для определения устойчивости предприятий используется анализ баланса посредством расчета ряда коэффициентов. Предлагается оценивать финансовую устойчивость предприятий по совокупности рассчитанных коэффициентов в сравнении с нормативами. Информативными коэффициентами считаются: соотношение заемных и собственных средств, обеспеченность собственными средствами, маневренность собственных оборотных средств и обеспеченность их запасов.

Коэффициенты финансовой устойчивости сгруппированы в таблице 2.23. Данная группа показателей характеризует роль собственных и заемных источников в формировании средств предприятия. Термин «нетто» в ряде показателей подчеркивает, что в данном случае сумму средств по балансу следует брать без убытков.

|

|

|

Таблица 2.23 -Оценка финансовой устойчивости

| Показатель | Формула расчета | Значения показателя | |

| на начало, % | на конец, % | ||

| Коэффициент маневренности собственного капитала |  1,2 1,2

| 1,19 | |

| Коэффициент концентрации заемного капитала |  1,65 1,65

| 1,4 | |

| Коэффициент структуры долгосрочных вложений |  - -

| 0,69 | |

| Коэффициент долгосрочного привлечения заемных средств |  - -

| -0,77 | |

| Коэффициент структуры заемного капитала |  - -

| 0,12 | |

Все показатели финансовой устойчивости характеризуют о финансовой неустойчивости предприятия. Показатели на начало и на конец года не соответствуют нормативам. В данном случае мы говорим о неустойчивом типе финансовой устойчивости.

Большое значение придается коэффициентам, характеризующим ликвидность баланса хозяйствующего субъекта. Эти коэффициенты характеризуют, насколько предприятие может погасить свои долги теми или иными активами, числящимися у него на балансе. Некоторые из коэффициентов иллюстрируют покрытие тех или иных величин актива собственными источниками средств или долю данных активов в имуществе предприятия.

Данные коэффициенты представлены в таблице 2.24

Таблица 2.24 - Оценка ликвидности

| Показатель | Формула расчета | Значения показателя | |

| на начало, % | на конец, % | ||

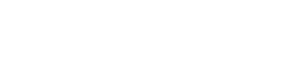

| Коэффициент текущей ликвидности |  0,520,61 0,520,61

| ||

| Коэффициент быстрой ликвидности |   0,390,38 0,390,38

| ||

| Коэффициент абсолютной ликвидности (платежеспособности) |  0,0050,002 0,0050,002

| ||

| Доля оборотных средств в активах |  0,870,75 0,870,75

| ||

| Доля запасов в оборотных активах |  0,26 0,26

| 0,38 | |

| Коэффициент покрытия запасов |  3,08 3,08

| 2,31 | |

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время. Этот показатель не должен быть ниже 0,2. Он характеризует платежеспособность предприятия на дату составления баланса, то есть возможность немедленных расчетов.

Коэффициент быстрой ликвидности должен входить в значение от 0,6 до 0,8.Так как полученный результат коэффициентов абсолютной и быстрой ликвидности не удовлетворяет установленным нормам, следует считать, что данное предприятие не в состоянии погасить достаточную часть задолженности.

Все показатели ликвидности, говорят о неудовлетворительной структуре баланса. Предприятие не платежеспособно и в ближайшие 6 месяцев не имеет реальной возможности восстановить платежеспособность.

|

|

|

Коэффициент текущей ликвидности дает общую оценку ликвидности предприятия, и показывает, что 520 р. на начало 2009 г., 590 р. на конец 2009 г., на конец 2010 г. 610 р. оборотных средств приходится на 1 р. краткосрочных обязательств. Наблюдается тенденция к увеличению, это положительно.

Коэффициент абсолютной ликвидности показывает, что у предприятия не достаточно средств для немедленного погашения краткосрочных обязательств.

Коэффициент покрытия запасов больше 1, значит текущее состояние предприятия рассматривается как устойчивое.

Следующая группа финансовых коэффициентов - это показатели деловой активности предприятия. Объединяет эти коэффициенты в одну группу то, что в числителе у них содержится выручка от реализации продукции, то есть хозяйственный оборот. Рассчитывая показатели деловой активности следует учитывать, что в отличие от всех других финансовых коэффициентов данные группы не могут быть рассчитаны на начало и на конец периода, а считаются только в среднем за период. Это объясняется тем, что в числителе этих показателей стоит не моментный, а интервальный показатель (выручка), который не может быть определен на какую-то дату.

Таблица 2.25 - Оценка деловой активности

| Показатель | Формула расчета | Значение показателя | ||||

|

| 2009 г. | 2010 г. | ||||

| Производительность труда, тыс.р. |  677,91690,33 677,91690,33

|

|

| |||

| Фондоотдача, тыс.р. |  11,71 11,71

| 27,61 |

| |||

| Оборачиваемость в расчетах, в оборотах |  5,45 5,45

| 18,34 |

| |||

| Оборачиваемость средств в расчетах, в днях |

| 19,63 | ||||

| Оборачиваемость запасов, в оборотах |

| 44,92 | ||||

| Оборачиваемость запасов, в днях |

| 8,01 | ||||

| Оборачиваемость кредиторской задолженности, в днях |

| 585,92 | ||||

| Продолжительность операционного цикла, тыс.р. | показатель 6 + показатель 4 | 82,82 | 27,64 | |||

| Продолжительность финансово цикла, тыс.р. | показатель 8 - показатель 7 | -475,18 | -558,28 | |||

| Коэффициент погашаемости дебиторской задолженности, тыс.р. |

| 0,05 | ||||

Производительность труда в 2010 г. возросла по сравнению с 2009 г. на 12,42 тыс. р. и составила 690,33 тыс. р. на 1 рабочего.

Оборачиваемость запасов в 2010 г. составляет 8 дней, а показатель оборачиваемости средств в расчетах составил 19 дней. Необходимо подчеркнуть, что чем ниже значение оборачиваемости, тем меньше производственно-коммерческий цикл.

Показатель продолжительности финансового цикла оказался отрицательной величиной (минус 558 дней), так как продолжительность оборота кредиторской задолженности гораздо больше (585 дней) продолжительности операционного цикла (27 дней), что показывает зависимость предприятия от уровня кредиторской задолженности и невозможность ответа по кредитным обязательствам собственными средствами.

Последняя группа финансовых коэффициентов - это показатели рентабельности. Данная группа коэффициентов характеризует долю прибыли в выручке предприятия либо съем выручки с рубля имущества (всех активов или текущих активов) или с рубля вложенных средств собственных и заемных. На основании показателей рентабельности можно определить показатель окупаемости вложенного капитала, причем это можно сделать для всей суммы средств (по балансу нетто) или только для суммы собственных средств. Показатели рентабельности обычно замыкают анализ финансового состояния предприятия сведены в таблице 2.26.

Таблица 2.26 - Оценка рентабельности

| Показатель | Формула расчета | Значения показателя | |

| 2009 г. | 2010 г. | ||

| Чистая прибыль, тыс.р. | прибыль отчетного периода - платежи в бюджет | 1807,0 | 816,0 |

| Рентабельность основной деятельности, тыс.р. |  0,19 0,19

| 0,43 | |

| Рентабельность продукции, тыс.р. |  0,06 0,06

| 0,05 | |

| Рентабельность совокупного капитала, тыс.р. |  0,14 0,14

| 0,12 | |

Прибыль в 2010 г. снижается по сравнению с 2009 г. на 991,0 тыс. р. Показатель рентабельность продаж показывает, что 19 тыс. р. в 2009 г. и 43 тыс. р. в 2010 г., приходится на единицу реализованной продукции.

|

|

|

66,1

66,1 21,53

21,53 16,72

16,72 558,0

558,0 0,18

0,18