|

Использование коэффициента бета для определения доходности и риска реальных инвестиционных проектов

|

|

|

|

Также как и для случая портфеля ценных бумаг, риск реального инвестиционного проекта по отношению к уровню риска рынка в целом оценивают при помощи коэффициента  , определяемого по формуле

, определяемого по формуле

, (7.26)

, (7.26)

где  – ковариация доходности конкретного проекта и рынка в целом;

– ковариация доходности конкретного проекта и рынка в целом;  – среднее квадратичное отклонение доходности по инвестиционному рынку в целом. При этом считают, что при

– среднее квадратичное отклонение доходности по инвестиционному рынку в целом. При этом считают, что при  – уровень риска средний, при

– уровень риска средний, при  – низкий, при

– низкий, при  – высокий.

– высокий.

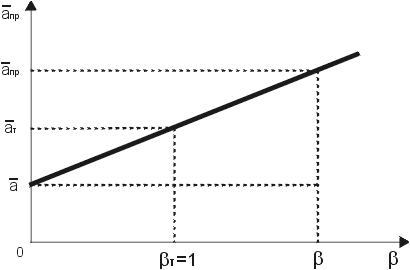

Риск обычно компенсируется премией за риск, которая возрастает пропорционально уровню риска по инвестиционному проекту  (рис. 7.9).

(рис. 7.9).

Рис. 7.9.

Из геометрии рис. 7.9 следует формула для расчета общей доходности проекта  в зависимости от уровня риска по этому проекту

в зависимости от уровня риска по этому проекту  . Из подобия треугольников находим

. Из подобия треугольников находим

,

,

где  - уровень риска по рынку в целом,

- уровень риска по рынку в целом,  – среднее значение доходности по рынку в целом,

– среднее значение доходности по рынку в целом,  – доходность безрисковых инвестиций. Так как средний уровень риска на инвестиционном рынке

– доходность безрисковых инвестиций. Так как средний уровень риска на инвестиционном рынке  , то

, то

, (7.27)

, (7.27)

Как и следовало ожидать, эта формула совпадает с формулой (7.23) при  .

.

Выражение (7.27) называют формулой ценовой модели капитальных активов – Capital Asset Pricing Model (CAPM).

Премия за риск  по рассматриваемому проекту равна

по рассматриваемому проекту равна  .

.

Для проведения расчетов доходности проекта необходимо провести расчет бета этого проекта. Например, рассматривается вопрос о расширении предприятия. Подобные инвестиции сопряжены примерно с той же степенью риска, что и существующий бизнес. Способ состоит в вычислении бета акций, то есть в исследовании зависимости доходности акций данного предприятия от доходности всего рынка. Для этих целей в системе координат доходность рынка от доходности акций данного предприятия строят точки для определенных моментов в прошлом. Затем, например, методом наименьших квадратов вычисляют коэффициенты функции регрессии эффективности акций предприятия от эффективности рынка, являющейся прямой линией. Тангенс угла наклона этой прямой является искомым коэффициентом бета. Необходимо иметь в виду, что коэффициент бета для данного предприятия изменяется во времени. Исследования стабильности коэффициента бета в США было проведено Шарпом и Купером в шестидесятые-семидесятые годы двадцатого столетия [3]. Они разбили акции на 10 категорий риска. В первую категорию входили акции с самым малым бета, в десятую – с самым большим. Затем они проследили, сколько из этих акций осталось в той же категории риска пятью годами позже. Результаты их исследований сведены в табл. 7.8.

|

|

|

Таблица 7.8

| Категория риска | ||||||||||

| Доля акций в той же категории риска через пять лет |

Из таблицы видно, что в США существовала в то время заметная тенденция к стабильности акций либо с очень высокими, либо с очень низкими коэффициентами бета.

Контрольные вопросы

1.Перечислить основные виды рисков.

2.В чем смысл чувствительности проекта?

3.От чего зависит точка безубыточности проекта?

4.Поясните смысл метода экспертных оценок определения риска проекта.

5.В каких случаях при анализе риска проекта используют дерево решений?

6.Объясните следующие методы снижения риска:

- страхование риска,

- распределение риска,

- резервирование средств.

7.Чем отличаются и как связаны ожидаемая и реальная доходность проекта?

8.Что является мерой риска доходности проекта?

9.Какие финансовые инструменты считаются безрисковыми?

10.Что называется премией за риск?

11.Как зависит ставка сравнения от вида инвестиций? Назовите наименее и наиболее рисковые виды инвестиций.

12.Дать определение коэффициенту бета.

|

|

|

13.Какова связь доходности с коэффициентом бета?

14.Начертить график апостериорной безопасной рыночной линии SML.

15.Дать определение апостериорной альфа.

16.Напишите формулу ценовой модели капитальных активов (CAPM).

17.Как определить коэффициент бета проекта?

|

|

|