|

Заемный капитал предприятия и его структура

|

|

|

|

Эффективная финансовая деятельность предприятия невозможна без постоянного привлечения заемных средств. Использование заемного капитала позволяет существенно расширить объем хозяйственной деятельности предприятия, обеспечить более эффективное использование собственного капитала, ускорить формирование различных целевых финансовых фондов, а, в конечном счете - повысить рыночную стоимость предприятия. Хотя основу любого бизнеса составляет собственный капитал, на предприятиях ряда отраслей экономики объем используемых заемных средств значительно превосходит объем собственного капитала. В связи с этим управление привлечением и эффективным использованием заемных средств является одной из важнейших функций финансового менеджмента, направленной на обеспечение достижения высоких конечных результатов хозяйственной деятельности предприятия.

Заемный капитал - это часть капитала, используемая хозяйствующим субъектом, которая не принадлежит ему, но привлекается на основе банковского, коммерческого кредита или эмиссионного займа на основе возвратности. По мнению ряда современных ученых, среди которых можно выделить А.Д. Шеремета, целью управления формированием заемного капитала предприятия является определение его наиболее рационального источника заимствования, способствующего повышению стоимости собственного капитала предприятия.

Сущность управления этим процессом проявляется в реализации следующих функций:

Ø оперативных функций, связанных с непосредственным управлением денежными потоками;

Ø координационных, обеспечивающих анализ потребности в заемных средствах, их структурирование по форме и условиям привлечения;

|

|

|

Ø контрольных, обеспечивающих оценку эффективности привлечения предприятием заемных средств;

Ø регулирующих, включающих разработку мероприятий, направленных на повышение эффективности форм и условий реализации займовых операций предприятия.

Заемный капитал, используемый предприятием, характеризует в совокупности объем его финансовых обязательств. Эти финансовые обязательства в современной хозяйственной практике дифференцируются, по мнению И.А. Бланка, следующим образом (Приложение 2). В процессе развития предприятия по мере погашения его финансовых обязательств возникает потребность в привлечении новых заемных средств. Политика привлечения займов представляет собой часть общей финансовой стратегии, заключающейся в обеспечении наиболее эффективных форм и условий привлечения заемного капитала из различных источников в соответствии с потребностями развития предприятия.

Процесс формирования политики привлечения предприятием займов включает следующие основные этапы:

Ø анализ привлечения и использования займов в предшествующем периоде;

Ø определение целей привлечения займов в предстоящем периоде;

Ø определение предельного объема привлечения заемных средств;

Ø оценка стоимости привлечения заемного капитала из различных источников;

Ø определение соотношения объема заемных средств, привлекаемых на кратко - и долгосрочной основе;

Ø определение форм привлечения заемных средств;

Ø определение состава основных кредиторов;

Ø формирование эффективных условий привлечения кредитов;

Ø обеспечение эффективного использования привлеченных кредитов;

Ø обеспечение своевременных расчетов по полученным кредитам.

Источники и формы привлечения заемного капитала предприятием весьма многообразны. В.В. Ковалев предлагает следующую классификацию привлекаемых предприятием заемных средств по основным признакам (Приложение 3):

|

|

|

По целям привлечения: заемные средства, привлекаемые для обеспечения воспроизводства вне оборотных активов; заемные средства, привлекаемые для пополнения оборотных активов; заемные средства, привлекаемые для удовлетворения иных хозяйственных или социальных потребностей.

По источникам привлечения: заемные средства, привлекаемые для внешних источников; заемные средства, привлекаемые из внутренних источников (текущие обязательства по расчетам). По периоду привлечения: заемные средства, привлекаемые на долгосрочный период (более 1 года); заемные средства, привлекаемые на краткосрочный период (до 1 года). По форме привлечения: заемные средства, привлекаемые в денежной форме (финансовый кредит); заемные средства, привлекаемые в форме оборудования (финансовый лизинг); заемные средства, привлекаемые в товарной форме (товарный или коммерческий кредит); заемные средства, привлекаемые в иных материальных или нематериальных формах. По форме обеспечения: необеспеченные заемные средства; заемные средства, обеспеченные поручительством или гарантий; заемные средства, обеспеченные залогом или закладом.

А.П. Зудилин выделяет совокупность различных положительных особенностей заемного капитала: Достаточно широкими возможностями привлечения, особенно при высоком кредитном рейтинге предприятия, наличии залога или гарантии поручителя. Обеспечением роста финансового потенциала предприятия при необходимости существенного расширения его активов и возрастания темпов роста объема его хозяйственной деятельности. Более низкой стоимостью в сравнении с собственным капиталом за счет обеспечения эффекта «налогового щита» (изъятия затрат по его обслуживанию из налогооблагаемой базы при уплате налога на прибыль). Способностью генерировать прирост финансовой рентабельности (коэффициента рентабельности собственного капитала).

В то же время использование заемного капитала имеет следующие недостатки. Использование этого капитала генерирует наиболее опасные финансовые риски в хозяйственной деятельности предприятия - риск снижения финансовой устойчивости и потери платежеспособности. Уровень этих рисков возрастает пропорционально росту удельного веса использования заемного капитала. Активы, сформированные за счет заемного капитала, генерируют меньшую (при прочих равных условиях) норму прибыли, которая снижается на сумму выплачиваемого ссудного процента во всех его формах (процента за банковский кредит; лизинговой ставки; купонного процента по облигациям; вексельного процента за товарный кредит и т.п.). Высокая зависимость стоимости заемного капитала от колебаний конъюнктуры финансового рынка. В ряде случаев при снижении средней ставки ссудного процента на рынке использование ранее полученных кредитов (особенно на долгосрочной основе) становится предприятию невыгодным в связи с наличием более дешевых альтернативных источников кредитных ресурсов. Сложность процедуры привлечения (особенно в больших размерах), так как предоставление кредитных ресурсов зависит от решения других хозяйствующих субъектов (кредиторов), требует в ряде случаев соответствующих сторонних гарантий или залога (при этом гарантии страховых компаний, банков или других хозяйствующих субъектов предоставляются, как правило, на платной основе).

|

|

|

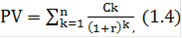

Для определения настоящей стоимости заемных средств, существует ряд формул, основной из которых является следующая формула:

где Ск - денежные выплаты в период k;

k - номер периода;- ставка процента;- количество периодов.

Сумма погашения обязательства - это не дисконтируемая сумма денежных средств и их эквивалентов, которая, как ожидается будет уплачена для погашения обязательства в процессе обычной деятельности.

Стоимость заемного капитала в форме банковского кредита оценивается по следующей формуле:

ЗКбк = (ПКб * (1 - Снп) / (1 - ЗПб) (1.5)

где ЗКбк - стоимость заемного капитала, привлекаемого в форме банковского кредита (процент);

ПКб - ставка процента за банковский кредит (процент);

Снп - ставка налога на прибыль, выраженная десятичной дробью;

|

|

|

ЗПб - уровень расходов по привлечению банковского кредита к его сумме, выраженный десятичной дробью.

Стоимость товарного (коммерческого) кредита оценивается в разрезе двух форм его предоставления:

Ø по кредиту в форме краткосрочной отсрочки платежа;

Ø по кредиту в форме долгосрочной отсрочки платежа, оформленной векселем.

Стоимость товарного (коммерческого) кредита, предоставляемого в форме краткосрочной отсрочки платежа, на первый взгляд представляется нулевой, так как в соответствии со сложившейся коммерческой практикой отсрочка расчетов за поставленную продукцию в пределах обусловленного срока (как правило, до одного месяца) дополнительной платой не облагается. Иными словами, внешне эта форма кредита выглядит как бесплатно предоставляемая поставщиком финансовая услуга. Стоимость товарного (коммерческого) кредита, предоставляемого в форме краткосрочной отсрочки платежа, на первый взгляд представляется нулевой, так как в соответствии со сложившейся коммерческой практикой отсрочка расчетов за поставленную продукцию в пределах обусловленного срока (как правило, до одного месяца) дополнительной платой не облагается. Иными словами, внешне эта форма кредита выглядит как бесплатно предоставляемая поставщиком финансовая услуга. Однако в реальности это не так. Стоимость каждого такого кредита оценивается размером скидки с цены продукции, при осуществлении наличного платежа за нее. Если по условиям контракта отсрочка платежа допускается в пределах месяца со дня поставки (получения) продукции, а размер ценовой скидки за наличный платеж составляет 5%, это и будет составлять месячную стоимость привлеченного товарного кредита, а в расчете на год эта стоимость будет составлять: 5% * 360 / 30 = 60%.

Таким образом, на первый взгляд бесплатное предоставление такого товарного кредита, может оказаться самым дорогим по стоимости привлечения источником заемного капитала. Предприятие, использующее заемный капитал, имеет более высокий финансовый потенциал своего развития и возможности прироста финансовой рентабельности деятельности, однако в большей мере генерирует финансовый риск и угрозу банкротства.

|

|

|