|

Налоговая система и ее структура

|

|

|

|

Налоговая система должна быть рациональной системой с единой законодательной базой налогообложения в пределах всего экономического пространства государства, с правовым механизмом регулирования всех ее элементов и минимальным количеством нормативных документов, регулирующих и определяющих порядок взимания (изъятия, уплаты) платежей (налогов, сборов, пошлин) и контролем за их уплатой в соответствующие бюджеты: федеральный, региональный и местный.

Рациональность означает разумную обоснованность с точки зрения целесообразности налоговой системы для данного государства. В настоящее время налоговая система России, с точки зрения структуры (элементов системы), представлена:

- Министерством по налогам и сборам (МНС) с его региональными и местными подразделениями;

- Министерством финансов РФ (в котором имеется налоговое управление);

- Федеральной службой налоговой полиции (ФСНП) и ее региональными и местными подразделениями;

- Государственным таможенным комитетом (ГТК) с его региональными и местными подразделениями;

- органами государственных внебюджетных фондов и их региональными и местными подразделениями и другими государственными структурами.

Всего в налоговой системе России задействовано 180 тыс. сотрудников на 140 млн. граждан РФ, так что в среднем на одного налогового служащего приходится 780 граждан России.

Приведенное количество министерств и ведомств, не подчиненных друг другу, занимающихся налоговой сферой, не делает налоговую систему централизованной, с единым органом управления и минимальным количеством руководящих работников, что существенно влияет на эффективность собираемости налогов, величина которых в период с 1993 по 2000 г.г. колебалась от 45 до 70% по отношению к планируемой (расчетной) сумме собираемости налогов.

|

|

|

Анализ налоговых систем зарубежных стран свидетельствует следующее:

- в США в сфере налогообложения занят единый орган - Служба внутренних доходов с ее региональными и окружными управлениями, насчитывающая в своем составе 120 тыс. служащих на 250 млн. граждан, так что в среднем на одного налогового служащего приходится 2100 граждан. Налоговая служба США при этом обеспечивает собираемость платежей на уровне 95-98% от плановых показателей;

- в Великобритании сбор налогов возложен на единую службу, насчитывающую 100 тыс. служащих на 65 млн. населения, что составляет 750 граждан на одного налогового служащего, при этом собираемость налогов обеспечивается на уровне 98% от расчетных показателей;

- во Франции сборами налогов занимается Главное налоговое управление Министерства экономики, финансов и бюджета, насчитывающее около 83 тыс. налоговых служащих на 63 млн. граждан (на одного налогового служащего приходится 750 граждан), обеспечивающих собираемость налогов на уровне 96-98% от расчетных.

Требование рациональности системы позволяет оптимизировать структуру системы, минимизировать расходы на ее содержание и оснащение средствами автоматизации процессов сбора, учета, обработки и хранения налоговой информации.

Критериями требования рациональности системы могут выступать:

- Количество налогоплательщиков или общее количество граждан государства, приходящихся на одного налоговогослужащего. Критерий является сравнительным по отношению к аналогичным налоговым системам других государств или территориальных образований своего государства. Критерий позволяет проанализировать систему и выявить наиболее целесообразные варианты системы, их эффективность по собираемости платежей, наметить направления и пути совершенствования системы, в том числе применить современную вычислительную технику и унифицировать алгоритмы расчетов.

|

|

|

- Общее количество налоговых служащих, необходимых для охвата контролем всех налогоплательщиков. Критерий важен с точки зрения оптимизации структуры системы в целом или различных ее элементов (звеньев) в интересах построения целесообразной единой системы с единым централизованным управлением.

В рациональной системе с единым централизованным управлением действует единая законодательная и нормативная база с минимальным или оптимально-необходимым количеством достаточно четких, понятных и доступных для понимания и расчетов нормативных документов, регулирующих налоговые отношения и не дублирующих налоговый и таможенный кодексы, а лишь разъясняющих их отдельные положения. Достаточно отметить, что в настоящее время в системе налогообложения действует более 900 инструкций, писем и указаний, зачастую дублирующих и противоречащих друг другу, и это при том, что сам налоговый кодекс напечатан убористым текстом на 750 страницах.

Засилье в системе налогообложения министерств и ведомств, не подчиненных друг другу, порождает огромное количество издаваемых документов, приводящих к непониманию налогового законодательства и неверному исчислению налогов.

Налоговая система должна носить стабильный характер на протяжении определенного периода времени. Стабильность подразумевает, что в налоговое законодательство не должны вводиться новые налоги (сборы), вноситься изменения и дополнения, в том числе в налоговую базу и налоговые ставки, особенно в сторону их увеличения, что приводит к ухудшению положения налогоплательщиков и усугубляет противоречие между властью и гражданами. Период стабильности должен по продолжительности сохраняться минимально, хотя бы в течение одного срока работы законодательного собрания государства (территориального образования).

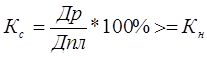

Критерием стабильности налоговой системы может служить коэффициент стабильности К, характеризуемый выражением:

где Д - доход или материальное положение налогоплательщика после н внесения изменений в налоговое законодательство;

Д - доход или материальное положение налогоплательщика до с внесения изменений в налоговое законодательство.

|

|

|

Коэффициент стабильности характеризует относительное ухудшение или улучшение материального положения налогоплательщика в связи с изменениями налогового законодательства.

При К-ст >= 1 - мажоритарное положение налогоплательщика не изменяется или улучшается,

при К-ст <= 1 ухудшается и усугубляется противоречие между властью и налогоплательщиком.

Требование стабильности подразумевает, что в налоговой системе должно быть определено и закреплено определенное количество и структура налогов на определенное время, что исключит внесение поправок, изменений и дополнений или новых налогов на определенный в законе период времени. Нестабильность налогового законодательства не только усугубляет противоречие между властью и субъектами налога, но порождает механизмы сокрытия доходов, ухода от их уплаты, что делает налоговую систему малоэффективной.

Налоговое законодательство должно предусматривать минимально возможное количество платежей (налогов, сборов, пошлин). Требование означает, что количество платежей должно быть сведено до минимума и предусматривать снижение налогового бремени или предусматривать замены всех видов налогов единым налогом на доход, что будет означать упрощение системы налогообложения, сделает систему понятной, доступной, простой, прозрачной, контролируемой и эффективной по собираемости налогов и простой по организационной структуре.

Однако уменьшение числа налогов или введение единого налога не во всех случаях приведет к улучшению материального положения субъектов налога, а наоборот, может ухудшить их положение. Все зависит от вводимых налоговых ставок. Вместе с тем требование предусматривает упрощение исчисления налогов, повышение контроля за уплатой налогов, оптимизацию построения рациональной и эффективной по собираемости налогов системы.

Принятие нового Налогового Кодекса Российской Федерации хотя и уменьшило число налогов на экономическом пространстве России до 28 видов налогов (16 федеральных, семь региональных и пять местных), но по своей сути налоговая система осталась грабительской по отношению к субъекту налога, сложной для понимания, и, главное, малоэффективной, не рациональной и не экономичной. Система осталась многоуровневой как по законодательной базе, так и по исчислению платежей: трехуровневой по законодательной базе и трехуровневой по уплате платежей.

|

|

|

Анализ налоговых систем зарубежных стран свидетельствует, что количество налогов в них несколько меньше в сравнении с налоговой системой России, упрощена и схема исчисления налогов, но сами системы также сложны. Например, в США действует около 20 налогов и сборов, во Франции - 26, в Германии - 13, в Японии - 10.

Налоговая система должна носить справедливый распределительный характер налогового бремени по отношению ко всем субъектам налога. Требование означает, что все налогоплательщики должны иметь одинаковые права и нести одинаковые обязанности на всем экономическом пространстве государства. С этой точки зрения в налоговом законодательстве не должно быть льготных режимов для отдельных граждан, групп лиц или территорий. Требование означает, что в государстве не должно быть оффшорных, свободных и иных зон, обладающих льготным налогообложением. Установление льготного налогообложения для отдельных зон и режимов, для отдельных территорий носит чисто дискриминационный характер в отношении не только отдельных субъектов налога, что противоречит Конституции Российской Федерации, но и в отношении целых территорий, ставя граждан в неравные условия на едином экономическом пространстве государства.

Налоговая система должна быть социально справедливой, сглаживать несправедливое распределение богатств (доходов) и своевременно благоприятно сказываться на росте капиталов.

Требование означает, что распределение налогового бремени между субъектами налога должно учитывать уровень доходности каждого из них и строиться с учетом принципов:

- каждый субъект налога должен отдавать часть своего дохода государству для выполнения последним своих функций перед обществом, то есть нести свои обязанности перед государством в соответствии с конституцией;

- субъект налога должен отдавать только часть своего дохода из той его части, которая превышает семейный прожиточный минимум;

- более богатый субъект налога должен нести большее бремя налогов, то есть более богатый должен отдать государству и большую часть своего дохода в сравнении с малоимущим.

Налоговая система должна быть экономичной по своему организационно-структурному построению и эффективной по собираемости налогов в соответствующий бюджет территориального образования: федеральный, региональный, местный.

|

|

|

Если нет компромиссного решения в вопросах построения экономичной по организационно-структурному принципу системы и ее эффективностью, то в любом случае она должна удовлетворять принципу оптимальности или экономической целесообразности как для государства, так и для субъекта налога, в том числе с точки зрения эффективности управления системой в целом.

Критерием экономичности системы может выступать коэффициент экономичности К_эк, определяемый отношением общих расходов на содержание и обеспечение всех элементов предполагаемой или вновь создаваемой структуры налоговой системы к аналогичным расходам существующего варианта системы:

где Д - общие расходы на содержание и обеспечение предполагаемой пр налоговой системы;

Д - общие расходы на содержание и обеспечение существующей налоговой системы.

Если Кэк > 1, то налоговая система для государства целесообразна и экономически выгодна, при Кэк = 1 - обесистемы равно одинаковы, при Кэк < 1 - система менее рациональна и экономична и нет надобности ее менять.

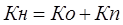

При всех равных условиях разных вариантов систем критерием экономичности налоговой системы может выступать коэффициент собираемости налогов в соответствующий территориальный бюджет Кс, способный обеспечить выполнение стоящих перед системой задач (функций):

(1)

(1)

где Д - реально собираемая сумма налогов, поступающая в бюджет р соответствующего территориального образования за отчетный период;

Д - планируемая, или расчетная сумма налоговых платежей в пл бюджет соответствующего территориального образования за аналогичный отчетный период;

К - коэффициент, характеризующий ту часть поступлений в соответствующий бюджет территориального образования, которая необходима для выполнения задач (функций) данным территориальным образованием:

(2)

(2)

(3)

(3)

где K - общая часть (сумма) бюджета территориального образования, о необходимая ему для решения задач в полном объеме перед обществом, принимаемая за 100%;

К - часть (сумма) бюджета территориального образования, п формируемая за счет налоговых поступлений.

Выполнение условия Кс >= Кн характеризует систему с точки зрения стабилизирующего фактора в обществе - такая система будет сглаживать противоречия между властью и субъектом налога, служить росту государства и благосостояния малообеспеченных слоев населения.

На экономичность, оптимальность и эффективность налоговой системы значительно влияют издержки (расходы) на содержание элементов системы, которые должны быть сведены до минимума или оптимизированы, но не за счет минимизации заработной платы служащим налоговой сферы, а за счет оптимизации организационной структуры самой налоговой системы (сокращения налоговых органов, сведения их к единому налоговому органу с минимально необходимым количеством налоговых служащих, в том числе руководящих работников, автоматизации процессов сбора, обработки, хранения налоговой информации и контроля за собираемостью налогов).

|

|

|