|

Порядок и способы уплаты основных налогов, уплачиваемых юридическими лицами

|

|

|

|

Юридические лица в Российской Федерации наряду с другими налогами платят основные виды налогов:

1. Налог на добавленную стоимость.

2. Акцизы.

3. Налог на прибыль.

4. Налог на доходы от капитала.

5. Единый социальный налог.

6. Государственная пошлина.

Все виды этих налогов идут в бюджеты разных уровней.

Налог на добавленную стоимость является местным налогом, на прибыль как в местный, так и в федеральные бюджеты.

Налог на добавленную стоимость введён в действие с

1 января 1992 г. в результате проведения налоговой реформы по рекомендации ряда зарубежных стран.

НДС относится к группе косвенных налогов и является регулирующим федеральным налогом. Законом о федеральном бюджете установлены пропорции распределения НДС, на драгоценные металлы и драгоценные камни полностью засчитываются в федеральный бюджет.

НДС представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных товаров (работ, услуг) и стоимостью материальных затрат, отнесенных на издержки производства и обращения. Налог имеет универсальный характер, поскольку взимается со всех товаров, работ и услуг в течение всего производственного цикла - от завода-изготовителя до места реализации. Причем каждый промежуточный участник процесса уплачивает налог.

Добавленная стоимость представляет собой часть стоимости товаров, работ и услуг, которая создается трудом и включает в себя заработную плату и прибыль. Поэтому законодательно определено, что сумма налога на добавленную стоимость, подлежащая взносу в бюджет, определяется как разница между суммами налога, полученными от покупателей за реализованные товары (работы и услуги), и суммами налога, фактически уплаченными поставщиками за материальные ресурсы (работы, услуги), стоимость которых относится на издержки производства и обращения.

|

|

|

Плательщиками НДС являются субъекты налога (российские и иностранные юридические лица), осуществляющие производственную и иную коммерческую деятельность, а также индивидуальные частные подразделения.

Не являются плательщиками налога физические лица, занимающиеся предпринимательской деятельностью без образования юридического лица.

От НДС освобождаются организации и индивидуальные предприниматели сроком на 12 месяцев, если в течение предшествующих последовательных календарных месяцев сумма выручки от реализации товаров (работ, услуг), без учета НДС и налога с продаж, не превышает в совокупности 1 млн. рублей, то есть

< 1 млн.руб. (8)

< 1 млн.руб. (8)

где Sв - сумма выручки от реализации товаров (работ, услуг);

Sндс - сумма НДС, уплачиваемая с реализуемого товара (работ, услуг);

Sнп - сумма налога с продаж при реализации товаров (работ, услуг).

По истечении 12 месяцев субъект налога освобождается вновь от НДС при соблюдении данного условия.

Положение не распространяется на субъект налога, реализующего подакцизные товары (подакцизное минеральное сырье), а также на ввозимые им товары.

Объектами налогообложения на НДС не являются:

- выполнение строительно-монтажных работ для собственного потребления, то есть суммы средств, затраченные для этих нужд, Scмp;

- передача на безвозмездной основе жилых домов, детских садов, клубов, санаториев и других объектов социально-культурного и жилищно-коммунального назначения, дорог, электросетей, подстанций, газовых сетей, водозаборных сооружений и других объектов государству и органам местного самоуправления или по их решению специализированным организациям;

|

|

|

- имущество государственного и муниципального назначения (предприятий), выкупаемое в порядке приватизации;

- выполнение работ и услуг органами, входящими в систему органов государственной власти и местного самоуправления.

Не подлежат налогообложению операции по аренде жилых и нежилых помещений, медицинские товары и услуги, услуги по детским учреждениям, архивам, перевозкам пассажиров, образованию, культуре и искусству, отдельные виды работ, банковских операций, ввозимые товары (всего около 100 операций согласно стр. 149-150 Налогового Кодекса Российской Федерации).

Налоговая база НДС определяется как стоимость товаров (работ, услуг), исчисленная из цен на товары (работы, услуги) без включения в них налога на добавленную стоимость и налога с продаж.

Налоговая база определяется по каждому виду товара (работ, услуг), облагаемых по разным ставкам. Например, при реализации работ и реализации товаров ставка налога составляет 20 %, при реализации подакцизных товаров ставка составляет 10 % от суммы реализованного товара.

При применении одинаковых ставок налоговая база определяется суммарно по этой ставке налога. Налоговым Кодексом предусматривается расчет налоговых баз в 46 случаях. Наиболее характерные из них представлены ниже.

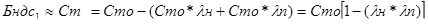

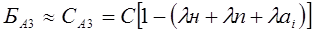

1. Налоговая база при реализации товаров (работ, услуг) определяется как стоимость этих товаров (работ, услуг) Ст, в том числе с учетом акцизов (для подакцизных товаров и подакцизного минерального сырья), но без включения в них НДС (Сто *  ) и налога с продаж (Сто *

) и налога с продаж (Сто *  )

)

(10)

(10)

где C - общая сумма исчисляемой налоговой базы налога на т1 добавленную стоимость;

С - общая сумма средств от реализации товаров (работ, услуг), то полученная субъектом налога;

лямбда - налоговая ставка налога на добавленную стоимость; н

лямбда - налоговая ставка налога с продаж, устанавливаемая законом п субъекта РФ.

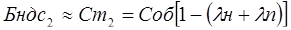

2. Налоговая база при реализации товаров по бартерным операциям и реализации товаров (работ, услуг) на безвозмездной основе (при передаче прав собственности) определяется как стоимость указанных товаров (работ, услуг) с учетом акцизов (для подакцизных товаров и подакцизного минерального сырья), но без включения в них НДС и налога с продаж

|

|

|

(11)

(11)

где C - стоимость товаров (работ, услуг) при совершении процедуры об бартерных сделок или передачи товаров на безвозмездной основе.

3. Налоговая база при реализации товаров (работ, услуг) с учетом льгот и дотаций, предоставляемых бюджетами различных уровней, определяется как стоимость реализованных товаров (работ, услуг), исчисленная исходя из фактических цен их реализации Срф,

(12)

(12)

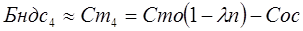

4. Налоговая база НДС при реализации имущества, подлежащего учету по стоимости с учетом уплаченного налога, определяется как разница между ценой (стоимостью) реализованного имущества с учетом акцизов (для подакцизных товаров и подакцизного минерального сырья), без включения в нее налога с продаж, и стоимостью реализованного имущества (остаточной стоимостью, Сос)

(13)

(13)

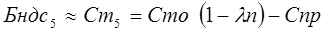

5. Налоговая база НДС при реализации сельскохозяйственной продукции, продуктов их переработки и закупке у физических лиц (за исключением подзаконных товаров) определяется как разница между ценой (стоимостью) с учетом НДС, без включения налога с продаж, и ценой (стоимостью) приобретенной продукции, Спр

(14)

(14)

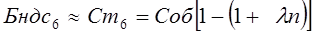

6. Налоговая база НДС при реализации услуг по производству товаров из давальческого сырья (материала) определяется как стоимость их обработки (Cоб) или услуг переработки (Спер) или иной трансформации с учетом акцизов (для подакцизных товаров), без включения в нее НДС и налога с продаж

(15)

(15)

7. Налоговая база НДС при реализации товаров (работ, услуг) по срочным сделкам (поставке товаров) определяется как стоимость этих товаров (работ, услуг), указанных в договоре Сд, но не ниже их стоимости, с учетом акцизов (для подакцизных товаров и подакцизного минерального сырья) без включения в них НДС и налога с продаж

(16)

(16)

8. Налоговая база НДС при реализации товаров в многооборотной таре Соз, имеющей залоговые цены - Сзал, залоговые цены данной тары не включаются в налоговую базу в случае, если указанная тара подлежит возврату продавцу.

|

|

|

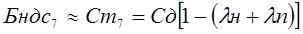

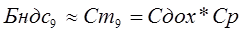

9. Налоговая база НДС при реализации товаров новым кредиторам определяется как сумма превышения суммы дохода Сдох, полученной новым кредитором, над суммой расходов Ср на приобретение товара

(17)

(17)

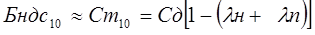

10. Налоговая база НДС при осуществлении перевоза багажа, пассажиров, грузов или почты различными видами транспорта определяется как стоимость перевозок без включения НДС и налога с продаж

(18)

(18)

11. Налоговая база НДС при реализации услуг международной связи определяется как выручка (без включения НДС и налога с продаж), уменьшенная на суммы арендной платы за международные каналы связи или оплаты услуг международной почтовой связи или взносов в международные организации и т.д. Са

(19)

(19)

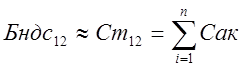

12. Налоговая база НДС при реализации предприятия в целом или его имущества определяется отдельно по каждому из видов предприятия (имущества)

(20)

(20)

где n - количество видов активов, i = 1...n;

С - балансная стоимость i-го вида актива. ак

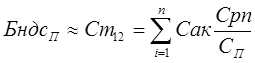

Если цена, по которой продано предприятие, ниже балансовой стоимости реализованного имущества, то при расчетах принимается коэффициент, равный стоимости цены реализации предприятия Срп к балансовой стоимости указанного имущества Сп.

(21)

(21)

Если цена, по которой продано предприятие, выше балансовой стоимости реализованного имущества, то принимается поправочный коэффициент, равный отношению цены реализации предприятия Срп, уменьшенной на балансовую стоимость дебиторской задолженности Сдз.

13. Налоговая база НДС при выполнении работ для собственных нужд организации определяется как стоимость товаров (работ, услуг) Cоб без включения в нее налога и налога с продаж или как стоимость по фактическим расходам на выполнение объема работ.

14. Налоговая база НДС при ввозе товаров определяется как сумма таможенной стоимости товаров Ст или таможенной пошлины Сп или уплаты акцизов Сак или стоимости переработки Спер товаров (если они реально вывозились для переработки) по каждой группе товаров одного наименования, вида или марки.

1. Налоговая ставка НДС лямбда н1 = 0% устанавливается при реализации товаров, помещенных под таможенный режим экспорта при условии их фактического вывоза, или работ (услуг), связанных с перевозкой товаров, пассажиров и багажа через таможенную территорию РФ и в иных случаях (при условии представления в налоговый орган соответствующих документов на право реализации таких товаров).

2. Налоговая ставка лямбда н2 = 10% устанавливается при реализации товаров (всего более 40 видов товаров), в том числе скота и птиц в живом весе, мяса и мясопродуктов (за исключением отдельных видов), молока и молочных продуктов, сахара, соли, зерна, хлеба и др. видов продуктов и рыбной продукции, а также отдельных товаров для детей.

|

|

|

3. Налоговая ставка лямбда н3 = 20% устанавливается по остальным товарам, не указанным в пунктах 1 и 2.

4. Налоговые ставки лямбда н = 9,09% и лямбда н = 16,67% устанавливается при реализации товаров (работ, услуг) на территории РФ иностранным лицам, не состоящим на учете в налоговых органах в качестве субъектов налога, или реализуемых товаров, приобретенных на стороне, или сельскохозяйственной продукции.

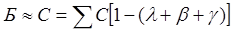

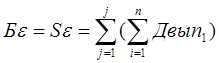

Сумма налога Sндс определяется как процентная доля налоговой ставки к налоговой базе, а при раздельном учете - как сумма налога, получаемая в результате сложения сумм налогов по отдельным видам товаров,

где С, С - налоговая база на i-й вид товара (работ, услуг); т тi

лямбда, лямбда - налоговая ставка на i-й вид товара (работ, услуг); н, нi

n - количество i-x видов товара (работ, услуг), i = 1...n.

Акцизы - вид косвенных налогов на товары, включаемых в цену товара или тариф. Акцизы устанавливаются, как правило, на высокорентабельные товары для изъятия в доход государства полученной производителями сверхприбыли. Перечень подакцизных товаров и ставки акцизов определяются исключительно Правительством РФ. К подакцизным товарам относят спирт этиловый, водку, ликероводочные изделия, вина, пиво, табачные изделия, автомобили, ювелирные изделия, нефть, нефтепродукты, природный газ. Акцизы на нефть, природный газ, легковые автомобили, бензин, спирт этиловый - зачисляются исключительно в федеральный бюджет.

Акцизы на отдельные сорта спирта этилового, водку, ликероводочные изделия в равной пропорции распределяются между федеральным бюджетом и бюджетами субъектов РФ. Акцизы на остальные товары полностью поступают в бюджеты субъектов РФ.

Объектами налогообложения признаются более 20 видов операций, столько же операций не признается объектами налогообложения. Кроме того, около 15 случаев налогообложения по акцизам имеют свои особенности при исчислении налога при перемещении подакцизных товаров через таможенную границу.

Плательщиками акцизов являются предприятия и организации, производящие и реализующие подакцизные товары, независимо от форм собственности, а также индивидуальные предприниматели.

Если подакцизные товары произведены за пределами РФ из давальческого сырья, принадлежащего юридическим лицам, зарегистрированным на территории РФ как субъекты налога, то налог уплачивают организации, оплачивающие стоимость работ по изготовлению этих товаров и реализующие их.

От уплаты акцизов освобождается продукция, экспортируемая за пределы стран - членов СНГ, с предоставлением субъектов налога в налоговый орган подтверждающих документов.

1. Налоговая база определяется по каждому виду подакцизного товара и подакцизного минерального сырья.

2. Налоговая база подакцизного товара определяется:

- если подакцизные товары представлены через объем реализуемых товаров или подакцизного минерального сырья –  , то

, то

(22)

(22)

где, n - количество i-х видов подакцизных товаров (подакцизного минерального сырья), i=1...n;

- объем i-го вида подакцизного товара (подакцизного i минерального сырья);

- объем i-го вида подакцизного товара (подакцизного i минерального сырья);

- через стоимость реализованных подакцизных товаров (подакцизного минерального сырья) без учета акциза, НДС и налога с продаж,

(23)

(23)

где, C - общая сумма выручки от реализации i-го вида подакцизного об товара (подакцизного сырья); i

- налоговая ставка на данный i-й вид подакцизного товара а (подакцизного минерального сырья).

- налоговая ставка на данный i-й вид подакцизного товара а (подакцизного минерального сырья).

3. Налоговая база акцизов по передаваемым ювелирным изделиям или бывшим в употреблении или лому таких товаров определяется как стоимость переработки без учета НДС, налога с продаж и акциза

(24)

(24)

где, С - стоимость (цена) реализации (переработки) ювелирных изделий (лома).

4. Налоговая база при реализации подакцизного минерального сырья (нефти и газового конденсата) определяется через стоимость реализованной (переданной) продукции

n  , где C - общая сумма выручки подакцизного минерального сырья i-го об i вида;

, где C - общая сумма выручки подакцизного минерального сырья i-го об i вида;

- скидка, устанавливаемая на реализацию данного сырья i-го i вида;

- скидка, устанавливаемая на реализацию данного сырья i-го i вида;

- надбавка, устанавливаемая газораспределительными i организациями при реализации ими природного газа, минуя газораспределительные организации.

- надбавка, устанавливаемая газораспределительными i организациями при реализации ими природного газа, минуя газораспределительные организации.

5. Налоговая база при реализации природного газа за пределы территории РФ определяется как стоимость реализованной продукции без учета НДС - при реализации в страны - члены СНГ, таможенных пошлин и расходов на транспортировку газа за пределы территории РФ;

где, С - общая сумма выручки за реализацию газа; об

С, С - сумма таможенных расходов и расходов на тп рас транспортировку газа соответственно за пределы территории РФ.

Налоговые ставки на подакцизные товары и подакцизное минеральное сырье лямбда а устанавливаются исключительно Правительством РФ в размере от 0 до 2000 руб. за литр, килограмм, тонну, штуку, квт/час или от 0 до 5% от стоимости подакцизного товара, подакцизного минерального сырья.

Сумма акциза по подакцизным товарам и подакцизному минеральному сырью исчисляется как произведение налоговой базы на налоговую ставку

Налог на прибыль (доход) представляет собой прямой федеральный и регулирующий налог.

Объектом обложения налогом является валовая прибыль организации от реализации продукции, товаров (работ, услуг), основных средств, имущества и доходы от внереализационных операций, уменьшенные на сумму расходов по этим операциям. В прибыль не включаются суммы всех видов налогов и акцизов, затраты на производство товаров (работ, услуг), на подготовку и освоение производства, переподготовку кадров и другие виды затрат (всего около 300 позиций, определенных Налоговым Кодексом).

Прибыль от реализации товаров (работ, услуг) и продукции характеризует частный доход организации, полученный в данном налоговом периоде.

Субъектами налога являются организации, в том числе бюджетные, являющиеся юридическими лицами, а также организации с иностранными инвестициями и международные организации. Не являются субъектами налога организации любых форм собственности от произведенной ими сельскохозяйственной продукции.

Налоговая база определяется как доход налогоплательщика, уменьшенный на сумму всех налоговых вычетов и сумму всех затрат на производство и реализацию товаров, а также других вычетов, связанных с освоением производства и переподготовкой кадров,

(27)

(27)

где, Д - общий доход организации, полученный за реализацию об продукции (работы, услуги) за отчетный период;

n - количество вычетов i-го вида;

S - сумма i-го вычета. выч. i

Всего Налоговым Кодексом предусмотрено около 60 особенностей по расчету налоговой базы по данному виду налога.

Налоговая ставка  по налогу на прибыль для российских налогоплательщиков устанавливается в размере 24% (по банковским организациям - 30%), из них 7,5% засчитывается в федеральный бюджет, 14,5% в бюджеты субъектов РФ и 2% в местные бюджеты (по банковским операциям все 30% засчитываются в федеральный бюджет).

по налогу на прибыль для российских налогоплательщиков устанавливается в размере 24% (по банковским организациям - 30%), из них 7,5% засчитывается в федеральный бюджет, 14,5% в бюджеты субъектов РФ и 2% в местные бюджеты (по банковским операциям все 30% засчитываются в федеральный бюджет).

Для иностранных налогоплательщиков ставка устанавливается в размере от 15 до 20% в зависимости от вида деятельности и зачитывается в федеральный бюджет.

Сумма налога на прибыль определяется как соответствующая налоговой ставке процентная доля от налоговой базы,

(28)

(28)

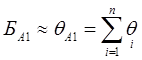

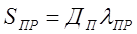

Субъектами налога на доходы от капитала являются организации и физические лица, получающие доход в виде дивидендов, процентов, кроме доходов, получаемых организациями от банковской деятельности, страховых премий, штрафов и пеней.

Налоговая база на доходы от капитала определяется как доход субъекта налога в виде дивидендов или доходов по государственным ценным бумагам, начисленный за время нахождения ценных бумаг в собственности налогоплательщика. Налоговая база рассчитывается отдельно по каждой выплате доходов,

(29)

(29)

Налоговые ставки лямбда_к устанавливаются в размере:

- 15% - по доходам от дивидендов;

- 12% - по доходам от процентов, начисленных по государственным ценным бумагам, государственным облигациям, облигациям субъектов РФ, или их нахождения у субъекта налога или по полученным процентам;

30% - по доходам от процентов, полученных организациями;

0% - по дивидендам, выплачиваемым из прибыли, с которой был выплачен налог на прибыль.

Сумма налога на доход от капитала определяется как соответствующая налоговой ставке процентная доля от налоговой базы,

(30)

(30)

Единый социальный налог (взнос) зачисляется в государственные внебюджетные фонды:

- Пенсионный фонд РФ;

- Фонд социального страхования;

- фонды обязательного медицинского страхования РФ.

Налог является средством реализации прав граждан на государственное пенсионное, социальное обеспечение и медицинскую помощь.

Налогоплательщиками налога являются организации всех форм собственности, индивидуальные предприниматели и физические лица.

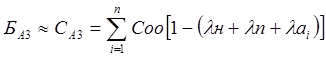

Объектом налогообложения признаются выплаты и иные вознаграждения, начисляемые в пользу работников, за исключением средств, остающихся в распоряжении организации, индивидуального предпринимателя и физического лица после уплаты налога на доходы организацией, индивидуальным предпринимателем и физическим лицом.

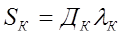

Налоговая база определяется как сумма любых выплат и вознаграждений в денежной и натуральной формах, исчисляемых работодателем в пользу работников,

(31)

(31)

где, J - количество работников в организации, на которых начисляются выплаты, j = 1...J;

n - количество любых выплат, из которых исчисляется налог j-му работнику, i = 1...n;

Д - сумма i-го вознаграждения или выплаты, начисляемых j-му вып i работнику.

Вместе с тем налоговым законодательством предусматривается, что не подлежат налогообложению суммы доходов по 25 позициям, и предоставляется около 10 льгот различным категориям налогоплательщиков по уплате налога, в частности, не подлежат налогообложению государственные пособия, компенсационные выплаты за питание, неиспользованный отпуск, возмещение иных расходов, суммы страховых платежей и единой материальной помощи, стоимость проезда работников и т.д.

Ставки налога на выплаты и иные вознаграждения лямбда_эпсилон устанавливаются в зависимости от учета налоговой базы на каждого работника с нарастающим итогом с начала года и категории работников (промышленные или сельскохозяйственные работники) в размере от 16 до 35,6%, в том числе:

- в Пенсионный фонд РФ - от 15 до 28%;

- в Фонд социального страхования РФ - от 1,8 до 4%;

- в Федеральный фонд РФ медицинского страхования - от 0,1 до 0,2%;

- в территориальный фонд медицинского страхования - от 0,1 до 3,4%.

Сумма налога исчисляется отдельно по каждому виду фонда и определяется как соответствующая процентная доля налоговой базы,

(32)

(32)

где, S - сумма налога, уплачиваемая налогоплательщиком в  Ф соответствующий фонд, например, i;

Ф соответствующий фонд, например, i;

S - общая сумма налога, уплачиваемая ипсилон налогоплательщиком во все фонды;

К - количество видов фондов, в которые налогоплательщик уплачивает налог, к = 1...К.

Государственная пошлина уплачивается при обращении юридических и физических лиц в суды, в государственные нотариальные конторы, в ЗАГСы, ГАИ и другие организации.

Размер государственной пошлины устанавливается в денежных единицах или в процентах или в денежных единицах и процентах одновременно в зависимости от вида оказываемой услуги. Налоговым законодательством при выплате государственной пошлины предусмотрено около 75 различного вида льгот юридическим и физическим лицам.

В частности, размеры государственной пошлины устанавливаются в следующих размерах:

- по делам, рассматриваемым в судах общей юрисдикции, в зависимости от оказываемых услуг, от 1,5 до 50% или в размере от 1 до 3000 руб.;

- по делам, рассматриваемым в арбитражных судах, от 5 до 50% или в размере от 20 до 20000 руб.;

- за совершение нотариальных действий от 0,5 до 1,5% или от 1 до 1500 руб.;

- за совершение действий, связанных с приобретением гражданства РФ, от 10 до 20 руб.

- за государственную регистрацию организаций и индивидуальных предпринимателей от 0,8 до 50% или в размере от 10 до 1500 руб.

|

|

|