|

Материально-вещественные и финансовые активы

|

|

|

|

Почему в книге по финансовому менеджменту особое внимание уделено рассмотрению рисковости инвестиций в ценные бумаги? Почему не сделан упор на анализе рисковости таких активов, как основные производственные средства и инвентарь? Причина заключается в том, что для управления, цель которого — максимизация цены акции, главным предметом изучения является рисковостъ акций фирмы, а риск любого материального актива может быть оценен с точки зрения его влияния на риск акции. Например, предположим, что компания «Goodyear Tire» обсуждает вопрос о крупных инвестициях в новую технологию ремонта шин. Спрос на этот товар, равно как и выручка от нового вида деятельности, заранее неизвестен, поэтому может показаться, что новое производство является очень рисковым. Однако предположим, что доход от нового производства отрицательно коррелирует с доходом от основной деятельности компании по производству шин; в период экономического подъема, когда потребители имеют много денег, они предпочитают покупать новые шины, но когда экономика испытывает спад, спрос на отремонтированные шины повышается. В первом случае доходы от основной деятельности компании будут высокими, а от ремонта — относительно низкими; во втором случае наблюдается обратная картина. Результат может быть отображен на графике, сходном с рис. 2.2 для акций W и М. Таким образом, капиталовложение, которое кажется рисковым при рассмотрении его изолированно, на самом деле не является таким уж рисковым, если анализируется с учетом всех возможных ситуаций.

Этот анализ может быть распространен в отношении акционеров. Так как акции компаний являются собственностью их владельцев, главный вопрос для компании, принимающей решение о крупных капиталовложениях, состоит в следующем: как эти инвестиции повлияют на риск владельцев акций компании? Рассматриваемый изолированно риск отдельного проекта может показаться довольно высоким, но с точки зрения влияния проекта на риск акционеров он может быть приемлемым. Более подробно эта проблема будет рассмотрена в главе 9.

|

|

|

Вопрос для самопроверки

Объясните следующее утверждение: «Риск отдельного проекта, рассматриваемого изолированно, может выглядеть достаточно высоким, однако при оценке его с точки зрения влияния проекта на риск акционеров он может оказаться вполне приемлемым».

Концепция β -коэффициента

Характеристики средней акции, по определению, должны варьировать в соответствии с изменением ситуации на рынке, измеряемой некоторым индексом, например индексом S&P 500 или индексом Нью-Йоркской фондовой биржи. Такая акция имеет β -коэффициент, равный 1.0; это означает, что, например, при изменении ситуации на рынке вверх или вниз на 10 процентных пунктов характеристики акции меняются в том же направлении на 10 процентных пунктов. Доходность портфеля из акций с β = 1.0 будет повышаться и понижаться одновременно с изменением среднего рыночного курса, а риск портфеля будет совпадать со средним на рынке. Если акция имеет β = 0.5, ее характеристики меняются в два раза медленнее, чем в среднем на рынке; портфель, состоящий из таких акций, будет иметь риск, равный половине риска портфеля из акций с β = 1.0. С другой стороны, если β = 2.0, то изменчивость характеристик акции в два раза выше по сравнению со средней акцией, поэтому портфель, состоящий из подобных акций, в два раза рисковее среднего портфеля.

β -коэффициенты подсчитываются и публикуются такими агентствами, как «Merrill Lynch», «Value Line», и многими другими. Некоторые данные агентства «Value Line» приведены в табл. З.1.9 β -коэффициент акций большинства компаний варьирует от 0.75 до 1.5, а среднее значение для всех акц по определению, равно 1.0.

|

|

|

β -коэффициент портфеля

β -коэффициент любого портфеля ценных бумаг, βp, рассчитывается по формуле средней арифметической взвешенной:

(3.3)

(3.3)

где xi — доля i-й ценной бумаги в портфеле. Очевидно, что добавление в портфель акции, имеющей β больше единицы, увеличивает значение βp, т. е. повышает рисковость портфеля. При добавлении акции с β < 1 рисковость портфеля снижается. Таким образом, так как β акции измеряет ее вклад в рисковость портфеля, β является подходящим измерителем степени риска акции.

Проиллюстрируем это утверждение. Допустим, вы владеете портфелем акций, стоимость которого составляет 100000 дол., по 10000 дол. вложено в 10 видов акций, и каждая из них имеет β = 0.8, в этом случае портфель имеет βp = 0.8. Он будет менее рисковым, чем среднерыночный портфель; на практике это выражается в относительно небольших колебаниях цен акций в портфеле и, следовательно, в относительно небольших изменениях доходности.

Теперь предположим, что вы продали одну из акций портфеля и заменили ее акцией с β = 2.0. Такой акт приведет к росту рисковости портфеля с βp 1 = 0.8 до βp 2 = 0.92, что следует из (3.3):

Если бы в портфель была добавлена акция с β = 0.6, то β портфеля изменилась бы с 0.8 до 0.78.

Расчет β -коэффициентов: характеристическая линия

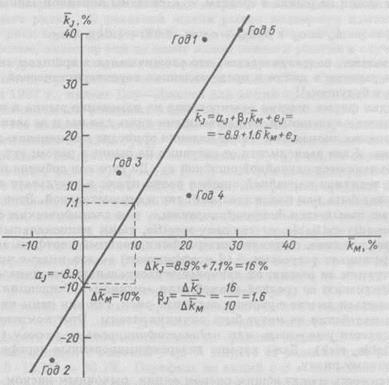

Когда проф. Шарп разрабатывал теорию САРМ, он обратил внимание на то, что рыночный риск любой акции может быть оценен на основе анализа тенденции изменения ее характеристик по отношению к среднерыночным их значениям. Разработанный им способ определения рыночного риска иллюстрируется с помощью рис. 3.6 и будет объяснен в последующих разделах.10

Значения фактической доходности акции,  , и доходности на рынке в среднем,

, и доходности на рынке в среднем,  , за истекшие периоды приведены в нижней части рис. 3.6. Заметим, что когда доходность на рынке в среднем высока, то и доходность акции J имеет тенденцию к росту; напротив, спад на рынке вызывает снижение доходности акции. Эта связь выражается более точно регрессионной зависимостью, показанной на рис. 3.6.

, за истекшие периоды приведены в нижней части рис. 3.6. Заметим, что когда доходность на рынке в среднем высока, то и доходность акции J имеет тенденцию к росту; напротив, спад на рынке вызывает снижение доходности акции. Эта связь выражается более точно регрессионной зависимостью, показанной на рис. 3.6.

|

|

|

Здесь используется простейшая линейная зависимость, представленная уравнением регрессии Y = а + β Х + е. Таким образом, доходность акции J в конкретный момент зависит от ситуации на рынке ценных бумаг, характеризуемой показателем  , и случайных явлений, влияющих прежде всего на характеристики акции J.

, и случайных явлений, влияющих прежде всего на характеристики акции J.

Параметры уравнения регрессии рассчитываются методом наименьших квадратов с использованием специализированного калькулятора или компьютера, имеющего программу обработки статистических данных, как например Lotus 1-2-3. График уравнения регрессии называется линией регрессии. Шарп назвал линию регрессии характеристической линией акции. Таким образом, β акции — это величина наклона ее характеристической линии.

Для иллюстрации рассмотрим процесс построения уравнения регрессии по упрощенному алгоритму, без использования специального аппарата. На основе имеющихся данных можно приблизительно провести прямую, а далее уточнить параметры уравнения Y = а + β Х. Так, коэффициент а — это точка, в которой линия пересекает вертикальную ось. Коэффициент β может быть определен с помощью соотношения приростов показателей X и Y. Например, по данным рис. 3.6 видно, что  возрастает от —8.9 до +7.1% при изменении

возрастает от —8.9 до +7.1% при изменении  с 0.0 до 10.0%. Таким образом, коэффициент β может быть рассчитан по формуле

с 0.0 до 10.0%. Таким образом, коэффициент β может быть рассчитан по формуле

|

Более точные расчеты могут быть выполнены с помощью известных статистических формул, в частности

|

Таким образом, β акции, а следовательно, и характеризуемый ею рыночный риск акции зависят: 1) от ее корреляции с рынком акций в целом,  ; 2) от ее собственной изменчивости,

; 2) от ее собственной изменчивости,  ; 3) от изменчивости рынка,

; 3) от изменчивости рынка,  . В примере на рис. 3.6

. В примере на рис. 3.6  = 0.91,

= 0.91,  = 26.5% и

= 26.5% и  = 15.1%. Следовательно,

= 15.1%. Следовательно,  = 0.91-26.5%: 15.1% = 1.60.

= 0.91-26.5%: 15.1% = 1.60.

| Год | Акция J(  ), % ), %

| Рынок  ,% ,%

|

| 38.6 | 23.8 | |

| -24.7 | -7.2 | |

| 12.3 | 6.6 | |

| 8.2 | 20.5 | |

| 40.1 | 30.6 | |

| 14.9 | 14.9 |

| 26.5 | 15.1 |

Рис. 3.6. Расчет ß -коэффициентов.

— фактическая доходность акции J (

— фактическая доходность акции J (  и

и  — ожидаемая и требуемая доходность соответственно);

— ожидаемая и требуемая доходность соответственно);  — фактическая доходность на рынке в среднем;

— фактическая доходность на рынке в среднем;  — точка пересечения характеристической линии акции J с осью ординат;

— точка пересечения характеристической линии акции J с осью ординат;  — наклон, или ß- коэффициент, акции J;

— наклон, или ß- коэффициент, акции J;  — случайная ошибка, отражающая различие между фактической доходностью акции J в данном году и доходностью, прогнозируемой с помощью линии регрессии.

— случайная ошибка, отражающая различие между фактической доходностью акции J в данном году и доходностью, прогнозируемой с помощью линии регрессии.

|

|

|

Несколько замечаний о ß -коэффициентах

Теперь, после того как мы изобразили графически фактические нормы прибыли акции J иопределили ее ß -коэффициент, необходимо отметить следующие моменты.

1. Предполагается, что прогнозируемые значения доходности акции,  , и доходности акций на рынке в среднем,

, и доходности акций на рынке в среднем,  , связаны линейной зависимостью:

, связаны линейной зависимостью:

(3.4)

(3.4)

Другими словами, подразумевается, что сложившаяся в прошлом связь между акцией J и рынком в целом и представленная характеристической линией сохранится и в будущем.11

2. Каждая фирма помимо реагирования на изменение рынка в целом сталкивается также с явлениями, существенными лишь для нее и не зависящими от общего состояния экономики. Такие явления приводят к изменению доходности акций фирмы J вне зависимости от ситуации на рынке в целом; эти случайные явления объясняются случайной ошибкой ej. До того как событие произойдет, ожидаемая величина случайной ошибки равна нулю; в результате этого события она может быть как положительной, так и отрицательной. Этот компонент общего риска называется диверсифицируемым, или специфическим для компании, риском (diversifiable, or company-specific, risk); рациональный инвестор устраняет его влияние, составляя диверсифицированный портфель акций.

3. Коэффициент регрессии ß (ß -коэффициент) — это индекс чувствительности к ситуации на рынке; он измеряет относительную изменчивость данной акции по сравнению со средней акцией, или «рынком». Тенденция отдельной акции изменяться вместе с рынком содержит риск, так как цены на рынке колеблются и колебания не могут быть элиминированы. Этот компонент общего риска называется рыночным, или недиверсифицируемым, риском (market, or nondiversifiable, risk). Даже хорошо диверсифицированные портфели подвержены рыночному риску.

4. Зависимость между общим риском акции, рыночным риском и диверсифицируемым риском может быть выражена следующим образом:

где  — дисперсия (или общий риск) акции J;

— дисперсия (или общий риск) акции J;  — дисперсия рынка;

— дисперсия рынка;  — ß -коэффициент акции J;

— ß -коэффициент акции J;  — дисперсия регрессионной ошибки акции J (диверсифицируемый риск).

— дисперсия регрессионной ошибки акции J (диверсифицируемый риск).

5. Если на рисунке, подобном рис. 3.6, все точки лежат точно на линии регрессии, величина дисперсии,  будет равна нулю, а общий риск акции совпадает с рыночным. С другой стороны, если точки широко разбросаны вокруг линии регрессии, значительная часть общего риска акции может быть диверсифицирована. Акции крупного, хорошо диверсифицированного фонда отображаются точками, лежащими очень близко к линии регрессии.

будет равна нулю, а общий риск акции совпадает с рыночным. С другой стороны, если точки широко разбросаны вокруг линии регрессии, значительная часть общего риска акции может быть диверсифицирована. Акции крупного, хорошо диверсифицированного фонда отображаются точками, лежащими очень близко к линии регрессии.

|

|

|

6. Если бы рынок акций не был подвержен колебаниям, акции не имели бы рыночного риска. В реальной жизни рынок подвержен изменениям, поэтому этот риск всегда присутствует; даже обладая хорошо диверсифицированным портфелем, инвестор тем не менее может понести убытки в случае падения рыночного курса. В последние годы среднее квадратическое отклонение рыночной доходности,  , колеблется в основном около 15%. Однако за один день, 19 октября 1987 г., индекс Доу—Джонса для акций промышленных предприятий, один из основных фондовых индексов, упал на 23%.

, колеблется в основном около 15%. Однако за один день, 19 октября 1987 г., индекс Доу—Джонса для акций промышленных предприятий, один из основных фондовых индексов, упал на 23%.

7. ß — это показатель относительного рыночного риска; фактический рыночный риск акции J равен  . Рыночный риск также может быть выражен в форме среднего квадратического отклонения,

. Рыночный риск также может быть выражен в форме среднего квадратического отклонения,  таким образом, рыночный риск акции J равен

таким образом, рыночный риск акции J равен  = 1.6*15.1% = 24%, а ее общий риск

= 1.6*15.1% = 24%, а ее общий риск  = 26.5%. Для любого состояния неустойчивости рынка, измеряемой средним квадратическим отклонением,

= 26.5%. Для любого состояния неустойчивости рынка, измеряемой средним квадратическим отклонением,  , чем выше ß акции, тем выше ее рыночный риск. Если ß равна нулю, акция не имеет рыночного риска, а если ß составляет 1.0, то акция имеет в точности такой же риск, как и в среднем на рынке (

, чем выше ß акции, тем выше ее рыночный риск. Если ß равна нулю, акция не имеет рыночного риска, а если ß составляет 1.0, то акция имеет в точности такой же риск, как и в среднем на рынке (  ), припредположении, что акция находится в диверсифицированном портфеле.

), припредположении, что акция находится в диверсифицированном портфеле.

8. Диверсифицируемый риск может и должен быть устранен путем диверсификации, поэтому релевантным является рыночный, а не общий риск. Если

у акции J ß = 0.5, то релевантный риск будет  = 0.5 • 15.1% = 7.55%. Портфель из таких акций имеет среднее квадратическое отклонение ожидаемой доходности

= 0.5 • 15.1% = 7.55%. Портфель из таких акций имеет среднее квадратическое отклонение ожидаемой доходности  = 7.55%, или

= 7.55%, или  среднего квадратического отклонения ожидаемой доходности портфеля, состоящего из средних акций (ß = 1.0). Если бы акция J была акцией свысокой ß (ß = 2.0), то ее релевантный риск был бы

среднего квадратического отклонения ожидаемой доходности портфеля, состоящего из средних акций (ß = 1.0). Если бы акция J была акцией свысокой ß (ß = 2.0), то ее релевантный риск был бы  = 2.0 * 15.1%= =30.2%. Портфель из акций с ß = 2.0 имеет

= 2.0 * 15.1%= =30.2%. Портфель из акций с ß = 2.0 имеет  = 30.2%;

= 30.2%;

таким образом, его риск в два раза выше риска портфеля из средних акций.

9. Премия за риск владения акцией рассчитывается исходя из рыночного,

а не общего риска: RPj = ( —

—  . Инвестор может иметь только одну

. Инвестор может иметь только одну

акцию J и, следовательно, иметь дело с общим риском. При этом он стремится

к получению дохода, основанного на данном риске. Если остальные инвесторы

владеют хорошо диверсифицированным портфелем акций, они сталкиваются с

меньшим риском, чем риск акции J. Следовательно, если акция J имеет доход

ность достаточно высокую, чтобы обеспечить запросы данного инвестора, она

представляет собой выгодное приобретение и для других инвесторов, которые

захотят купить ее, что приведет к росту цены и снижению доходности. По

скольку большинство финансовых активов принадлежит инвесторам, диверси

фицирующим свои портфели, а любая ценная бумага может иметь только один

уровень цены и, следовательно, только один уровень доходности, то подобные

операции на рынке автоматически приведут к установлению релевантного, ры

ночного риска данной акции.

Вопросы для самопроверки

Объясните понятие ß - коэффициента. Проиллюстрируйте свое объяснение графиком, изображающим характеристические линии для акций с низким, средним и высоким риском. (Указание: три линии характеристик должны пересечься в точке  , соответствующей величине предполагаемой безрисковой ставки).

, соответствующей величине предполагаемой безрисковой ставки).

Какая связь существует между общим риском, рыночным риском и диверсифицируемым риском?

|

|

|