|

Кривые безразличия риск—доходность

|

|

|

|

Какой конкретный портфель следует выбрать инвестору из всего эффективного множества портфелей? Для того чтобы определить портфель, оптимальный с точки зрения отдельного инвестора, нужно знать его отношение к риску, проявляющееся в выборе параметров функции, описывающей взаимосвязь между риском и доходностью и называемой кривой безразличия (indifference curve).

В основе построения этой функции заложены стандартные экономические концепции теории полезности и кривых безразличия, примеры которых приведены на рис. 2.9. Кривые IY и IZ — это кривые безразличия инвесторов Y и Z. По мнению м-с Y, портфель с ожидаемым уровнем доходности в 5% является безрисковым, портфелю с ожидаемым уровнем доходности в 6% уже присущ риск в размере  = 1.4%, и т. д. М-р Z также считает безрисковым портфель с уровнем доходности в 5%, рисковость портфеля с уровнем доходности в 6% он оценивает величиной

= 1.4%, и т. д. М-р Z также считает безрисковым портфель с уровнем доходности в 5%, рисковость портфеля с уровнем доходности в 6% он оценивает величиной  = 3.3%, и т. д.

= 3.3%, и т. д.

Отметим, что м-с Y требуется более высокая ожидаемая доходность в качестве компенсации за определенный уровень риска; таким образом, можно сказать, что м-с Y менее склонна к риску, чем м-р Z. Ее менее высокая склонность к риску приводит к тому, что по сравнению с м-ром Z м-с Y требует более высокую премию за риск, которая в данном случае определяется как разность между 5%-ным уровнем безрисковой доходности и ожидаемой доходностью, требуемой для того, чтобы компенсировать определенный уровень риска. Например, м-с Y требуется прирост доходности в размере 2.5% в качестве компенсации за риск  = 3.3%, тогда как премия м-ра Z за данный уровень риска составляет лишь RPZ = 1-0%. Если говорить в целом, то чем круче наклон кривой безразличия, тем в меньшей степени инвестор склонен к риску.

= 3.3%, тогда как премия м-ра Z за данный уровень риска составляет лишь RPZ = 1-0%. Если говорить в целом, то чем круче наклон кривой безразличия, тем в меньшей степени инвестор склонен к риску.

|

|

|

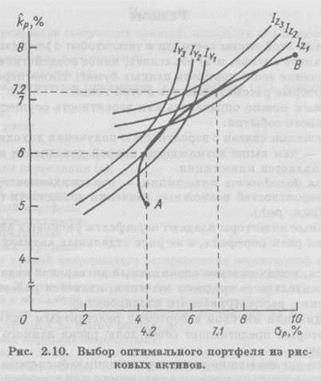

Каждому индивидууму соответствует целая «карта» кривых безразличия; соответствующие карты м-с Y и м-ра Z приведены на рис. 2.10. Более высокий уровень кривой безразличия означает более высокий уровень удовлетворенности (или полезности). Так, кривая  лучше, чем кривая

лучше, чем кривая  ,т. е. для любого уровня риска ожидаемая доходность м-ра Z выше, следовательно, выше и полезность. Для каждого индивидуума можно построить бесконечное множество кривых безразличия, причем оно будет иметь сугубо индивидуальный характер.

,т. е. для любого уровня риска ожидаемая доходность м-ра Z выше, следовательно, выше и полезность. Для каждого индивидуума можно построить бесконечное множество кривых безразличия, причем оно будет иметь сугубо индивидуальный характер.

Портфель, оптимальный с точки зрения инвестора

На рис. 2.10, так же как и на рис. 2.6, приводится допустимое множество портфелей, состоящих из двух активов, в предположении, что r A,B = 0. Оптимальный

портфель с точки зрения отдельного инвестора — это точка пересечения эффективного множества портфелей и одной из кривых безразличия и инвестора. Эта точка пересечения соответствует наиболее высокому уровню удовлетворенности, которого может достичь инвестор. М-с Y, которая менее склонна к риску, чем м-р Z, выбирает портфель с более низкой ожидаемой доходностью (около 6%) и уровнем риска, равным 4.2%. М-р Z выбирает портфель, ожидаемая доходность которого составляет около 7.2%, однако уровень риска этого портфеля примерно равен 7.1%. Доля ценных бумаг, имеющих низкий уровень риска, в портфеле м-с Y является достаточно высокой, тогда как портель м-ра Z характеризуется большим удельным весом высокорисковых ценных бумаг.14

Вопросы для самопроверки

Что такое эффективная граница?

Что такое кривые безразличия?

Объясните, как происходит процедура выбора инвестором его оптимального портфеля.

Резюме

Основные цели этой главы состояли в том, чтобы: 1) показать, как измеряется риск отдельного актива, и 2) объяснить, какое воздействие на риск актива оказывает включение его в портфель ценных бумаг. Ниже перечислены основные понятия, которые рассматривались в этой главе.

|

|

|

• В целом риск можно определить как вероятность осуществления некоторого нежелательного события.

• Риск инвестиции связан с вероятностью получения доходности ниже ожидаемого уровня — чем выше возможность низкой доходности или убытка, тем более рисковой является инвестиция.

• Ожидаемая доходность инвестиции — это ожидаемое среднее значение распределения вероятностей возможных значений доходности (математическое ожидание. — Прим. ред.).

• Рациональные инвесторы владеют портфелем рисковых активов, в первую очередь учитывая риск портфеля, а не риск отдельных активов, его составляющих.

• Общий риск, количественно оцениваемый дисперсией отдельных значений доходности относительно ее среднего значения, является релевантным измерителем риска актива, рассматриваемого изолированно.

• При объединении активов в портфели релевантным является рыночный риск актива, который представляет собой долю риска данного актива в риске портфеля в целом.

• Общий риск актива можно измерить с помощью дисперсии его доходности, среднего квадратического отклонения доходности или коэффициента вариации доходности. Наиболее предпочтительной мерой в сравнительном анализе общего риска ряда активов является коэффициент вариации.

• Ожидаемая доходность портфеля представляет собой средневзвешенную доходность отдельных активов, однако среднее квадратическое отклонение портфеля не равно средневзвешенной из средних квадратических отклонений отдельных активов, его составляющих.

• Поскольку между большинством активов не существует функциональной связи, объединение активов в портфель снижает риск портфеля в целом.

• Общий риск актива включает в себя специфический для компании (диверсифицируемый) риск, который можно устранить с помощью диверсификации, и рыночный риск, который нельзя устранить диверсификацией.

• Допустимое множество портфелей включает в себя все портфели, которые можно составить исходя из данного набора активов.

• Эффективный портфель — это портфель, который обеспечивает наибольшую доходность при данном уровне риска или наименьший риск при данной доходности.

|

|

|

• Оптимальный для инвестора портфель определяется как точка пересечения эффективного множества портфелей с наиболее высокой кривой безразличия данного инвестора.

В следующей главе мы продолжим рассмотрение риска и доходности в направлении: 1) обсуждения безрисковых активов и их влияния на выбор инвестора, 2) нахождения статистической характеристики, которую можно использовать для измерения рыночного риска (β-коэффициент), и 3) анализа взаимосвязи между риском и ожидаемой доходностью.

Вопросы

2.1. Дайте определение следующих понятий, используя для иллюстрации ваших ответов графики и формулы в тех случаях, когда это возможно:

а) риск, распределение вероятностей;

б) ожидаемая доходность ( );

);

в) среднее квадратическое отклонение ( ), дисперсия (

), дисперсия ( ), коэффициент вариации (CV);

), коэффициент вариации (CV);

г) общий риск;

д) рыночный риск;

е) портфель;

ж) ожидаемая доходность портфеля ( ),

),

з) коэффициент корреляции (r);

и) диверсифицируемый риск;

к) допустимое множество;

л) эффективный портфель;

м) граница эффективности;

н) кривая безразличия;

о) оптимальный портфель.

2.2. Крутизна кривой непрерывного распределения вероятностей ожидаемой доходности менее рисковых активов более резко выражена, чем крутизна кривой для более рисковых активов. Какую форму приняла бы эта кривая в случаях: а) безрисковых активов и б) активов с абсолютно непредсказуемой доходностью?

2.3. Предположим, вы обладаете портфелем, состоящим из долгосрочных государственных облигаций США на сумму 500 000 дол.

а. Будет ли ваш портфель безрисковым?

б. Теперь предположим, что вы обладаете портфелем, состоящим из 30-дневных казначейских векселей на сумму 500 000 дол. Каждые 30 дней ваши векселя подлежат погашению, и вы вновь вкладываете вырученную сумму (500 000 дол.) в новую партию векселей. Предположим, что доходы, генерируемые инвестиционным портфелем, являются вашим единственным источником существования и что вы хотите поддерживать некоторый постоянный жизненный уровень. Является ли ваш портфель действительно безрисковым?

|

|

|

в. Вы должны были прийти к выводу, что оба портфеля — как с долгосрочными, так и с краткосрочными государственными ценными бумагами — имеют некоторый элемент риска. Можете ли вы привести пример каких-либо абсолютно безрисковых ценных бумаг?

2.4. Полис страхования жизни — это финансовый актив. Выплачиваемые страховые взносы представляют стоимость капиталовложений.

а. Как вы рассчитаете ожидаемую доходность этого актива?

б. Предположим, что владелец страхового полиса не имеет других финансовых активов, однако обладает неким «человеческим» капиталом, т. е. способностью зарабатывать. Каков коэффициент корреляции между доходами от страхового полиса и доводами от «человеческого» капитала держателя полиса?

в. Компании по страхованию жизни должны оплачивать административные расходоы и комиссионные страховым агентам; следовательно, ожидаемая доходность страховых взносов обычно низка или даже отрицательна. С помощью принципа портфеля ценных бумаг объясните, почему люди покупают полис страхования жизни несмотря на отрицательную ожидаемую доходность?

Задачи

2.1. Ожидаемая доходность. Акции А к В имеют следующие распределения вероятностей ожидаемой доходности:

| Вероятность……………. | 0.1 | 0.2 | 0.4 | 0.2 | 0.1 |

| А, %.....…………………. | -25 | ||||

| В, %.....…………………. | -40 |

а. Подсчитайте ожидаемую доходность,  , для акции В (

, для акции В ( = 15%).

= 15%).

б. Подсчитайте среднее квадратическое отклонение и коэффициент вариации ожидаемой доходности акции А. (Эти величины для акции В составляют 27% и 1.59). Возможно ли, что большинство инвесторов сочтут акции В менее рисковыми, чем акции А? Объясните.

2.2. Ожидаемая доходность. Допустим, вам предложили: 1) 1 млн. дол. или 2) игру с подбрасыванием монеты, в которой можно получить 2 млн. дол., если выпадет решка, или нуль, если выпадет орел.

а. Какова ожидаемая стоимость игры?

б. Что бы вы предпочли: 1 млн. дол. или игру?

в. Если вы выберете 1 млн. дол., то относитесь ли вы к числу тех, кто избегает риска, или тех, кто его ищет?

г. Допустим, вы выберете 1 млн. дол. Вы можете вложить его или в казначейские долгосрочные облигации США, которые превратятся в 1 075 000 дол. в конце года, или в обыкновенные акции, которые с одинаковой вероятностью могут или обесцениться, или стоить 2 300 000 дол. в конце года.

• Какова ожидаемая прибыль в долларах в случае инвестирования в акции? (Ожидаемая прибыль от инвестиций в долгосрочные казначейские облигации составляет 75000 дол.).

• Какова ожидаемая доходность вложений в акции? (Ожидаемая доходность вложений в казначейские облигации составляет 7.5%).

|

|

|

• Вложите ли вы деньги в облигации или в акции?

• Насколько высока должна быть ожидаемая прибыль (или доходность) от вложения в акции, чтобы заставить вас купить их?

• Что предпочтительнее: купить одну акцию за 1 млн. дол. или составить портфель из 100 акций по 10 000 дол. каждая? Каждая из этих акций имеет те же характеристики доходности, что и одна акция за 1 млн., т. е. имеет одинаковый шанс или обесцениться до нуля, или принести 23 000 дол. в конце года. Имеет ли значение корреляция между доходностью этих акций?

2.3. Анализ общего риска. Корпорация «Berry» рассматривает три возможных инвестиционных проекта на следующий год. Каждый проект рассчитан на один год, а доходы от проекта зависят от состояния экономики в следующем году. Ориентировочные оценки доходности приведены ниже:

| Состояние экономики | Вероятность | Прогнозируемая доходность, % | ||

| A | B | C | ||

| Спад | 0.25 | |||

| Средний уровень | 0.50 | |||

| Процветание | 0.25 |

а. Рассчитайте ожидаемую доходность каждого проекта, дисперсию, среднее квадратическое отклонение и коэффициент вариации.

б. Проранжируйте альтернативы исходя из: 1) ожидаемой доходности, 2) риска. Какую альтернативу вы выберете?

2.4. Анализ эффекта портфеля и рыночного риска. Обратимся к трем альтернативным проектам, описанным в задаче 2.3. Допустим, что «Berry» собирается вложить треть имеющихся у нее средств в каждый проект, создав портфель из трех активов с одинаковым удельным весом.

а. Какова ожидаемая доходность портфеля?

б. Каковы дисперсия и среднее квадратическое отклонение портфеля?

в. Каковы коэффициенты ковариации и корреляции для проектов А и В? Для проектов А и С?

2.5. Фактическая доходность. По данным прошлых периодов акции А к В имели следующие дивиденды и цены (в дол.):

| Год | Акция А | Акция В | ||

| дивиденд | цена в конце года | дивиденд | цена в конце года | |

| - | 22.50 | - | 43.75 | |

| 2.00 | 16.00 | 3.40 | 35.50 | |

| 2.20 | 17.00 | 3.65 | 38.75 | |

| 2.40 | 20.25 | 3.90 | 51.75 | |

| 2.60 | 17.25 | 4.05 | 44.50 | |

| 2.95 | 18.75 | 4.25 | 45.25 |

а. Подсчитайте фактическую доходность акций за каждый год. Затем предположите, что кто-то обладает портфелем, состоящим на 50% из акций А и на 50% из акций В (структура портфеля балансировалась в конце очередного года). Рассчитайте доходность портфеля за каждый год с 1988-го по 1992-й. Какую доходность по годам обеспечивали каждый актив и портфель в целом? (Указание: фактическая доходность за любой период  ).

).

б. Вычислите среднее квадратическое отклонение доходности каждой акции и портфеля.

(Остальные задания выполняются с помощью компьютера и электронных таблиц).

в. Добавьте акцию С к портфелю; за истекшие периоды акция С имела следующие дивиденды и цены (в дол.):

| Год | дивиденд | цена в конце года |

| - | 23.40 | |

| 1.85 | 23.90 | |

| 1.95 | 31.50 | |

| 2.05 | 27.20 | |

| 2.15 | 32.25 | |

| 2.25 | 26.00 |

Предположим, что акции А, В к С имеют равный удельный вес в портфеле (по 33.3%). Как это повлияет на доход портфеля и среднее квадратическое отклонение?

г. Произведите некоторые дополнительные изменения в процентном соотношении акций в портфеле, обеспечив при этом в сумме 100%. Например, поместите 100% капитала в акции А; 25% в А, 25% в В и 50% в С, и т. д. Объясните причины изменения величин  и

и  .

.

д. Предпочли бы вы иметь портфель, содержащий 1/3 каждого вида акций, или портфель, состоящий на 50% из акций А и на 50% из акций В? Объясните.

2.6. Риск портфеля. За истекшие периоды акции А и В имели следующие дивиденды и цены (в дол.):

| Год | Акция А | Акция В | ||

| дивиденд | цена в конце года | дивиденд | цена в конце года | |

| - | 12.25 | - | 22.00 | |

| 1.00 | 9.75 | 2.40 | 18.50 | |

| 1.05 | 11.00 | 2.60 | 19.50 | |

| 1.15 | 13.75 | 2.85 | 25.25 | |

| 1.30 | 13.25 | 3.05 | 22.50 | |

| 1.50 | 15.50 | 3.25 | 24.00 |

а. Подсчитайте фактическую доходность по годам для каждой акции. Рассмотр портфель, состоящий на 50%из акций А и на 50% из акций В. (Портфель балан руется каждый год с целью поддержания данного процентного соотношения). Как доходность портфеля по годам с 1988 по 1992 г.? Каков средний доход для каждой ции и для всего портфеля? (Указание: фактическая доходность за любой период  .

.

б. Рассчитайте среднее квадратическое отклонение доходов для каждой акции и всего портфеля.

в. Основываясь на том, что риск портфеля меньше, чем риск составляющих его активов, рассматриваемых индивидуально, можете ли вы предположить, к какой величине ближе коэффициент корреляции между доходностью акций — к + 0.9 или —0.9?

г. Если на основе случайной выборки увеличить число наименований акций в портфеле, то каким будет наиболее точный ответ относительно изменения величины  ?

?

• останется неизменной;

• будет близка к 15%;

• будет близка к нулю в случае достаточно большой добавки акций.

Мини-ситуация

Первым заданием Барбары Орбан в «Southern Commerce Bank» было обеспечить выгодное инвестирование 1 млн. дол., предоставленного банку в доверительное управление на один год.

Исходные условия, сформулированные руководством банка на основе экспертных данных и прогнозных расчетов, таковы:

| Состояние экономики | Вероятность | Ожидаемая доходность ценных бумаг, % | ||||

| казначейские векселя | «Paragon» | «Luster» | «Apex» | среднеры- ночная | ||

| Спад | 0.05 | 8.0 | -22.0 | 28.0 | 10.0 | -13.0 |

| Ниже среднего уровня | 0.20 | 8.0 | -2.0 | 14.7 | -10.0 | 1.0 |

| Средний уровень | 0.50 | 8.0 | 20.0 | 0.0 | 7.0 | 15.0 |

| Незначительный рост | 0.20 | 8.0 | 35.0 | -10.0 | 45.0 | 29.0 |

| Быстрый рост | 0.05 | 8.0 | 50.0 | -20.0 | 30.0 | 43.0 |

Отдел экономики и прогнозирования разработал оценки вероятности состояния экономики, а также компьютерную программу, с помощью которой оценил доходность каждой альтернативной ценной бумаги при том или ином состоянии экономики. Корпорация «Paragon» является электронной фирмой; корпорация «Luster» владеет золотыми приисками в США и Канаде; компания «Apex» производит шины и другие резиновые и пластиковые изделия. Банк имеет также индексируемый фонд ценных бумаг, вложение средств в который обеспечивает получение среднерыночной доходности. Поставьте себя на место Орбан и ответьте на следующие вопросы.

1. Определите термин «инвестиционный риск».

2. Почему доход от казначейских векселей не зависит от состояния экономики? Является ли казначейский вексель абсолютно свободным от риска? Почему ожидается, что доходность акций «Paragon» возрастет с расцветом экономики, а доходность акций «Luster» изменится в противоположном направлении?

3. Подсчитайте ожидаемую доходность для каждого варианта. Если Орбаи будет ориентироваться только на этот показатель, какой вариант она выберет?

4. Объясните понятия общего риска и рыночного риска.

5. Орбан понимает, что принятие решения только на основании ожидаемой доходности свойственно инвесторам, относящимся безразлично к риску. Поскольку бенефициары трастового банка, как правило, не расположены к риску, рисковость каждого варианта является важным фактором для принятия решения. Одной из возможных оценок степени риска является среднее квадратическое отклонение доходности. Вычислите эту величину для каждого варианта. Какой тип риска измеряется с помощью среднего квадратического отклонения?

6. Орбан вспомнила, что коэффициент вариации обычно считается более точной мерой общего риска, чем среднее квадратическое отклонение, в случаях, когда в рассматриваемых вариантах ожидаемая доходность имеет широкий разброс. Рассчитайте коэффициент вариации для разных ценных бумаг. Дает ли коэффициент вариации такую же оценку степени риска, что и среднее квадратическое отклонение?

7. Орбан решила проанализировать целесообразность формирования портфеля из акций двух фирм, вложив 500 000 дол. в «Paragon» и 500 000 дол. в «Luster». Каковы величины ожидаемой доходности и среднего квадратического отклонения для данного портфеля? Какова степень риска портфеля по сравнению со степенью риска этих двух акций, рассматриваемых изолированно?

8. Как меняется степень риска портфеля, если к портфелю из одной акции со средне рыночной доходностью добавлять все больше и больше случайным образом отбираемых акций?

9. Влияет ли, по мнению инвесторов, эффект портфеля на степень риска отдельного актива в портфеле? Если вы решили иметь портфель из акций одной фирмы и, следовательно, вы подвержены большему риску, чем инвесторы, владеющие диверсифицированными портфелями, можете ли вы подразумевать и большую доходность для компенсации риска? Иными словами, можете ли вы рассчитывать на премию за ту часть риска, которая могла бы быть устранена в случае владения диверсифицированным портфелем, от которого вы отказались?

10. Постройте приемлемый гипотетический график доходности как функции риска, измеренного средним квадратическим отклонением портфеля. Теперь постройте для иллюстрации допустимое множество портфелей и покажите, какая часть допустимого множества является эффективной. Что делает отдельный портфель эффективным? Не заботьтесь о конкретных величинах при построении графика, просто проиллюстрируйте идею эффективных портфелей.

11. Добавьте ряд кривых безразличия к графику, построенному для пункта 10. Что выражают эти кривые? Каков оптимальный портфель для данного инвестора? И, наконец, добавьте второй ряд кривых безразличия, которые приводят к выбору другого оптимального портфеля. Почему оба инвестора выбрали разные портфели?

ДОПОЛНИТЕЛЬНАЯ ЛИТЕРАТУРА

Вероятно, лучшими источниками дополнительной информации о распределениях вероятностей и степени риска для портфеля, состоящего из одного актива, являются учебники по статистике; см. например:

Kohler H. Statistics for Business and Economics. Glenview, 111.: Scott, Foresman, 1988.

Mendenhall W., Schaeffer R. L., Wackerly D. D. Mathematical Statistics with Applications. Boston: Duxbury, 1981.

Дополнительные сведения о принципах теории портфеля ценных бумаг приведены в учебниках по проблемам инвестиций. Вот несколько хороших учебников:

Francis J. С. Investments: Analysis and Management. New York: McGraw-Hill, 1980.

Radcliffe R. C. Investment: Concepts, Analysis and Strategy. Glenview, 111.: Scott, Foresman, 1993.

Reilly F. K. Investment Analysis and Portfolio Management. Hinsdale, 111.: Dryden, 1989.

Sharpe W. F. Investments. Englewood Cliffs, N. J.: Prentice-Hall, 1985.

Желающим начать изучение теории портфеля ценных бумаг с истоков ее возникновения следует обратиться к работам:

Markowitz H. M. Foundations of Portfolio Theory // Jour. Finance. 1991. June. P. 469 - 477.

Следующая практическая ситуация охватывает многие принципы, рассматриваемые в данной главе, а также в главе 3:

Peachtree Securities, Inc. (A) // Brigham E. F., Gapenski L. С. Cases in Financial Managament. Fort Worth. Тех.: Dryden, 1993.

ПРИЛОЖЕНИЕ 2А

|

|

|