|

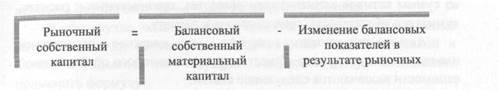

Метод рыночного собственного материального капитала

|

|

|

|

ориентирован на использование информации экономического баланса, в котором активы приобрели рыночную оценку.

|

|

Таблица 4.2 - Пример определения стоимости предприятия методом балансового собственного материального капитала

Таблица 4.3 - Пример оценки стоимости предприятия методом рыночного собственного капитала

| № п/п | Показатели | Результат |

| Балансовый собственный капитал | ||

| Нематериальные активы | ||

| 2.1 | Патент на изобретение | |

| 2.2 | Списки клиентов | |

| Балансовый собственный материальный капитал (п. 1-п. 2.1-п. 2.2) |

Нематериальные активы получили отдельную оценку:

Патент. Оценка основана на предположениях, что патентом

владеет третье лицо и предприятие платит за право пользования. На

самом деле, владея патентом, расходы такого рода отсутствуют.

Патент оценен в 134 тыс. гр-н.

Списки клиентов. Могут оцениваться по возможному вкладу

клиента в продажи либо по затратам на создание списка. Оценены в

25 тыс. гр-н.

| № п/п | Показатели | Результат |

| Балансовый собственный материальный капитал (из примера табл. 4.2) | ||

| Сомнительные долги (расшифровка дебиторской задолженности) | ||

| Уменьшение стоимости товарно-материальных ценностей в результате переоценки | ||

| Увеличение стоимости основных средств в результате переоценки | ||

| Счета к оплате, необходимость в которых отпала | ||

| Рыночный собственный материальный капитал (п.1-п.2-п.3+п.4+п.5) |

Существуют и другие модификации балансовых методов оценки, сущность которых сводится к наиболее достоверному определению стоимости имущества предприятия, не учитывая при этом доходность бизнеса.

|

|

|

100

101

В отечественной практике целесообразно применение методики определения реальной стоимости имущества на основе показателя чистых активов.

В отечественной практике целесообразно применение методики определения реальной стоимости имущества на основе показателя чистых активов.

Чистые активы — это величина, определяемая путем вычитания из суммы активов акционерного общества, принимаемых к расчету, суммы его обязательств, принимаемых к расчету.

Активы, участвующие в расчете, — это денежное и не денежное имущество акционерного общества, в состав которого по балансовой стоимости включаются следующие статьи: S нематериальные активы, S основные средства; S незавершенное строительство, ■S долгосрочные финансовые вложения, ■S прочие внеоборотные активы, S запасы;

•S дебиторская задолженность, S краткосрочные финансовые вложения; S денежные средства, S прочие оборотные активы.

Пассивы, участвующие в расчетах, — это обязательства акционерного общества, в состав которых включаются следующие статьи:

S целевое финансирование и поступления,

•/ заемные средства,

S кредиторская задолженность,

S расчеты по дивидендам,

■S расходы предстоящих расходов и платежей.

Методы, основанные на показателях дохода и денежных потоков объединяют два важных фактора, влияющих на цену бизнеса:

S рыночная стоимость активов, S доходы.

Целесообразность доходного подхода заключается в том, что статьи баланса пассивны по своей сути и даже экономический баланс лишь суммирует предполагаемые рыночные цены активов, не учитывая их взаимодействия и экономического окружения бизнеса.

102

Использование методов оценки, основанных на доходном подходе, требует знаний сущности дисконтирования и капитализации доходов.

Прогноз денежного потока или прибыли является основой процесса оценки бизнеса на основе доходного подхода.

В том случае, если мы знаем будущие прибыли или денежные потоки (FV) или располагаем их достаточно высокой оценкой и хотим определить их текущую стоимость (PV), необходимо применить формулу:

|

|

|

| (4.4) |

= FV/(l+r)n

где г — ставка дисконтирования,

п — период времени, за который происходит дисконтирование (лет).

Ставка дисконта выбирается на основании изучения всех возможных альтернативных вариантов инвестирования (приобретение акций, облигации, размещение средств в банках, приобретение активов) и выбора общей ставки, которую оценщик включает в расчет.

Метод дисконтированного наличного потока ориентирован на прогноз будущих денежных поступлений в течение заданного количества лет (клиентом или оценщиком).

Метод целесообразен для оценки новых предприятии со значительной степенью предпринимательского риска, хотя на современном этапе развития экономических отношений применение данного метода затруднено, так как неплатежи и постоянные нарушения партнерских обязательств создают значительные проблемы для достоверных прогнозов денежных потоков.

Однако мы приводим метод для более близкого знакомства с теорией денежных потоков и их дисконтирования в расчете на перспективу совершенствования экономических отношений.

Метод применяется в тех случаях, если известно, когда будет ликвидировано предприятие.

103

Прогнозирование денежных потоков, на основании которого и строится весь расчет, осуществляется на основе прогнозов изменений показателей, влияющих на их формирование.

Прогнозирование денежных потоков, на основании которого и строится весь расчет, осуществляется на основе прогнозов изменений показателей, влияющих на их формирование.

В том случае, если оценщик считает, что такого рода прогнозы недостоверны, может быть принят вариант постоянных потоков, повторяющих ситуацию года оценки.

Группа сравнительных рыночных методов в значительной степени ликвидирует условности предыдущих методов, так как более реально отражает рыночную стоимость бизнеса.

Метод оценки на основе показателя рыночной привлекательности требует анализа показателей рыночной привлекательности предприятии, которые могут считаться аналогами оцениваемого предприятия:

| Прибыль | В | Чистая | Рыночная | К-т |

| предприятия | обращении | прибыль | цена одной | рыночной |

| 1 000 000 | 100 000 | на одну | акции — | привлекат |

| акции | акцию — | ельности | ||

| 10 грн. | грн. | 150/10=15 |

Трудности применения данного метода заключаются в следующем:

|

|

|

S при оценивании закрытого акционерного общества оценщик должен смоделировать ситуацию свободного обращения акций на рынке, хотя на самом деле этого нет; S поиск предприятия-аналога особенно затруднен, если оцениваемое предприятие является многопрофильным и функционирует в разных отраслях,

S котировки акций касаются мелких долей акционерного капитала, в то время как оценщик должен выработать усредненный подход к определению рыночной привлекательности.

В оценке стоимости предприятия могут использоваться одновременно несколько методов и выбрана оценка, наиболее приемлемая для данного бизнеса, либо установлен диапазон цен (табл. 4.5).

104

Таблица 4.5 Оценка стоимости предприятия на основе показателя рыночной привлекательности

| №п/п | Показатели | Результат |

| Прибыль отчетного периода (ретроспективная) до налогообложения | ||

| Налог на прибыль | 47,5 | |

| Прибыль после налогообложения (п.1-п.2) | 54,5 | |

| Показатель рыночной привлекательности | 15,0 | |

| Стоимость предприятия (п.З * п.4) | 817,5 |

При использовании указанных методов оценки для экономического роста бизнеса необходимо сопоставление оценок, полученных путем применения одного и того же метода.

| потенциала |

|

|

|