|

Анализ деловой активности организации

|

|

|

|

Термин «деловая активность» в отечественной научной литературе начали использовать сравнительно недавно, в связи с внедрением известных в мире методик анализа финансовой отчетности на основе системы аналитических коэффициентов. В широком смысле деловая активность охватывает весь спектр усилий фирмы на рынках товаров (работ, услуг), труда, капитала. В более узком смысле, в контексте анализа хозяйственной деятельности организации, этот термин понимается как ее текущая производственная и коммерческая деятельность. Деловая активность коммерческой организации проявляется в динамичности ее развития, успешном достижении поставленных целей, что отражается в разнообразных натуральных и стоимостных показателях, расширении рынков сбыта, эффективном использовании экономического потенциала.

В принципе, оценка деловой активности может быть проведена на качественном уровне путем сравнения деятельности организации и родственных по сфере приложения капитала коммерческих организаций. Такими качественными (неформализуемыми) показателями являются объемы рынков сбыта, наличие экспортной продукции, репутация коммерческой организации и другие [6]. Количественная оценка деловой активности организации может быть проведена по двум направлениям:

- по степени выполнения плановых заданий вышестоящей организации на базе основных показателей, по степени обеспечения заданных темпов роста;

- по уровню эффективности использования ресурсов коммерческой организации.

В отечественной практике экономического анализа основными показателями такой оценки традиционно считаются объем реализации продукции (товаров, работ, услуг) и прибыль, но в ряде случаев могут применяться специфические показатели. По каждому из таких показателей могут быть установлены плановые или нормативные значения, с которыми производятся сравнения по истечении отчетного периода. Для характеристики динамики целесообразно использовать сопоставление темпов изменения основных показателей. При этом считается оптимальным следующее соотношение темповых показателей:

|

|

|

, (2.228)

, (2.228)

где  - соответственно, темп изменения совокупного капитала, авансированного в деятельность организации, объема реализации и объема прибыли, %.

- соответственно, темп изменения совокупного капитала, авансированного в деятельность организации, объема реализации и объема прибыли, %.

Приведенные неравенства, рассматриваемые в формуле (2.228) слева направо, имеют следующую экономическую интерпретацию. Первое неравенство ( ) означает, что экономический потенциал коммерческой организации нарастает, т.е. масштабы ее деятельности увеличиваются. Наращивание активов организации нередко используется менеджментом в качестве целевой установки. Второе неравенство (

) означает, что экономический потенциал коммерческой организации нарастает, т.е. масштабы ее деятельности увеличиваются. Наращивание активов организации нередко используется менеджментом в качестве целевой установки. Второе неравенство ( ) указывает на то, что по сравнению с увеличением экономического потенциала более высокими темпами возрастает объем реализации продукции (товаров, работ, услуг). Это означает, что ресурсы коммерческой организации используются более эффективно, повышается отдача с каждого инвестированного рубля. Из третьего неравенства (

) указывает на то, что по сравнению с увеличением экономического потенциала более высокими темпами возрастает объем реализации продукции (товаров, работ, услуг). Это означает, что ресурсы коммерческой организации используются более эффективно, повышается отдача с каждого инвестированного рубля. Из третьего неравенства ( ) видно, что прибыль возрастает опережающими темпами, что говорит, как правило, об имевшемся в отчетном периоде относительном снижении издержек производства и обращения в результате оптимизации производственного процесса и отношений с контрагентами. Следует отметить, что не всегда отклонения от соотношений (2.228) являются негативными, например, в случае освоение новых перспективных направлений вложения капитала, реконструкция и модернизация действующего производства.

) видно, что прибыль возрастает опережающими темпами, что говорит, как правило, об имевшемся в отчетном периоде относительном снижении издержек производства и обращения в результате оптимизации производственного процесса и отношений с контрагентами. Следует отметить, что не всегда отклонения от соотношений (2.228) являются негативными, например, в случае освоение новых перспективных направлений вложения капитала, реконструкция и модернизация действующего производства.

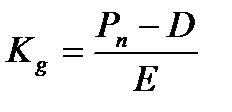

Для характеристики деловой активности акционерных компаний в практике развитых стран, помимо темповых показателей, используется коэффициент устойчивости экономического роста  :

:

|

|

|

, (2.229)

, (2.229)

где  - чистая прибыль (или прибыль к распределению среди акционеров);

- чистая прибыль (или прибыль к распределению среди акционеров);

- дивиденды, выплачиваемые акционерам;

- дивиденды, выплачиваемые акционерам;

- собственный капитал.

- собственный капитал.

Собственный капитал акционерной компании  может быть увеличен как за счет дополнительной эмиссии акций, так и за счет реинвестирования полученной прибыли. Отсюда следует, что коэффициент

может быть увеличен как за счет дополнительной эмиссии акций, так и за счет реинвестирования полученной прибыли. Отсюда следует, что коэффициент  показывает, какими темпами в среднем увеличивается собственный капитал за счет хозяйственной деятельности, а не за счет привлечения дополнительного акционерного капитала.

показывает, какими темпами в среднем увеличивается собственный капитал за счет хозяйственной деятельности, а не за счет привлечения дополнительного акционерного капитала.

Расчет допустимых и экономически целесообразных темпов развития предприятия представляется одним из важнейших атрибутов финансового анализа в условиях рынка. Мировой опыт показывает, что организации, пытающиеся достичь слишком больших темпов роста в слишком короткие сроки, нередко становятся банкротами. Однако и слишком медленные темпы неприемлемы, а в качестве ориентира правильного выбора может служить показатель устойчивости экономического роста  . Мировой опыт показывает, что большинство крупных компаний крайне неохотно прибегает к выпуску дополнительных акций, предпочитая рассчитывать на собственные возможности, на развитие производства, главным образом, за счет реинвестирования прибыли. Это обусловлено тем, что дополнительная эмиссия акций является достаточно дорогим мероприятием, нередко сопровождающимся заметным спадом рыночной цены акций организации-эмитента (до 30%).

. Мировой опыт показывает, что большинство крупных компаний крайне неохотно прибегает к выпуску дополнительных акций, предпочитая рассчитывать на собственные возможности, на развитие производства, главным образом, за счет реинвестирования прибыли. Это обусловлено тем, что дополнительная эмиссия акций является достаточно дорогим мероприятием, нередко сопровождающимся заметным спадом рыночной цены акций организации-эмитента (до 30%).

Таким образом, коэффициент устойчивости экономического роста  показывает, какими в среднем темпами может развиваться организация, не изменяя сложившиеся соотношения между различными источниками финансирования, фондоотдачей, рентабельностью производства, дивидендной политикой и другими параметрами. Связь коэффициента

показывает, какими в среднем темпами может развиваться организация, не изменяя сложившиеся соотношения между различными источниками финансирования, фондоотдачей, рентабельностью производства, дивидендной политикой и другими параметрами. Связь коэффициента  с указанными параметрами может быть описана такой моделью:

с указанными параметрами может быть описана такой моделью:

, (2.230)

, (2.230)

где  - величина чистой прибыли, реинвестируемая в развитие организации (не выплачивается в виде дивидендов);

- величина чистой прибыли, реинвестируемая в развитие организации (не выплачивается в виде дивидендов);

- чистая прибыль (или прибыль к распределению среди акционеров);

- чистая прибыль (или прибыль к распределению среди акционеров);

- выручка от реализации продукции;

- выручка от реализации продукции;

- общая сумма активов (валюта баланса);

- общая сумма активов (валюта баланса);

- собственный капитал.

- собственный капитал.

|

|

|

Приведенная факторная модель имеет следующую интерпретацию:

- первый фактор  характеризует дивидендную политику организации, которая выражается в выборе экономически целесообразного соотношения между выплачиваемыми дивидендами и аккумулируемой частью прибыли;

характеризует дивидендную политику организации, которая выражается в выборе экономически целесообразного соотношения между выплачиваемыми дивидендами и аккумулируемой частью прибыли;

- второй фактор  характеризует рентабельность продаж;

характеризует рентабельность продаж;

- третий фактор  характеризует ресурсоотдачу (соответствует показателю фондоотдачи);

характеризует ресурсоотдачу (соответствует показателю фондоотдачи);

- четвертый фактор  представляет собой коэффициент финансовой зависимости и характеризует соотношение между заемными и собственными источниками средств организации.

представляет собой коэффициент финансовой зависимости и характеризует соотношение между заемными и собственными источниками средств организации.

Приведенная модель описывает производственно-коммерческую (второй и третий факторы) и финансово-коммерческую (первый и четвертый факторы) деятельность предприятия. Анализ этой модели позволяет выявить два подхода к наращиванию экономического потенциала организации. Первый подход предполагает ориентацию на сложившиеся пропорции в структуре и динамике производства, при этом темп роста объемов производства и реализации продукции задается текущим или усредненным в динамике значением коэффициента  . Второй подход предполагает более быстрые темпы развития; при этом организация, как следует из (2.230), может использовать следующие экономические рычаги – снижение доли выплачиваемых дивидендов

. Второй подход предполагает более быстрые темпы развития; при этом организация, как следует из (2.230), может использовать следующие экономические рычаги – снижение доли выплачиваемых дивидендов  , совершенствование производственного процесса и коммерческих усилий через снижение фондоемкости

, совершенствование производственного процесса и коммерческих усилий через снижение фондоемкости  и повышение рентабельности

и повышение рентабельности  , изыскание возможности получения экономически оправданных кредитов, дополнительная эмиссия акций

, изыскание возможности получения экономически оправданных кредитов, дополнительная эмиссия акций  .

.

Вторым важным направлением оценки деловой активности является анализ и сравнение показателей эффективности использования ресурсов организации (материальных, трудовых и финансовых ресурсов). Одним из основных показателей оценки деловой активности в разрезе материальных ресурсов является известный показатель фондоотдачи:

, (2.231)

, (2.231)

где  - фондоотдача, руб./руб.;

- фондоотдача, руб./руб.;

- средняя стоимость основных средств, руб.

- средняя стоимость основных средств, руб.

показывает, сколько рублей выручки от реализации продукции приходится на каждый рубль вложений в основные средства. Рост данного показателя рассматривается как благоприятная тенденция. В прежние годы в таком расчете использовали первоначальную стоимость основных средств, а сегодня чаще используется их остаточная стоимость.

показывает, сколько рублей выручки от реализации продукции приходится на каждый рубль вложений в основные средства. Рост данного показателя рассматривается как благоприятная тенденция. В прежние годы в таком расчете использовали первоначальную стоимость основных средств, а сегодня чаще используется их остаточная стоимость.

|

|

|

Оценка эффективности использования трудовых ресурсов предполагает использование показателей производительности труда, характеризующих объем производства в расчете на одного работающего или на один рубль фонда оплаты труда. Оценка эффективности использования финансовых ресурсов основывается на оценке управления оборотными активами: рассчитываются показатели оборачиваемости производственных запасов и средств в расчетах, продолжительность операционного и финансового циклов и др. Методики их расчета рассматриваются в отдельной работе. При этом как благоприятная тенденция рассматривается ускорение оборачиваемости вложений в оборотные активы.

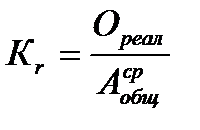

Обобщающим показателем оценки эффективности использования ресурсов организации является показатель ресурсоотдачи (коэффициент оборачиваемости средств в активах):

, (2.232)

, (2.232)

где  - коэффициент оборачиваемости средств в активах, руб./руб.;

- коэффициент оборачиваемости средств в активах, руб./руб.;

- средняя стоимость активов организации, руб.

- средняя стоимость активов организации, руб.

характеризует объем реализованной продукции на один рубль средств, вложенных в предприятие, или скорость оборота активов. Прирост этого показателя рассматривается как благоприятная тенденция.

характеризует объем реализованной продукции на один рубль средств, вложенных в предприятие, или скорость оборота активов. Прирост этого показателя рассматривается как благоприятная тенденция.

|

|

|