|

Краткий анализ финансовой отчетности ОАО «Уфамолзавод»

|

|

|

|

Целью аналитического исследования финансовой отчетности является:

- выявление необычных вызывающих проблемы значений статей отчетности и их изменений;

- выявление соотношений между статьями, которые могут указывать на существенные ошибки в отчетности;

- определение важнейших финансовых показателей предприятия.

Рассчитаем коэффициенты и оформим выводы по результатам анализа финансовой отчетности ОАО «Уфамолзавод»:

Таблица 2.13 Краткий анализ финансовой отчетности ОАО «Уфамолзавод»

| Показатели | 31.12.06 г. | 31.12.07 г. | 31.12.08 г. | нормативное значение |

| Коэффициенты (К) платежеспособности | ||||

| К обеспеченности собственными оборотными средствами | -1,113 | -0,995 | -0,434 | ≥ 0,1 |

| К текущей ликвидности | 0,473 | 0,501 | 0,697 | ≥2 |

| К общей ликвидности | 0,217 | 0,226 | 0,534 | ≥1 |

| К абсолютной ликвидности | 0,018 | 0,002 | 0,260 | ≥0,2-0,5 |

| К утраты платежеспособности | 0,213 | 0,254 | 0,434 | ≥ 1 |

| Коэффициенты прибыльности | ||||

| К рентабельности имущества | 1,425 | 3,214 | 7,886 | >1% |

| К рентабельности собственных средств | 1,560 | 7,329 | 23,456 | >1% |

| К рентабельности производственных запасов | 4,614 | 9,300 | 38,276 | >1% |

| К продаж | 1,550 | 2,798 | 3,382 | ≥1% |

| Коэффициенты эффективности | ||||

| К финансовой зависимости | 0,801 | 0,844 | 0,802 | ≤1,4 |

| К маневренности собственных средств | -2,842 | -2,847 | -1,221 | ≥0,5 |

| К концентрации привлеченного капитала | 0,844 | 0,851 | 0,786 | <0,4 |

| К соотношения заемных и собственных средств | 4,036 | 5,395 | 4,056 | ≤1 |

Платежеспособность – это возможность предприятия расплачиваться по своим обязательствам. При хорошем финансовом состоянии предприятие устойчиво платежеспособно; при плохом — периодически или постоянно неплатежеспособно.

При определении платежеспособности организации рассчитываются 5 следующих коэффициентов:

|

|

|

1. Коэффициент обеспеченности собственными оборотными средствами характеризует наличие собственных оборотных средств у предприятия, необходимых для обеспечения его финансовой устойчивости. Формула расчета коэффициента обеспеченности собственными средствами следующая (формула 1):

(1)

(1)

где СКО - сумма источников собственного капитала - это разность между итогом четвертого раздела баланса (строка 490) и итогом первого раздела баланса (строка 190).

По таблице видим, что этот коэффициент имеет отрицательное значение, т.е. предприятие полностью утратило собственные оборотные средства необходимые для ее финансовой устойчивости.

2. Коэффициент текущей ликвидности.

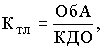

Ктл характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения его срочных обязательств (ф.№1 стр.290 / ф.№1 стр.690). Формула расчета коэффициента текущей ликвидности выглядит так (формула 2):

(2)

(2)

где ОбА - оборотные активы, принимаемые в расчет при оценке структуры баланса,

КДО - краткосрочные долговые обязательства.

По таблице видно, что коэффициент текущей ликвидности, меньше нормативного значения. Это говорит о том, что предприятие не сможет покрыть свои текущие обязательства мобилизовав все оборотные средства.

3. Коэффициент общей ликвидности рассчитывается как отношение текущих активов к краткосрочным обязательствам. С его помощью количественно определяется способность предприятия оплатить в срок краткосрочные обязательства, используя имеющиеся в наличии текущие активы. Рассчитывается следующим образом:

Кол = ((стр.250+стр.260)+(0,5*стр.240)+(0,3*стр.210+220+230+270)) /

/ (стр.620+0,5*стр.610+630+660)+(0,3*590+640+650))

Значение показателя в нашем случае находится ниже нормативного уровня (>1) в течение всего периода 2006 – 2008 года. Таким образом, финансовое состояние ОАО «Уфамолзавод» можно охарактеризовать как недостаточно ликвидное.

|

|

|

4. Коэффициент абсолютной ликвидности показывает удельный вес наиболее ликвидных активов в текущих обязательствах. Рассчитывается как отношение: (Денежные средства + Краткосрочные финансовые вложения)/(Итог по разделу V Краткосрочные пассивы - Доходы будущих периодов - Резервы предстоящих расходов) (стр. 260/ стр. 690).

Значение этого коэффициента в 2006, 2007 гг. отличаются от норматива, что говорит о недостаточной краткосрочной ликвидности предприятия. Однако в 2008 году эта ситуация была изменена и показатель попал под норматив.

|

|

|