|

Рыночная модель реализации инвестиционного проекта.

|

|

|

|

Оценка инвестиций в условиях совершенного рынка капитала:

Рыночная модель оценки инвестиций основана на анализе потоков денежных средств проекта. Данный подход имеет целью максимизацию благосостояния акционеров. Такой подход обеспечивает одобрение только тех проектов, которые увеличивают рыночную стоимость активов компании. В условиях совершенного рынка капитала, если величина скорректированных во времени и по размеру риска поступлений от проекта будет больше, чем связанные с ним расходы, то одобрение такого проекта повлечет за собой рост рыночной стоимости фирмы.

Целью бизнеса в рыночной модели оценки инвестиций может являться:

1. максимизация прибыли предприятия

2. максимизация благосостояния акционеров

Достижение обеих целей связано с размером денежных потоков, распределением их во времени и от уровня риска проекта. Основные ограничения (признаки) совершенного рынка капитала:

1) не существует фирмы (или частного лица), которая может оказывать влияние на стоимость фондов на рынке капиталов. Таким образом, депозитная и кредитная ставки равны друг другу в любой момент времени. При таких допущениях долговые обязательства и акции приносят одинаковый доход, и нет необходимости их разделять.

2) Могут быть реализованы части любого проекта.

3) Потоки денежных средств, создаваемые любой инвестицией, не зависят от реализации любого другого проекта.

4) Объемы потоков денежных средств любого проекта известны и возможны.

Модель оценки инвестиции составлена с целью максимизации доходов акционеров. Рост рыночной стоимости фирмы зависит от размера начисленных и выплаченных дивидендов собственникам, уровня валовой и чистой прибыли фирмы, распределения денежных потоков во времени и от уровня риска инвестиционного проекта. Правило одобрения инвестиционного проекта: одобряются (выбираются, принимаются) все инвестиционные проекты, у которых прибыль больше, чем расходы по проекту. Под прибылью будут пониматься откорректированные по времени и риску чистые потоки денежных средств, получаемые в течение всего срока действия проекта. Т.е. положительные изменения остатка денежных средств фирмы в течение жизненного цикла станут рассматриваться как результат реализации проекта.

|

|

|

Базовые методы оценки эффективности инвестиций, используемые в анализе инвестиционной деятельности, разделяются на 2 группы:

1. Экономические оценки, основанные на применении дисконтированных денежных потоков.

2. Бухгалтерские оценки, основанные, на применении номинальных денежных потоков.

К I группе относятся следующие методы оценки эффективности инвестиции:

- Чистой приведенной стоимости проекта.

- Индекса прибыльности инвестиции,

- Внутренней нормы доходности инвестиции

- Дисконтированного периода возврата инвестиций.

Ко II группе относятся:

- Определение периода возврата инвестиций –

- Метод среднего коэффициента рентабельности инвестиций.

Экономический подход к оценке инвестиций.

Данный подход основан на применении чистых потоков денежных средств и корректировке их по фактору времени, т.е. с использованием дисконтированных оценок. К экономическим методам оценки эффективности инвестиционных проектов относят четыре показателя, расчет которых обязательно должен приводиться в обосновании каждого проекта. Состав показателей приведен в табл.4.1

Таблица 4.1

Условные обозначения показателей эффективности инвестиции, принятые в международной практике

(согласно требованиям ЮНИДО)

| Методы определения эффективности инвестиционного проекта | |||

| Экономические | Бухгалтерские | ||

| Чистая текущая стоимость Net Present Value | NPV | Средний коэффициент рентабельности инвестиций average rate of return | ARR |

| Индекс прибыльности profitability index benefit to cost ratio | РI BCR | ||

| Внутренняя норма доходности Internal rate to return | IRR | Период возврата инвестиций payback period | PP |

| Дисконтированный период возврата инвестиций discounted Payback period | DPP |

|

|

|

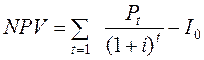

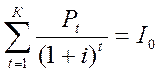

2.1 Метод чистой текущей стоимости определяет размер текущего эквивалента добавленных проектом денежных средств, полученных фирмой после того, как вложенные инвестиции будут возвращены с процентом. Чистая текущая стоимость проекта определяется как разница дисконтированной стоимости чистых денежных потоков и капитальных (инвестиционных) затрат по проекту.

, (4.1.)

, (4.1.)

где  - размер чистого потока денежных средств по проекту в году t; t – номер года; i – ставка процента, выраженная в долях единицы;

- размер чистого потока денежных средств по проекту в году t; t – номер года; i – ставка процента, выраженная в долях единицы;  - инвестиционные затраты, приведенные к условиям нулевого года.

- инвестиционные затраты, приведенные к условиям нулевого года.

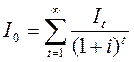

Если инвестиционные затраты совершаются не сразу в начале реализации проекта, т.н. в нулевой момент (год) времени, то такие затраты нужно привести к текущему (нулевому) моменту времени при помощи дисконтирования:

(4.2.)

(4.2.)

Правило метода чистой текущей стоимости: считаются эффективными (принимаются) все проекты, у которых показатель NPV положителен (NPV > 0).

При принятых нами допущениях, положительная чистая текущая стоимость проекта может служить мерой роста стоимости акций фирмы (роста её экономического потенциала), который произойдет, когда рынок узнает об одобрении проекта.

Внимание: В условиях совершенного рынка капитала метод NPV гарантирует, что для акционеров не существует лучшей возможности использования вложенных денег.

В условиях совершенного рынка капитала, у фирмы и акционеров не существует лучшей возможности размещения капитала, чем в проект с положительным NPV. Таким образом, проект с положительным NPV покрывает альтернативную стоимость как внутренних, так и внешних фондов. Поэтому такие проекты выгодно принимать для максимизации выгод акционеров. С другой стороны, чистая текущая стоимость проекта - это цена, по которой фирма может продать возможность реализации проекта кому-то другому и не проиграть.

|

|

|

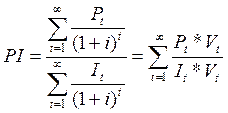

2.2 Метод индекса прибыльности инвестиций показывает текущий эквивалент чистого денежного потока, полученного в расчете на единицу инвестиционных вложений. Индекс прибыльности рассчитывается как отношение текущего эквивалента накопленных чистых потоков денежных средств проекта и суммарного размера инвестиционных затрат.

(4.3)

(4.3)

Правило метода индекса прибыльности: считаются эффективными все проекты, у которых индекс прибыльности больше единицы (PI>1)

Правильное использование этого метода дает такие же результаты, что и метод чистой текущей стоимости. Т.е. этими методами одобряются одни и те же проекты. Однако индекс прибыльности инвестиции показывает относительную доходность проекта, на единицу вложенных инвестиционных ресурсов. Поэтому в условиях ограниченности финансовых ресурсов данным методом могут выбираться проекты с потенциально более высокой возможностью оборота инвестиционных средств.

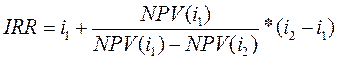

2.3 Метод внутренней нормы доходности IRR определяет такую ставку процента, при которой становятся равными дисконтированные оценки накопленной стоимости чистых потоков денежных средств и инвестиционных затрат.

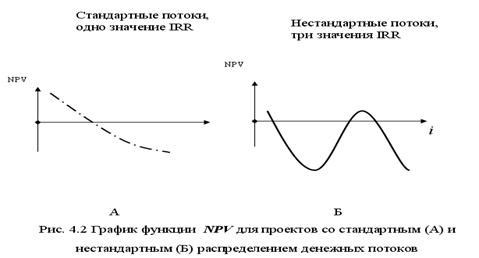

По данному методу рассчитывается своеобразная критическая норма доходности проекта. Метод IRR исследует зависимость размера чистой накопленной стоимости проекта от размера ставки процента на рынке капитала. Т.е. данный метод позволяет определить такую ставку процента, при которой проект безубыточен (NPV = 0).

(4.4)

(4.4)

Рис.4.1 График зависимости функции NPV от ставки дисконта і

Расчетная формула внутренней нормы доходности:

(4.5)

(4.5)

При использовании данной формулы необходимо подобрать такие две ставки процента i1 и i2, чтобы NPV при первой ставке процента i1 была положительной (NPV i1 «+»), а при второй ставке i2 была отрицательной(NPV i2 «-»)

i2> i1

i2> i1

Для рассчитанного выше примера произвольно выберем вторую ставку процента i2 заведомо большую, чем 5%, чтобы получить отрицательное значение чистой текущей стоимости.

Фирма финансирует свою деятельность из различных источников. Использование капитала из любого источника влечет за собой для фирмы определенные затраты (выплата дивидендов, процентов, комиссионных). Показатель, характеризующий относительный уровень таких расходов, называют ценой привлекаемого капитала. Цена капитала СС выражается в процентах. Если фирма использует один источник капитала, то IRR проекта должна быть больше стоимости капитала (цены капитала). Если фирма для своей деятельности использует несколько источников, то IRR должна быть больше средневзвешенной цены источников капиталов.

|

|

|

Правило метода: принимаются все проекты, норма доходности которых не ниже текущего значения цены капитала (ставки процента) фирмы (IRR>i, IRR>СС).

В случае, если фирма использует для финансирования собственные средства, то она может браться за реализацию проекта тогда, и только тогда, когда IRR проекта по крайней мере равен доходу, который может быть получен предприятием от размещения инвестиционных средств на рынке капиталов.

2.4 Метод определения периода возврата инвестиций показывает время от начала реализации проекта до того момента, пока не будут возвращены первоначальные капитальные вложения.

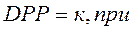

(4.6)

(4.6)

Дисконтированный период возврата равен номеру года, в котором дисконтированное значение накопленных поступлений по проекту равны инвестиционным затратам. Период возврата показывает время реализации проекта до того момента, пока не будут окуплены первоначальные капиталовложения. Правило метода: должен быть принят любой проект, период возврата средств у которого меньше какого - либо заранее установленного фирмой срока.

Показатель возврата инвестиций определяет срок, за который должен быть полностью возмещен вложенный в проект капитал. Чем меньше период возврата, тем меньше уровень риска проекта. Значение данного показателя более всего зависит от размера притоков денежных средств в первые годы реализации проекта, чем от уровня его прибыльности и надежности.

Очевидно, что между всеми методами экономической оценки эффективности, и правилами отбора по ним существует тесная взаимосвязь:

Если NPV >0, то РI>1, и РI>сс

Если NPV <0, то РI<1, и РI<сс (4.7)

Если NPV =0, то РI=1, и РI=сс

Т.е., в условиях совершенного рынка капитала все эти методы отдают предпочтения одним и тем же проектам.

Преимущества и недостатки показателей эффективности инвестиций

При построении модели оценки инвестиций, мы пользовались двумя основными допущениями:

1. об определенности и совершенстве рынка капитала

2. о полной делимости и независимости проектов

В этих условиях лицо, принимающее решение по проекту, используя различные методы оценки инвестиций, автоматически выбирает проект, который максимизирует экономический потенциал фирмы, т.е. значения всех показателей оценки у которого максимальны.

|

|

|

Однако, покинув мир совершенного капитала, мы сталкиваемся с ограничением денежных средств, т.е. с ситуацией, в которой существует ограничение возможности индивидуумов или фирм получить по текущей ставке процента столько капитала, сколько им требуется. Другими словами, в реальных рынках капитала имеются 2 ставки процента: для заемного и ссудного капитала. В такой ситуации может наблюдаться и противоречивость критериев оценки инвестиций.

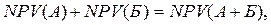

Преимущества метода NPV:

1. Данный метод отвечает на вопрос основной задачи инвестирования: он показывает абсолютный размер прироста капитала фирмы при принятии проекта.

2. Позволяет манипулировать ставками дисконта, т.е. позволяет получить оценку прироста при всех возможных ставках процента, и при изменении процента во времени.

3. Обладает свойством аддитивности: NPV, рассчитанные для различных проектов при одинаковой ставке дисконта, можно складывать.

что существенно при анализе и оптимизации инвестиционных решений

Недостаток NPV: Данный показатель является абсолютной величиной, поэтому полученный результат трудно использовать для определения возможностей маневрирования в рамках рискованного проекта.

Преимущества метода IRR:

Позволяет руководству регулировать риск, путем определения запаса прочности над стоимостью капитала.

Позволяет избежать проблемы выбора ставки дисконта, причем ставка дисконта не отбрасывается, а вводится в процесс принятия решения в процессе выбора между инвестициями.

Недостатки IRR:

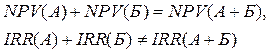

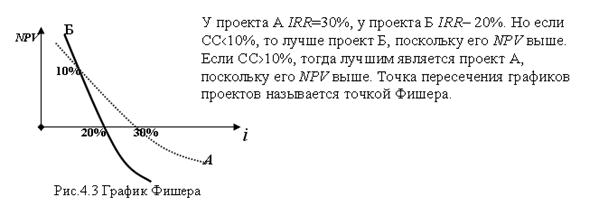

IRR – относительный показатель. При анализе взаимозамещающих проектов на его основании невозможно сделать правильные выводы о размере прироста экономического потенциала фирмы.

IRR не обладает свойством аддитивности:

Непригоден при нестандартном распределении денежных потоков во времени (т.е. там, где приток и отток средств по проекту чередуются), т.к. может не существовать или иметь несколько значений.4. IRR не различает ситуацию, когда меняется цена капитала фирмы (ставка дисконта).

Преимущества метода DPP:

Преимущества при применении данного метода возрастают при оценке высоко рискованных проектов, поскольку:

1)Метод позволяет учитывать риск путем сокращения периода окупаемости. Такой подход дает преимущества, если у фирмы нет достаточной информации о надежности получения денежных потоков по проекту

2) Одобрение инвестиционных проектов с короткими сроками окупаемости помогает активизировать движение денежных средств у фирмы.

Недостатки метода:

1)Согласно определению, в данном методе вообще не учитываются денежные потоки от проекта, поступающие позже периода возврата. Данный метод дает хорошие результаты только для оценки краткосрочных проектов.

2) Данный показатель не информирует об уровне прибыльности инвестиции. Поэтому метод никогда не используется самостоятельно, а только в комплексе с другими методами.

Согласно международным требованиям к определению эффективности инвестиционных проектов, проектная документация инвестиции должна содержать информационные бюджеты денежных средств проекта и расчет всех дисконтированных показателей оценки инвестиции.

– С. 55.

С.60-61.

[iii] Гончаров, В.И. Инвестиционное проектирование: учеб.пособие / В.И.Гончаров. – Минск: Современная школа, 2010. – С.85-86.

[iv] Гончаров, В.И. Инвестиционное проектирование: учеб.пособие / В.И.Гончаров. – Минск: Современная школа, 2010. – С.116-118.

[v] Гончаров, В.И. Инвестиционное проектирование: учеб.пособие / В.И.Гончаров. – Минск: Современная школа, 2010. – С.137-138.

[vi] Правила по разработке бизнес-планов инвестиционных проектов, утвержденные Постановлением Министерства экономики Республики Беларусь 31.08.2005 № 158.

[vii] Гончаров, В.И. Инвестиционное проектирование: учеб.пособие / В.И.Гончаров. – Минск: Современная школа, 2010. – С.167-168.

[viii] Гончаров, В.И. Инвестиционное проектирование: учеб.пособие / В.И.Гончаров. – Минск: Современная школа, 2010. – С.176.

[ix] Аникин, А. История финансовых потрясений. От Джона Ло до Сергея Кириенко / А. Аникин. – М.: Олимп-Бизнес, 2000. – С.93.

[x] Гончаров, В.И. Инвестиционное проектирование: учеб.пособие / В.И.Гончаров. – Минск: Современная школа, 2010. – С.209.

[xi] Ример, М.И. Экономическая оценка инвестиций / М. И. Ример, А.Д.Касатов, Н. Н. Матиенко. – СПб.: Питер, 2007. – С.308.

[xii] Ковалев, В.В. Введение в финансовый менеджмент / В. В. Ковалев. – М.: Финансы и статистика, 2003. – 768с. – С.306.

[xiii] Ример, М. И. Экономическая оценка инвестиций / М. И. Ример, А. Д. Касатов, Н. Н. Матиенко. – СПб.: Питер, 2007. – с.269.

|

|

|