|

Анализ хозяйственной деятельности предприятия (фирмы)

|

|

|

|

Анализ является одной из основных функций управления и состоит из разъединения целостной совокупности на отдельные части, изучая которые получают представление о развитии всей совокупности под влиянием как внутренних, так и внешних факторов. Анализ хозяйственной деятельности предприятия (фирмы) позволяет исследовать взаимодействие элементов производительных сил (орудий труда, предметов труда и рабочей силы) по стадиям производства и реализации продуктов труда, понять и объективно оценить эффективность работы персонала предприятия при имеющемся производственном потенциале. В процессе анализа выявляются резервы, причинно-следственные связи и факторы, которые можно использовать для роста эффективности деятельности фирмы. Аналитики разрабатывают методики по реализации выявлен - ных резервов и факторов, практическому использованию результатов анализа в текущей и перспективной управленческой деятельности фирмы.

Обобщенно задачи анализа можно сформулировать как процессы наблюдения, изучения, оценки состояния, нахождения и мобилизации резервов и факторов развития производства, реализации и потребления продукции (работ, услуг). Составляющими обобщенной задачи анализа хозяйственной деятельности фирмы являются задачи по определению резервов и факторов экономии ресурсов и повышения качества на всех стадиях производственного процесса, роста производительности труда на экстенсивной и интенсивной основе, достижения лучших финансовых результатов.

22.1. Классификация видов анализа хозяйственной деятельности

Классификация видов анализа хозяйственной деятельности фирмы исходит из основных функций управления, к которым относятся:

|

|

|

1) информационное обеспечение управления (сбор, обработка, упорядочение информации);

2) анализ предшествующего (ретроспективного) и настоящего состояния экономики фирмы;

3) прогнозирование состояния экономики фирмы при различных вариантах развития (наихудших и наилучших условиях);

4) учет и контроль параметров производства (оперативный, финансовый и статистический);

5) стимулирование достижения результативности деятельности фирмы (финансовых результатов);

6) анализ результативности деятельности фирмы и подготовка информации к очередному производственному циклу.

Анализ как функция управления осуществляется ежедневно, но может регулярно проводиться в краткосрочные (неделя, декада, месяц) и долгосрочные периоды (квартал, год, несколько лет). Кроме того, анализ может осуществляться специализированными аналитическими службами, собственниками предприятия, органами управления, поставщиками, покупателями, аудиторскими фирмами, кредитными и финансовыми органами, т. е. различными субъектами хозяйствования.

По содержанию и полноте охвата изучаемых вопросов различают комплексный, системный и локальный анализ. Виды анализа приведены в табл. 22.1. Структурное содержание анализа хозяйственной деятельности предприятия по широте охвата и полноте изучения представлено на рис. 22.1.

22.2. Методы анализа хозяйственной деятельности

Методы анализа хозяйственной деятельности — это совокупность приемов, применяемых для обработки информации о работе предприятия. ЭТИ приемы составляют основу методик анализа, в которых описывается подробное содержание показателей и этапов проведения анализа. Различают общие, типовые и частные методы и методики проведения анализа. Общая методика представляет собой такую совокупность этапов и приемов аналитической работы, которая присуща любым процессам, происходящим на предприятии. Типовая методика — это общая методика, применимая для разных отраслей и областей знаний. Частная методика конкретизирует общую методику для конкретного предприятия определенной отрасли в отношении конкретных вопросов, поставленных для выполнения соответствующих задач.

|

|

|

Традиционными общими способами (приемами) обработки, изучения и обобщения информации при анализе являются сравнение, сводка и группировка, балансовый метод, графический анализ, табличный метод, методы определения относительных и средних величин, моделирование и оптимизация.

Сравнение — это прием, позволяющий выразить характеристику одного явления через другое. В практике анализа хозяйственной деятельности предприятия производится сравнение анализируемых показателей с нормативными, отчетными, плановыми, максимальными, минимальными, оптимальными, с показателями предшествующих периодов (ретроспективный анализ) и т. д. Применение приема сравнения требует приведения показателей в сопостави-

Таблица 22.1

|

| Виды анализа хозяйственной деятельности |

|

|

|

Рис. 22.1. Структурное содержание анализа хозяйственнойдеятельности предприятия

Рис. 22.1. Структурное содержание анализа хозяйственнойдеятельности предприятия

|

мый вид. Сопоставимость показателей предполагает тождество объемных и стоимостных характеристик, структурных составляющих, равенство промежутков времени, за которые вычислены сравниваемые показатели.

Группировка — это прием, с помощью которого генеральная совокупность показателей разбивается на относительно однородные группы с целью обобщения и типизации признаков, характеризующих группы и всю совокупность анализируемого объекта. Например, группировка основных средств предприятий по возрастному составу (до 10 лет, 10—20 и свыше 20 лет) дает представление о их структуре и возможностях наращивания производственного потенциала. В то же время группировка основных средств по их типам (здания, сооружения, оборудование, транспорт и т. д.) характеризует соотношение их активной и пассивной части, прогрессивность производственного потенциала.

Группировки осуществляются, как правило, в табличной форме. Таблицы, в которых отражаются соотношения, пропорции двух групп взаимосвязанных показателей, итоги которых равны, называют балансовыми. Балансовые таблицы широко используются предприятиями и в целом по отраслям, регионам, и в национальном счетоводстве. Это балансы имущества и обязательств, балансы доходов и расходов, балансы поступлений и использования товарно-материальных ценностей и т. д.

Данные таблиц могут быть использованы для представления показателей в графическом виде (графический анализ). Основными формами графического анализа являются графики и диаграммы. Они бывают линейными, плоскостными и объемными (рис. 22.2).

|

|

|

По способу построения графики могут подразделяться на диаграммы и статистические карты (рис. 22.3). Диаграммы сравнения показывают соотношения разных объектов по каким-либо показателям (полосовые и столбиковые диаграммы). Диаграммы динамики позволяют анализировать явления за установленные перио-

Рис. 22.2. Классификация статистических графиков и диаграмм

Рис. 22.2. Классификация статистических графиков и диаграмм

|

Рис. 22.3. Классификация графиков по способу построения

Рис. 22.3. Классификация графиков по способу построения

|

ды (столбиковые, круговые, квадратные, фигурные и другие графики), где на оси абсцисс, как правило, откладываются периоды времени, а на оси ординат — уровень показателей.

В анализе хозяйственной деятельности часто используются графики контроля. При необходимости выделения проблемных вопросов, в том числе при контроле качества продукции, используют диаграммы Парето. С их помощью выделяется степень важности каждого из факторов.

Все вышеперечисленные методы, используемые в анализе хозяйственной деятельности предприятия, должны использовать показатели, имеющие количественную определенность, которая выражается в абсолютных и относительных величинах. Абсолютные величины показателей характеризуют явления в единицах меры, веса, объема, площади, стоимости и т. д. Относительные величины показателей характеризуют соотношение изучаемого явления с базовым, сравниваемым. Отношение выражается в форме коэффициентов, удельных весов, процентов.

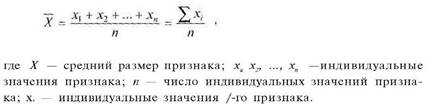

В анализе используются разные виды относительных величин (изменение планового показателя в динамике по отношению к базовому, цепным методом, изменение структуры, изменение эффективности). Особое место среди относительных показателей в анализе занимают средние величины. Они используются для характеристики совокупности однородных явлений по какому-либо признаку. В каждом конкретном случае могут рассчитываться разные типы средних величин: средняя арифметическая, средняя арифметическая взвешенная, средняя гармоническая, средняя геометрическая, средние хронологические и др. Условия примене-

ним метода средних величин — наличие вариации уровня какого- либо признака у совокупности однородных явлений.

Средняя арифметическая взвешенная определяется, когда варьирующий признак имеет вес (числовое значение) в общей совокупности. Формула средней арифметической взвешенной представляется в виде:

Средняя арифметическая взвешенная определяется, когда варьирующий признак имеет вес (числовое значение) в общей совокупности. Формула средней арифметической взвешенной представляется в виде:

|

где а— вес признака.

Пример. На обследованных предприятиях отрасли численность работ- пиков составляет соответственно до 12 человек, до 30, до 98, до 150 и до 500 человек. Причем предприятий с численностью работающих до 12 человек насчитывается 3, до 30 человек — 2, до 98 человек — 5, до 150 человек— 2 и до 500 человек — 1. Определить среднюю арифметическую взвешенную величину численности персонала первого типа предприятий в отрасли.

Средняя арифметическая взвешенная величина численности персонала первого предприятия в отрасли будет равна:

где а— вес признака.

Пример. На обследованных предприятиях отрасли численность работ- пиков составляет соответственно до 12 человек, до 30, до 98, до 150 и до 500 человек. Причем предприятий с численностью работающих до 12 человек насчитывается 3, до 30 человек — 2, до 98 человек — 5, до 150 человек— 2 и до 500 человек — 1. Определить среднюю арифметическую взвешенную величину численности персонала первого типа предприятий в отрасли.

Средняя арифметическая взвешенная величина численности персонала первого предприятия в отрасли будет равна:

|

|

Простая средняя арифметическая применяется, когда есть данные только об отдельных значениях варьирующего признака и о числе единиц совокупности. Простая средняя арифметическая величина признака выражается следующей формулой:

|

|

|

Средняя гармоническая определяется, когда значение варьирующего признака обратно пропорционально величине признака или когда в качестве веса выступает произведение значений варьирующего признака на количество единиц, обладающих признаками. Средняя гармоническая рассчитывается по формуле:

|

где fllf — веса средней гармонической; х/ — отдельные вариант признака.

Обобщенная формула средней гармонической имеет вид:

|

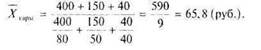

Пример. Имеется три сорта конфет. Цена первого сорта (за 1 кг) — 80 руб., второго — 50 руб., третьего — 40 руб. По накладным числится конфет первого сорта на 400 руб., второго — на 150 руб., третьего — на 40 руб. Определить среднюю цепу 1 кг смеси конфет.

|

|

Средняя цепа I кг смеси конфет определяется по формуле средней гармонической:

|

Средняя геометрическая применяется при исчислении средних темпов роста и рассчитывается по формуле:

Пример. Имеется динамический ряд темпов роста за 1990—2000 гг. (табл. 22.2). Определить средний темп роста за два года.

Таблица 22.2

| Показатель | ||||||

| Темп роста, % |

| Средний темп роста за два года определяется по формуле средней геометрической: |

|

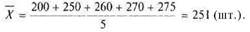

Средняя хронологическая интервального ряда, если все интервалы равны, исчисляется по формуле простой средней арифметической:

|

Пример. В 1996, 1997, 1998, 1999 и 2000 гг. на предприятии произведено соответственно 200, 250, 260, 270, 275 штук изделий. Определить среднегодовой уровень производства за 1996—2000 гг.

|

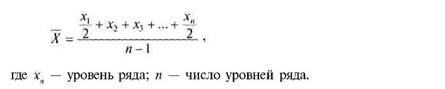

| Средняя хронологическая моментного ряда определяется по формуле: |

|

Среднегодовой уровень производства за 1996—2000 гг. определяется как средняя хронологическая интервального ряда:

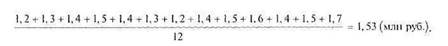

Пример. Стоимость основных фондов на начало года составила 1,2 млн руб., на конец января — 1,3 млн, февраля — 1,4 млн, марта — 1,5 млн, апреля — 1,4 млн, мая — 1,3 млн, июня — 1,2 млн, июля — 1,4 млн, августа — 1,5 млн, сентября — 1,6 млн, октября — 1,4 млн, ноября — 1,5 млн, на конец декабря — 1,7 млн руб. Определить среднегодовую стоимость основных фондов.

Среднегодовая стоимость основных фондов составит:

|

С помощью вышеперечисленных приемов осуществляются анализ, диагностика и оценка состояния хозяйственной деятельности фирмы. Однако на практике достаточно часто необходимо максимизировать, минимизировать или рационализировать те или иные факторы развития. Тогда применяются экономико-математические методы, к которым относятся методы линейного программирова

ния, динамического программирования, математическая теория игр, матричные методы анализа, теория нечетных множеств, математическая теория массового обслуживания и др.

Методылинейного программирования основаны на решении системы линейных уравнений (с преобразованием в уравнения и неравенства), когда зависимость между изучаемыми явлениями функциональна. К ним относятся симплексный и распределительный методы. С помощью названных методов решаются задачи рацио - нального раскроя материалов (с оптимальным выходом заготовок), определения минимальной стоимости при заданном количестве, оптимальная производительность при заданном ассортименте, транспортная задача, задачи рационального прикрепления потребителей к изготовителям (продавцам) и т. д.

Методы динамического программирования применяются при решении оптимизационных задач, в которых целевая функция или ограничения, или и то и другое характеризуются нелинейными зависимостями.

Математическая теория игр исследует оптимальные стратегии в ситуациях игрового характера. К ним относятся ситуации, связанные с выбором наивыгоднейших производственных решений, системы научных и хозяйственных экспериментов, с организацией статистического контроля, хозяйственных взаимоотношений и т. д.

Матричные методы анализа основаны на линейной и векторно- матричной алгебре. Применяются для изучения сложных и высоко - размерных структур как на отраслевом уровне, так и на уровне предприятий и их объединений. Примером применения матричных методов может служить модель Леонтьева многоотраслевой экономики, современные методы решения задач межотраслевого баланса и др.

Теория нечетких множеств относится к числу прикладных математических моделей, поскольку направлена на решение прикладных задач и возникла из чисто практических потребностей, а использует математические методы.

Математическая теория массового обслуживания облегчает решение задач обслуживания, например, обслуживания кораблей в порту, рабочих в инструментальной кладовой, клиентов в сервисных центрах.

22.3. Методика системного анализа хозяйственной деятельности предприятия

В общем виде выделяют следующие этапы подготовки к системному анализу: 1) исследование объекта (системы) с целью определения задач; 2) подбор показателей, способных дать объективную оценку объекта; 3) разработка схемы изучаемой системы;

4) построение экономико-математической модели (блок-схемы);

5) работа с моделью (блок-схемой). После определения методологии анализа переходят к формированию методики. Методика — это совокупность способов, приемов и правил выполнения работы по анализу хозяйственной деятельности. Требования к методикам анализа в последние годы расширились. Теперь наряду с оценкой наличия, размеров наличия, состояния и возможностей использования резервов производства и реализации продукции необходимо диагностировать состояние производства и реализации, выявлять возможности появления «болезней» и наличие их, давать рекомендации по преодолению этих «болезней» и развитию производства и реализации продукции. Методика должна содержать следующие основные разделы:

♦ сформулированные цели и вытекающие из них задачи анализа;

♦ выбор объектов анализа и характеристика системы показателей, с помощью которых может быть описан каждый объект для решения задач анализа;

♦ описание источников информации и способов сбора и обработки этой информации для расчета системы показателей;

♦ описание группировок показателей и способов (приемов) изучения влияния факторов на результирующие показатели;

♦ описание технических средств и перечень программ и блок- схем, которые могут использоваться при обработке аналитических материалов;

♦ порядок и методология формулирования выводов анализа и рекомендаций для принятия управленческих решений.

Разработанная методика должна быть утверждена руководителем предприятия после предварительного обсуждения на экспертном совете, с внесенными исправлениями и дополнениями по замечаниям экспертов. Далее, составляется программа анализа, определяющая состав участников аналитической работы, порядок и сроки изучения методики анализа, календарный график проведения анализа, распределение обязанностей между участниками аналитической работы. Затем издается приказ по предприятию по утверждению программы анализа и назначению ответственных за проведение работ.

В процессе сбора информации осуществляется проверка ее достоверности, представительности (репрезентативности) и группировка с целью использования рекомендуемых методикой показателей. Расчет показателей, их сопоставление, использование методов факторного анализа должны раскрыть причинно-следственные связи, алгоритмы влияния факторов на итоговые, результирующие показатели. Конечным этапом проведения анализа является обобщение его результатов и доведение их до руководителей, принимающих решения с целью выработки совместных оптимальных рекомендаций по поведению объекта анализа в реальных условиях.

Диагностика и анализ финансового состояния предприятия

Диагностика может осуществляться в виде экспресс-анализа в короткий промежуток времени и фундаментального анализа, который требует более длительного времени. Основным источником информации является бухгалтерский баланс и приложения к нему, характеризующие изменение финансового состояния предприятия за истекший год. Различают шесть основных методов финансового анализа:

• горизонтальный (временной) анализ — сравнение каждой позиции отчетности с предыдущим периодом;

• вертикальный (структурный) анализ — выявление удельного веса отдельных статей в итоговом показателе, принимаемом за 100%;

• трендовый анализ — сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т. е. основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда формируют возможные значения показателей в будущем, а следовательно, ведется перспективный прогнозный анализ;

• анализ относительных показателей (коэффициентов) — расчет соотношений между отдельными позициями отчетности, определение взаимосвязей показателей;

• сравнительный (пространственный) анализ — с одной стороны, это анализ показателей отчетности дочерних фирм, структурных подразделений, с другой — сравнительный анализ с показателями конкурентов, среднеотраслевыми показателями и т. д.;

• факторный анализ — анализ влияния отдельных факторов (причин) на результирующий показатель. Причем факторный анализ может быть как прямым (собственно анализ), когда результирующий показатель дробят на составные части, так и обратным (синтез), когда его отдельные элементы соединяются в общий показатель.

Непосредственно из баланса можно получить ряд важнейших характеристик финансового состояния организации. К ним относятся:

1) общая стоимость имущества организации;

2) стоимость иммобилизованных (т. е. внеоборотных) средств (активов) или недвижимого имущества;

3) стоимость мобильных (оборотных) средств;

4) стоимость материальных оборотных средств;

5) величина собственных средств организации;

6) величина заемных средств;

7) величина собственных средств в обороте;

8) чистый оборотный капитал, равный разнице между оборотными активами и текущими обязательствами, и т. д.

Анализ динамики валюты баланса, структуры активов и пассивов организации позволяет сделать ряд выводов, необходимых как для осуществления текущей финансово-хозяйственной деятельности, так и для принятия управленческих решений на перспективу. Например, уменьшение (в абсолютном выражении) валюты баланса за отчетный период свидетельствует о сокращении хозяйственного оборота организации. Установление факта сворачивае- мости хозяйственной деятельности требует проведения тщательного анализа его причин. Анализируя увеличение валюты баланса за данный период, необходимо учитывать влияние переоценки основных фондов, когда рост их стоимости не связан с развитием производственной деятельности. Наиболее сложно учесть влияние инфляционных процессов, однако без этого трудно сделать определенный вывод о том, является ли увеличение валюты баланса следствием лишь удорожания готовой продукции, сырья, материалов под воздействием инфляции либо оно свидетельствует о расширении финансово-хозяйственной деятельности.

В общих чертах признаками «хорошего» баланса являются:

♦ валюта баланса в конце отчетного периода увеличилась по сравнению с началом;

♦ темпы прироста оборотных активов выше, чем темпы прироста внеоборотных активов;

♦ собственный капитал организации превышает заемный и темпы его роста выше, чем темпы роста заемного капитала;

♦ темпы прироста дебиторской и кредиторской задолженности примерно одинаковы.

Показатели ликвидности

Показатели ликвидности характеризуют способность предприятия выполнять краткосрочные (текущие) обязательства за счет текущих активов. В общем случае предприятие считается ликвидным, если его оборотные (текущие) активы превышают краткосрочные (текущие) обязательства. Однако само по себе превышение текущих активов краткосрочными обязательствами дает лишь общую картину ликвидности, тогда как предприятие может быть ликвидным в большей или меньшей степени. Кроме того, всегда важно знать, за счет каких средств обеспечивается ликвидность предприятия. Поэтому для измерения ликвидности используется система показателей (коэффициентов) ликвидности.

19 Эконом, ирсдчр. (фирмы)

В зависимости от скорости обращения активов в наличные деньги текущие активы могут быть разделены на три группы. К первой группе относятся денежные средства в кассе и на расчетном счете, а также денежные эквиваленты (высоколиквидные рыночные ценные бумаги), т. е. наиболее мобильные средства, которые немедленно могут быть использованы для выполнения текущих расчетов. Во вторую группу входят активы, для обращения которых в денежную наличность необходимо определенное время. Сюда относится прежде всего дебиторская задолженность, а также отдельные виды краткосрочных финансовых вложений. Третью группу составляют наименее ликвидные активы — производственные и материальные запасы и затраты.

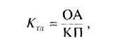

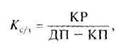

Исходя из приведенной классификации текущих активов рассчитывают следующие коэффициенты ликвидности. Коэффициент текущей ликвидности — финансовый показатель, характеризующий степень общего покрытия всеми оборотными средствами предприятия срочных обязательств (краткосрочных кредитов и займов, а также кредиторской задолженности). Этот коэффициент отражает общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств. Коэффициент текущей ликвидности определяется как отношение фактической стоимости находящихся в наличии у предприятия оборотных средств к его наиболее срочным обязательствам в виде краткосрочных кредитов банков, краткосрочных займов, кредиторской задолженности, расчетов по дивидендам, отчислений в фонды потребления и прочих краткосрочных пассивов. Формула для расчета данного коэффициента имеет вид:

|

где ОА — оборотные активы предприятия; КП — краткосрочные пассивы.

Данный показатель принадлежит к классу нормируемых показателей, и в мировой практике нормальным считается значение в пределах от 2 до 3.

Коэффициент срочной (быстрой) ликвидности — промежуточный финансовый показатель, при определении которого из расчета исключается наименее мобильная часть оборотных средств — материально-производственные запасы. Это вызвано тем, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов, могут быть существенно ниже тех сумм, по которым они были приобретены и числятся на балансе

где ОА — оборотные активы предприятия; 3 — производственные запасы; КП — краткосрочные пассивы.

Данный показатель принадлежит к классу нормируемых показателей и считается достаточным, если коэффициент срочной ликвидности не менее единицы.

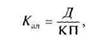

Коэффициент абсолютнойликвидности—наиболее жесткий критерий ликвидности предприятия, показывающий, какая часть краткосрочных обязательств может быть погашена немедленно исходя из того, что денежные средства являются абсолютно ликвидными по определению. Формула для расчета коэффициента имеет вид:

|

где Д — денежные и приравненные к ним средства; КП — краткосрочные пассивы.

Данный показатель принадлежит к классу нормируемых показателей, и эксперты считают, что теоретически нормальное значение коэффициента составляет 0,2—0,3.

Показатели финансовой устойчивости

Важнейшей характеристикой финансового состояния предприятия является стабильность его деятельности в плане долгосрочной перспективы. Она связана с общей финансовой структурой предприятия, степенью его зависимости от внешних обязательств. Задача анализа финансовой устойчивости — оценка величины и структуры активов и пассивов. Соответствующие показатели характеризуют степень независимости предприятия по каждому элементу активов (оборотных и внеоборотных) и по имуществу предприятия в целом. Они дают возможность измерить, достаточно ли устойчиво предприятие в финансовом отношении, чтобы бесперебойно работать. Для оценки финансовой устойчивости используется следующая система коэффициентов.

| предприятия. Возможность возникновения подобной ситуации как раз и предусматривается, когда рассчитывается коэффициент срочной ликвидности. Этот коэффициент определяется по формуле: |

|

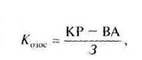

Коэффициент обеспеченности запасов собственными оборотными средствами — показатель, измеряющий в какой степени материальные запасы предприятия имеют источником покрытия собственные оборотные средства. Рассчитывается коэффициент следующим образом:

|

где КР — капитал и резервы; ВА — внеоборотные активы; 3 — производственные запасы.

Показатель относится к классу нормируемых коэффициентов. Принято считать, что в тех случаях, когда коэффициент превышает единицу, предприятие не зависит от заемных средств при формировании материальных активов.

|

| где КР — капитал и резервы; ДП —долгосрочные пассивы; КП — краткосрочные пассивы. |

Коэффициент обеспеченности собственными средствами — показатель, характеризующий наличие собственных оборотных средств у предприятия, необходимых для обеспечения его финансовой устойчивости. Коэффициент обеспеченности собственными средствами определяется как отношение разности между объемом источников собственных средств и стоимостью основных средств и прочих внеоборотных активов к фактической стоимости находящихся в наличии у предприятия оборотных средств в виде запасов (сырья и материалов, малоценных и быстроизнашивающихся предметов, затрат в незавершенном производстве, готовой продукции, товаров отгруженных, расходов будущих периодов), НДС по приобретенным ценностям, дебиторской задолженности, краткосрочной финансовой задолженности, денежных средств и пр. Формула для расчета коэффициента обеспеченности собственными средствами имеет вид;

|

где КР — капитал и резервы; ВА — внеоборотные активы; ОА — оборотные активы.

Показатель относится к классу нормируемых коэффициентов. В соответствии с действующим законодательством структура баланса считается неудовлетворительной при значении коэффициента менее 0,1.

Коэффициент соотношения собственных и заемных средств — показатель, дающий наиболее общую оценку финансовой устойчивости. Коэффициент показывает, сколько собственных средств приходится на 1 руб. заемных средств, вложенных в активы предприятия. Формула для расчета коэффициента записывается в виде:

Рост коэффициента свидетельствует об усилении независимости предприятия от привлеченного капитала, т. е. о повышении финансовой устойчивости. Единого мнения экспертов по абсолютному значению данного коэффициента нет, хотя очевидно, что чем больше его величина, тем выше финансовая устойчивость предприятия.

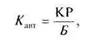

Коэффициент автономности — показатель, отражающий долю собственных средств в пассивах предприятия. Считается, что доля собственных средств в пассивах должна превышать долю заемных средств с целью поддержания стабильной финансовой структуры. Высокое значение коэффициента отражает минимальный финансовый риск и хорошие возможности для привлечения дополнительных заемных средств. Формула для расчета коэффициента автономности имеет вид:

|

где КР — капитал и резервы; Б — сумма баланса.

Показатель относится к классу нормируемых коэффициентов. Теоретически нормальная величина коэффициента равняется 0,5.

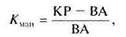

Коэффициент маневренности — показатель, отражающий долю собственных средств, которая находится в мобильной форме и позволяет манипулировать ими, увеличивая закупки сырья, материалов, приобретая дополнительные средства производства и т. д. По его величине можно судить о способности предприятия к длительному техническому перевооружению или к трудностям со сбытом продукции. Коэффициент автономности рассчитывается по формуле:

|

где КР — капитал и резервы; ВА — внеоборотные активы. Показателиделовой активности

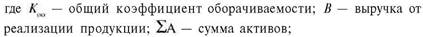

Анализ данных показателей строится на необходимости ускорения оборачиваемости активов предприятия. В этом случае анализируемый показатель совершает максимальное число циклов и, соответственно, оборот средств занимает минимальное время, что, в свою очередь, высвобождает значительные денежные средства. Показатели деловой активности включают:

♦ общий коэффициент оборачиваемости;

♦ оборачиваемость запасов;

♦ оборачиваемость оборотных активов;

♦ оборачиваемость собственных средств.

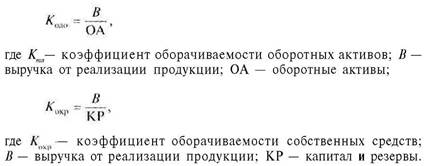

В анализе хозяйственной деятельности используются следующие формулы расчета показателей деловой активности:

Показатели рентабельности работы предприятия

Рентабельность (доходность) работы предприятия представляет собой качественную характеристику полученной прибыли. По абсолютной величине прибыли нельзя судить об эффективности работы предприятия. Действительно, одна и та же прибыль может быть получена за счет совершенно разных ресурсов и затрат, и соответственно предприятия имеют совершенно разную эффективность.

|

|

|

|

|

В качестве оценочных коэффициентов аналитиками часто используются следующие показатели рентабельности: коэффициент рентабельности имущества, который показывает, сколько прибыли может быть получено на 1 руб. стоимости имущества; коэффициент рентабельности собственных средств, позволяющий судить, сколько прибыли приходится на 1 руб. капитала; коэффициент рентабельности производственных фондов, который дает информацию о том, сколько прибыли получено на 1 руб. вложенных основных и

материальных оборотных средств; коэффициентрентабельности акционерного капитала, определяющий, сколько прибыли получено на 1 руб. средств собственников; коэффициентрентабельности финансовых вложений, определяющий размер прибыли, полученной от инвестиций; коэффициентрентабельности продаж, показывающий, сколько прибыли получено на 1 руб. реализованной продук- ции;коэффициентрентабельности продукции, показывающий, сколько прибыли получено на 1 руб. затрат по производству и реализации продукции. Общая формула рас

|

|

|