|

11.2. Как выбрать инвестиционный продукт (Курс «Школа»)

|

|

|

|

11. 2. Как выбрать инвестиционный продукт (Курс «Школа»)

Основная услуга управляющей компании – это подход к выбору активов для инвестиций. Наш подход описан в главе «Управление капиталом в УК Арсагера». Однако этот продукт может быть «упакован» в разном виде. Наиболее привычные виды «упаковки» – это паевые инвестиционные фонды (ПИФы) и индивидуальное доверительное управление (ИДУ).

ПИФ является коллективной формой инвестирования, когда средства большого количества инвесторов объединяются в одном фонде. Это позволяет даже небольшим инвесторам становиться собственниками крупных предприятий и иметь диверсифицированный портфель ценных бумаг.

Услуга ИДУ заключается в формировании инвестиционного портфеля в соответствии с предпочтениями конкретного клиента. В отличие от ПИФа, где владельцами портфеля ценных бумаг являются все пайщики фонда в той пропорции, в которой они владеют его паями, портфель ценных бумаг клиента ИДУ принадлежит только учредителю управления.

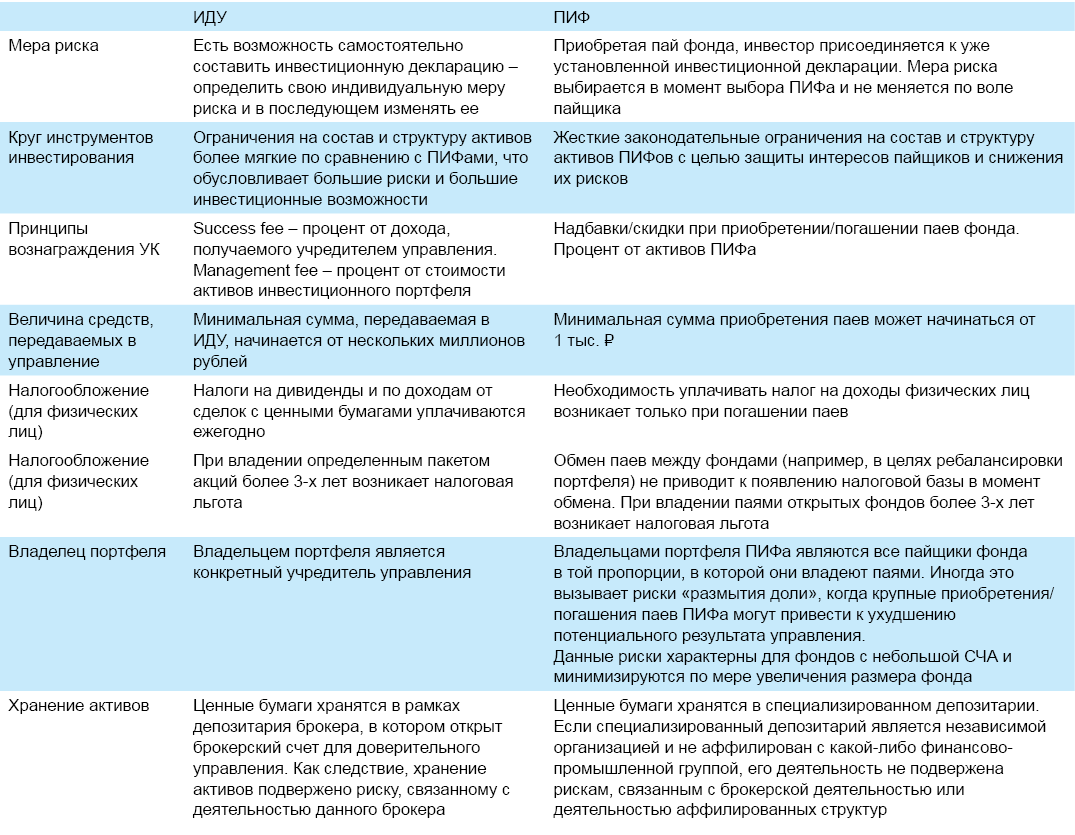

Основные отличия ПИФа и ИДУ

Высокая стартовая сумма для ИДУ создает ощущение некой привилегированности данной «упаковки». Мы настаиваем на том, что главная услуга управляющей компании – это система принятия инвестиционных решений (система управления капиталом).

Клиенты ПИФов и ИДУ получают единое качество управления. Хит-парад, который составляется аналитическим подразделением, является единым и используется как при управлении ПИФами, так и индивидуальными портфелями.

Различия касаются минимальной суммы, налогообложения, принципов расчета вознаграждения, возможности настраивать меру риска. Но практика показывает, что такая возможность нужна очень узкому кругу инвесторов. Например, для работы со вторым и третьим эшелоном. Это, пожалуй, единственное значимое различие. Поэтому смешно выглядит пожелание клиента, имеющего достаточную сумму для ИДУ, составить ему «такой же портфель как в смешанном фонде».

Различия касаются минимальной суммы, налогообложения, принципов расчета вознаграждения, возможности настраивать меру риска. Но практика показывает, что такая возможность нужна очень узкому кругу инвесторов. Например, для работы со вторым и третьим эшелоном. Это, пожалуй, единственное значимое различие. Поэтому смешно выглядит пожелание клиента, имеющего достаточную сумму для ИДУ, составить ему «такой же портфель как в смешанном фонде».

|

|

|

Следует с подозрением относиться к компаниям, обещающим более высокое качество управления клиентам ИДУ по сравнению с ПИФами. Результаты управления ПИФом документально зафиксированы, проверены независимыми лицами и публичны. Заявления о фантастических результатах в ИДУ – это всего лишь слова, которые нельзя ни проверить, ни подтвердить. ПИФ – это витрина любой управляющей компании. Любой продавец всегда стремится держать на витрине лучший товар.

Часто любят говорить об ограничениях, которые есть в ПИФах и которых нет в ИДУ. Надо сказать огромное спасибо регулятору за эти ограничения. За то, что эти ограничения защищают пайщиков от «шортов», «плечей» и спекуляций на срочном рынке.

УК Арсагера рекомендует клиентам (даже при наличии суммы достаточной для ИДУ) использовать ПИФы. Во-первых, портфели ПИФов лучше диверсифицированы. Во-вторых, в силу особенностей налогового режима, в портфелях ПИФов ребалансировка проводится при меньших отклонениях долей активов от модельной структуры.

Вернуться к Оглавлению > >

Вернуться к навигации по курсу «Школа» > >

Следующий материал курса «Школа»: 14. 12. Средства в управлении.

11. 3. Оценка результатов управления (Курс «Университет»)

Когда управляющая компания оказывает услугу по доверительному управлению Вашими финансами, основным показателем ее работы является доходность инвестиционного портфеля. Но как по результату оценить качество управления?

Сотрудничая с управляющей компанией, вы выступаете «заказчиком» и поэтому важно знать, как принять работу и оценить ее качество. Допустим, клиент передал в управление деньги для инвестиций в акции. За отчетный период его портфель вырос на 30%. Это может показаться очень хорошим результатом, если клиент будет его сравнивать с банковским депозитом (где он мог получить только 5-7%). Но если за то же время рынок акций в целом вырос на 60% ─ это уже не такой впечатляющий результат.

|

|

|

Рассмотрим другую ситуацию: рынок акций упал на 30%, а портфель клиента за тот же период упал только на 10%. На самом деле это потрясающе хороший результат управления, однако вряд ли так будет думать клиент, продолжающий его сравнивать с банковским депозитом.

Ключевая причина ─ это выбор правильного критерия для оценки. Очевидно, что банковский депозит не совпадает по своим характеристикам с вложением в акции и поэтому не годится для сравнения. Общее изменение рынка акций в этом случае гораздо более адекватный критерий для оценки качества. Для оценки ситуации на фондовом рынке используются индексы. Они рассчитываются на основе изменения цен на активы (акции и облигации), которые торгуются на бирже. В мире наиболее известными рыночными (биржевыми) индексами являются американские индексы DowJones и S& P500. На российском рынке наиболее часто используются индексы Московской Биржи. Индекс Cbonds характеризует российский рынок облигаций.

Методы, используемые в УК Арсагера для оценки результатов управления, основаны на постулате инвестирования: качество результатов управления познается в сравнении с рынком, а основное различие заключается в способе вычисления среднерыночного изменения цен.

Индекс – это виртуальный инвестиционный портфель, составленный из наиболее репрезентативных инвестиционных инструментов, обращающихся на рынке. Например, в индексе МосБиржи доля конкретной акции зависит от рыночной капитализации (free-float), а изменение значения индекса отражает средневзвешенное изменение цен на рынке. Один из способов оценки результатов управления заключается в сравнении полученной доходности с соответствующим индексом, либо сочетанием индексов, в зависимости от структуры ваших инвестиций.

На этом в УК Арсагера основан метод упрощенной оценки результатов по индексам. Суть метода заключается в сравнении полученного результата с изменением взвешенного сочетания индекса МосБиржи (отражает поведение акций первого эшелона), индекса средней и малой капитализации Московской Биржи и Cbonds (дает оценку средней доходности на рынке облигаций) за тот же период. Вес каждого индекса вычисляется согласно ограничениям, установленным инвестиционной декларацией.

|

|

|

Например, если инвестиционный портфель, состоящий из акций и облигаций, имеет структуру:

а индексы за период показали следующую динамику:

то результат управления сравнивается с показателем, который рассчитывается по формуле:

|

|

|