|

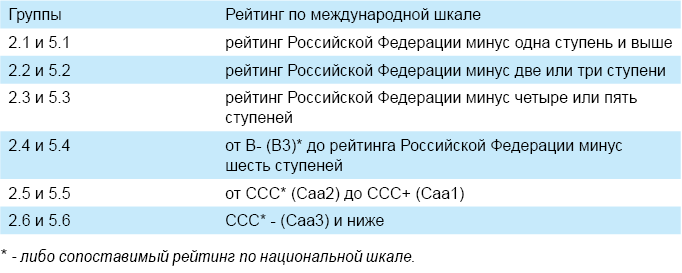

Таблица 1. Оценка кредитоспособности на основе рейтингов международных рейтинговых агентств (по состоянию на 01.01.2022)

|

|

|

|

Таблица 1. Оценка кредитоспособности на основе рейтингов международных рейтинговых агентств (по состоянию на 01. 01. 2022)

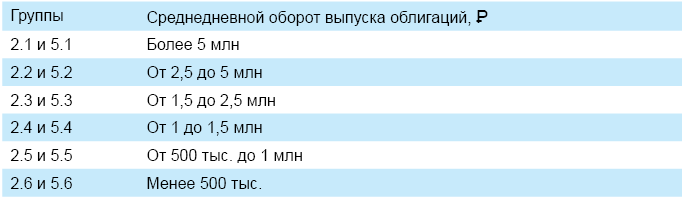

Для оценки ликвидности используются данные о среднедневном обороте сделок с облигациями на Московской Бирже.

Таблица 2. Оценка ликвидности по среднедневному обороту сделок (по состоянию на 01. 01. 2022).

Отнесение к группе риска происходит по худшему из критериев.

Ранжирование облигаций проводится один раз в квартал, а также может проводиться внепланово при изменении внешних оценок кредитоспособности эмитентов (поручителей, оферентов) по облигационному выпуску либо при размещении новых выпусков облигаций.

1. 3. 1. 1. Методика оценки кредитоспособности эмитентов корпоративных облигаций

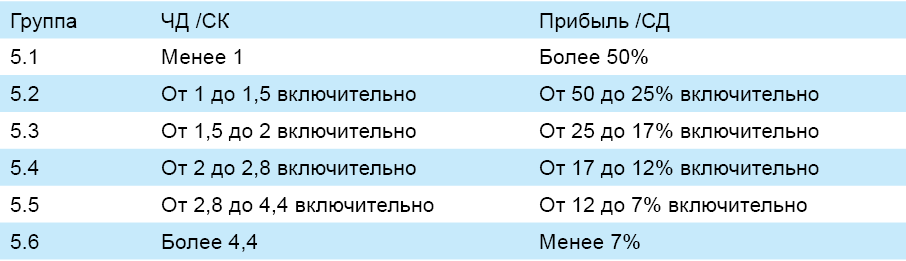

Для определения кредитоспособности эмитента (поручителя, оферента) корпоративных облигаций используются два финансовых коэффициента, рассчитываемые на основании отчетности:

показатель обеспеченности долга компании (рассчитывается как отношение величины чистого долга (ЧД) к собственному капиталу компании (СК));

показатель способности компании обслуживать долг, который рассчитывается как отношение прибыли от операционной деятельности без учета амортизации за вычетом процентов к величине совокупного долга (СД).

Финансовые коэффициенты рассчитываются на основании отчетности по МСФО. Если отчетность по МСФО не предоставляется, то для целей расчета финансовых коэффициентов используется консолидированная отчетность по РСБУ. В случае отсутствия консолидированной отчетности может использоваться неконсолидированная отчетность эмитента по РСБУ.

Годовая отчетность является ключевой для целей определения кредитного качества. Мониторинг текущего финансового состояния осуществляется по промежуточной финансовой отчетности. Оценка кредитоспособности может быть изменена на основании данных, полученных из промежуточной отчетности.

|

|

|

Отнесение облигационного выпуска к конкретной группе по оценке кредитоспособности эмитента (поручителя, оферента) на основании рассчитанных по отчетности значений финансовых коэффициентов производится по худшему из двух показателей на основании следующей таблицы.

Таблица 3. Оценка кредитоспособности на основе финансовых коэффициентов (по состоянию на 01. 01. 2022)

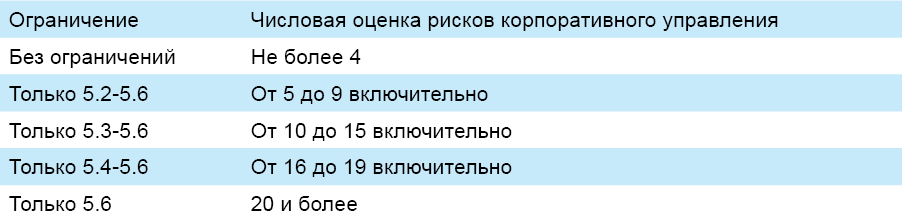

Риски корпоративного управления могут существенно повлиять на кредитоспособность эмитента (поручителя, оферента), поэтому собирается комплекс информации, на основании которого делаются выводы о значении факторов, влияющих на риски корпоративного управления в указанных компаниях. Каждому облигационному выпуску присваивается числовая оценка рисков корпоративного управления, полученная как сумма числовых оценок по каждому из факторов в соответствии с разработанной методикой, которая ограничивает кредитное качество облигационного выпуска.

Таблица 4. Ограничение оценки кредитоспособности (по состоянию на 01. 01. 2022).

В связи с невозможностью на основе открытой информации оценить качество активов эмитентов (поручителей, оферентов), принадлежащих следующим секторам экономики: финансы (в том числе банки, лизинговые, страховые и факторинговые компании), строительство (в том числе девелоперы и компании, созданные для финансирования региональных или муниципальных программ в сфере недвижимости и инфраструктуры), а также эмитентов облигаций, обеспеченных ипотечным покрытием, для определения их кредитоспособности используются только внешние оценки.

1. 3. 1. 2. Методика оценки кредитоспособности субъектов Российской Федерации и муниципальных образований

|

|

|

Для определения кредитоспособности субъекта РФ или муниципального образования используется показатель, дающий представление о способности субъекта РФ или муниципального образования самостоятельно обслуживать долг, который рассчитывается как отношение налоговых доходов за вычетом процентов по обслуживанию текущего долга (НД – %), к величине долга субъекта РФ или муниципального образования (Д). При этом для вычисления указанного показателя используются данные о размере фактических налоговых доходов за предыдущий календарный год, а размер долга субъекта РФ или муниципального образования берется по состоянию на конец последнего завершенного календарного квартала. В качестве процентов по обслуживанию текущего долга берутся годовые расходы по обслуживанию текущего долга, рассчитываемые на основании данных о размере и структуре долга субъекта РФ или муниципального образования, при этом ставка по долговым обязательствам определяется экспертно. На основании полученного значения указанного показателя дается оценка кредитоспособности субъекта РФ или муниципального образования.

|

|

|