|

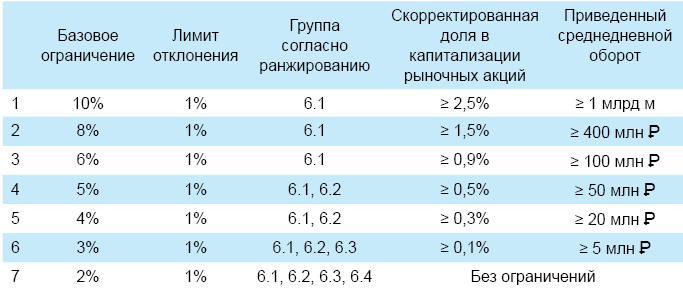

Таблица 9. Базовые ограничения и лимиты отклонений

|

|

|

|

Таблица 9. Базовые ограничения и лимиты отклонений

Вернуться к Оглавлению > >

Вернуться к навигации по курсу «Аспирантура» > >

Окончание курса «Аспирантура».

3. Определение потенциальной доходности от владения активом (Курс «Университет»)

3. 1. Термин потенциальная доходность, хит-парад

Потенциальная доходность – это прогнозируемая доходность от владения активом. Вычисляется с помощью прогноза будущей цены актива и дохода, возможного к получению за период владения активом. Соотносится с ценой актива в настоящем времени и взвешивается на срок прогноза.

Размер потенциальной доходности характеризует скорость прироста вложенных в актив средств во времени.

Хит-парад – это список активов, отранжированных по группам риска и упорядоченных по убыванию размера потенциальной доходности. Чтобы построить хит-парад, необходимо посчитать потенциальную доходность на одинаковый срок по всем активам.

3. 2. Актив – облигации

Для определения будущей цены облигации необходимо спрогнозировать, какой будет доходность облигации к погашению на дату прогноза, если на дату прогноза облигация еще не будет погашена. Далее при известной структуре выплат и доходности облигации к погашению несложно вычислить цену облигации на дату прогноза. При известных предстоящих выплатах за период прогноза, зная текущую цену облигации, несложно посчитать потенциальную доходность от владения облигацией.

Таким образом, ключевым моментом при построении хит-парада по облигациям является точный прогноз вектора процентных ставок по экономике в целом и по конкретному выпуску облигаций в частности. Помимо изменения общего уровня процентных ставок, на доходность конкретного выпуска в будущем влияют следующие факторы:

|

|

|

· изменение кредитного качества эмитента облигаций;

· изменение ликвидности выпуска облигаций;

· изменение дюрации (упрощенно – срока до погашения).

Для определения вектора уровня процентных ставок в экономике в целом, компания Арсагера использует пять моделей, каждая из которых описывает поведение различных групп экономических агентов в тех или иных экономических условиях. Все эти модели основаны на арбитражном принципе.

Инфляционная модель

Инфляционная модель учитывает поведение внутренних инвесторов. В рамках этой модели уровень процентных ставок в стране сравнивается с уровнем инфляции в этой же стране (прогноз инфляции по России базируется на прогнозах МЭРТ). Основная предпосылка данной модели заключается в том, что инвесторы в разных странах ориентируются на один и тот же уровень реальной доходности (доходность, уменьшенная на уровень инфляции в стране) при осуществлении инвестиций в инструменты с одинаковым уровнем риска. Таким образом, зная, какую реальную доходность ожидают инвесторы в различных странах от инвестиций с определенным уровнем риска, мы, прогнозируя уровень инфляции в России, можем сказать, какой должна быть доходность конкретных инструментов, чтобы инвесторам было интересно вкладывать средства внутри страны, а не за ее пределами.

Модель паритета денежных ставок

Данная модель учитывает поведение глобальных игроков, занимающихся трансграничным инвестированием капитала. Поскольку инвестирование средств на иностранных (по отношению к такому инвестору) рынках предполагает перевод средств в валюту другой страны, то на итоговую доходность влияет ожидаемое изменение валютных курсов. Наличие большого числа инвесторов, занимающихся трансграничными инвестициями, приводит к выравниванию (в мировом масштабе) доходностей инструментов с одинаковым уровнем риска.

|

|

|

Таким образом, имея прогноз по будущему обменному курсу валют и зная уровень процентных ставок в одной из этих стран, мы можем сказать, какой уровень процентных ставок ожидают увидеть инвесторы во второй стране.

Пример. Предположим, что текущий курс рубля к доллару США составляет 50 Ꝑ за доллар. Курс, ожидаемый через год, – 55 Ꝑ за доллар. Если текущая доходность инструментов с определенным уровнем риска в США составляет 10% годовых, то ожидаемая инвесторами доходность российских инструментов с таким же уровнем риска через год составляет 21% годовых (чтобы компенсировать ожидаемое снижение курса рубля).

Кредитно-депозитная модель

Кредитно-депозитная модель состоит из трех подмоделей. Эти модели учитывают поведение различных групп внутренних инвесторов.

1. Заемщиков (юридических лиц), которые выбирают способ привлечения средств для развития предприятия.

Предприятие выбирает либо привлечь средства путем размещения облигационного выпуска, либо взять кредит в банке. Более «дешевый» способ будет более востребованным и со временем ставки (с учетом всех затрат) на обоих рынках – облигационном и кредитном – выравняются.

2. Банков, выбирающих способ размещения средств, который принесет им большую доходность.

Размещая средства, банки выбирают между выдачей кредита предприятию и приобретением корпоративных облигаций. Расхождение доходностей на этих рынках неизбежно приведет к перетоку капитала и доходности выравняются. При этом ликвидность для банка кредита и облигации разная, что также учитывается в модели в виде премии за ликвидность.

3. Предприятий и населения, которые пытаются разместить временно свободные средства с наибольшей доходностью.

Размещая временно свободные средства, предприятия и население выбирают между приобретением облигаций и открытием депозита в банке. Как и в предыдущей модели, действия участников, стремящихся максимизировать свою доходность, будут выравнивать доходность на этих рынках.

Описанные выше модели позволяют понять, какими инструментами будет пользоваться каждая из рассмотренных групп для достижения своих целей, и каким образом это повлияет на уровень процентных ставок на различных рынках. Результаты всех описанных выше моделей взвешиваются в зависимости от значимости группы экономических агентов, ориентирующихся на ту или иную модель.

|

|

|

Получив вектор процентных ставок, мы можем сказать, под какую доходность инвесторы через год будут готовы купить любой из обращающихся сейчас на рынке облигационных выпусков. Далее дисконтируя купонные платежи и выплаты тела облигаций по ставке, которую будут требовать инвесторы через год от вложений в подобные бумаги, мы рассчитываем будущую стоимость облигаций.

Например, результаты расчетов по моделям говорят о том, что в ближайший год средний уровень требуемой инвесторами доходности увеличится на 0, 5% по отношению к текущему уровню. При этом нам необходимо выбрать, какой из двух облигационных выпусков приобретать:

Компания-1 – дюрация 1 год, ставка купона 10%, выплаты производятся раз в квартал;

Компания-5 – дюрация 5 лет, ставка купона 10%, выплаты производятся раз в квартал.

Если в течение пяти лет процентные ставки и, как следствие, требуемая инвесторами доходность будут оставаться на текущих уровнях, то можно покупать любой из двух выпусков облигаций. Доходность обоих вложений будет одинаковой и составит 10% годовых.

В рассматриваемом случае, когда мы ожидаем увеличения уровня процентных ставок на 0, 5%, неправильный выбор может существенно снизить эффективность инвестиций.

В случае с выпуском Компании-1, несмотря на то, что требуемая доходность от этих облигаций через год будет составлять 10, 5% годовых, в то время как купонные выплаты по этим облигациям составляют 10% годовых, инвестор в результате погашения облигационного выпуска полностью получит его номинальную стоимость. Полученные средства он сможет вложить в облигации компании с таким же кредитным качеством и ликвидностью, но ставка купона по ним уже будет 10, 5%. Если у инвестора средства будут инвестированы в облигации Компании-5, погашение которых в тот момент будет только через четыре года, то доходность его вложений на окне в один год будет ниже 10% годовых. Так как если инвестор решит продать облигации Компании-5, то сделать это по номинальной стоимости у него не получится. Поскольку купон составляет 10%, в то время как требуемая доходность от инвестиций в такие облигации поднимается с 10 до 10, 5%, то 0, 5% доходности будут компенсированы за счет падения стоимости облигации ниже номинала. Так, в случае, если до погашения облигации Компании-5 остается 4 года, то ее стоимость на бирже будет составлять 98, 4% от номинальной стоимости, а доходность на годовом окне составит 8, 4%.

|

|

|

Приведенный пример показывает всю важность правильного прогнозирования уровня процентных ставок при выборе облигаций.

Особенности инвестирования в облигации см. в материале «Как инвестировать в облигации».

|

|

|