|

Стоимость вновь привлекаемого капитала

|

|

|

|

Если фирме недостаточно собственного капитала и ей надо прибегнуть к привлечению капитала из внешних источников за счет эмиссии своих ценных бумаг, то надо иметь в виду, что это будет возможно лишь в том случае, если проект эмиссии предполагает уровень доходности более высокий, чем по существующему капиталу.

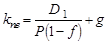

Уровень требований новых инвесторов можно определить, если принять на вооружение посылку о том, что все доходы, полученные благодаря инвестициям, будут направляться на выплату инвестиций. Тогда для определения стоимости нового собственного (акционерного) капитала, привлекаемого с помощью продажи обыкновенных акций, можно использовать формулу

,

,

где kne – необходимый уровень доходности по новому акционерному капиталу; f – затраты на осуществление новой эмиссии акций, процент к рыночной цене акций; ke – желаемая инвестором доходность своего капитала (по уже проведенным ранее эмиссиям).

Однако возможна ситуация, когда не вся сумма доходов фирмы направляется на немедленную выплату дивидендов, а часть их сохраняется (удерживается от распределения), чтобы эти средства можно было реинвестировать. Целью таких операций является увеличение размера дивидендов в будущем. Но они влияют также и на требуемый уровень доходности по новому капиталу. Стоимость капитала для такого варианта привлечения средств определяется по следующей формуле:

.

.

После того как определена стоимость отдельных элементов капитала, следует найти средневзвешенную стоимость всего инвестируемого капитала. Теория финансового менеджмента рекомендует формировать инвестируемый капитал таким образом, чтобы прирост капитала не нарушал оптимальной его структуры (т.е. оптимального соотношения между заемным капиталом, собственным капиталом и прочими источниками средств), сформированной фирмой ранее.

|

|

|

Определение весов для расчета средневзвешенной стоимости капитала – сложная задача. Тем более, что они могут определяться исходя из рыночной или бухгалтерской стоимости каждого элемента капитала. Правда, теория инвестиционного анализа однозначно рекомендует пользоваться рыночной оценкой.

Основой большинства инвестиционных проектов в современной экономике является привлечение капитала через продажу ценных бумаг. Однако получение денежных ресурсов из этого источника вовсе не автоматический процесс и здесь могут быть срывы. Восполнение же недостатка акционерного капитала с помощью заемных средств может сопровождаться трудновыполнимыми условиями погашения задолженности.

В сложных ситуациях единственным выходом для фирм является проведение политики рационирования капитала, т.е. развитие в условиях жестко ограниченного объема доступных инвестиций, когда приходится отвергать даже те инвестиционные проекты, которые обладают положительной величиной чистой текущей стоимости NPV.

Работая в условиях рационирования капитала, фирма решает задачу наиболее выгодного использования временно ограниченных денежных ресурсов ради максимизации своей будущей ценности настолько, насколько позволяет масштаб этих ресурсов. Здесь могут быть следующие варианты:

- выбор инвестиционных проектов при краткосрочном дефиците средств, который может быть произведен, например, на основе критерия максимизации ценности фирмы к концу периода рационирования капитала;

- выбор инвестиционных проектов при долгосрочном дефиците средств, который, как и в первом случае, осуществляется на основе критерия максимизации ценности фирмы к концу периода рационирования капитала; отличие от первого варианта состоит лишь в том, что для дисконтирования используется не показатель стоимости капитала (минимально приемлемая доходность его вложения), а ставка возможной доходности при реинвестировании.

|

|

|

При организации финансирования главным моментом является распределение инвестиций, необходимых для реализации проекта. Оно производится на основе графика выполнения работ, что обеспечивает привязку ко времени и, кроме того, позволяет увязать объемы финансирования и направления расходования средств. При этом если речь идет о проекте инвестирования в реальные активы, который направлен на создание производственных мощностей, то сумма финансирования складывается из следующих затрат:

- на проектно-изыскательские работы;

- на подготовку площадки;

- на строительство зданий и сооружений;

- на закупку и монтаж оборудования, обучение персонала;

- на приобретение сырья и материалов;

- на производство и реализацию продукции (оборотные средства).

На этой базе определяется потребность в капитале, привязанная к графику реализации проекта. При этом потребность в оборотном капитале рассчитывается исходя из обеспечения производства всем необходимым на основании соответствующих нормативов (норм запаса, объема незавершенного производства и т.д.). Итогом работы является таблица, в которой потребность в средствах расписывается по месяцам.

Покрытие потребности в капитале показывается по каждому из источников: собственные средства предприятия (амортизация и инвестируемая прибыль), акции, кредит. Как правило, собственных средств для финансирования инвестиционного проекта предприятию не хватает, поэтому практически всегда речь идет о привлечении средств из внешних источников.

При разработке инвестиционного проекта также важно выбрать рациональные формы привлечения капитала и прежде всего решить, наращивать собственный капитал, выпуская ценные бумаги, или привлечь заемный капитал. Источниками наращивания собственного капитала могут быть:

- обычные акции;

- привилегированные акции;

- долговые обязательства;

- конвертируемые облигации;

- субординированные конвертируемые облигации;

- облигации с фиксированной процентной ставкой, не подлежащие конвертации в акции.

|

|

|

Если проранжировать источники финансирования по их доле в инвестиционных операциях, то выяснится, что в мировой практике наиболее существенную роль среди внешних источников играют:

- расширение акционерного капитала;

- займы;

- выпуск облигации.

Расширение акционерного капитала является главной формой привлечения средств для развития рыночной экономики.

Потребность в кредите (долговом финансировании) возникает для покрытия временной нехватки капитала в связи, например, с тем, что сбор средств от реализации акций занимает значительное время. Центральный вопрос для берущего кредит заключается в размере предельной процентной ставки, при которой кредит остается эффективным.

|

|

|