|

Расчет лизинговых платежей

|

|

|

|

С учетом вышеизложенного расчет лизинговых платежей конкретной лизинговой операции будем производить на основе Методических рекомендаций в следующей последовательности:

– Расчет размеров лизинговых платежей по периодам, охватываемым договором лизинга.

– Расчет общего размера лизинговых платежей за весь срок договора лизинга как суммы платежей по периодам.

Расчет общей суммы лизинговых платежей осуществляется по формуле:

ЛП = АО + ПК + КВ + ДУ + НИ + НДС,

где: ЛП – общая сумма лизинговых платежей;

АО – величина амортизационных отчислений, причитающихся лизингодателю;

ПК – плата за используемые кредитные ресурсы лизингодателем на приобретение имущества – объекта договора лизинга;

КВ – комиссионное вознаграждение лизингодателю за предоставление имущества по договору лизинга;

ДУ – плата лизингодателю за дополнительные услуги лизингополучателю, предусмотренные договором лизинга;

НИ – налог на имущество, являющееся предметом договора лизинга;

НДС – налог на добавленную стоимость, уплачиваемый лизингополучателем по услугам лизингодателя.

Определим амортизационные отчисления, среднегодовую стоимость имущества с учетом условий договора и классификации основных средств. Амортизационные отчисления рассчитываются по формуле:

АО = БС × На,

где: БС – балансовая стоимость имущества – предмета договора лизинга, тыс. руб.;

На – норма амортизации в процентах к первоначальной стоимости амортизируемого имущества, рассчитывается по формуле:

На = 100 / n,

где: n – срок полезного использования объекта, выраженный в месяцах.

Учитывая, что приобретаемое по договору лизинга имущество относится к VIII амортизационной группе со сроком полезного использования 241 месяц, норма амортизации составит: На = 100 / 241 = 0,4149% в месяц. Амортизационные отчисления в квартал с учетом применения, по условию договора, коэффициента ускорения амортизации, равного трем, составят: АО = / 100 =8887,96 тыс. руб.

|

|

|

Среднегодовая стоимость имущества рассчитывается по формуле:

СС = / 2,

где: ОСn и ОСk – расчетная остаточная стоимость имущества соответственно на начало и конец года, тыс. руб., при этом ОСk = ОСn – АО.

Для первого периода начисления ОСn равно первоначальной стоимости оборудования. В нашем примере: ОСn = 238000 тыс. руб.; ОСk = 238000 – 8887,96 = 229112,03 тыс. руб.

Для всех последующих периодов ОСn равно ОСk предыдущего периода. Например, для второго периода начисления: ОСn = 229112,03 тыс. руб.; ОСk = 229112,03 – 8887,96 = 220224,07 тыс. руб.

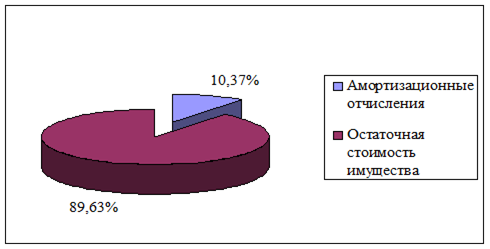

Выполнив в такой же последовательности расчеты для последующих периодов, сведем полученные результаты в таблицу В1 Приложения В. Из таблицы В1 видим, что за период лизингового договора амортизационные отчисления в сумме составят 213311,2 тыс. руб. или 89,63% от балансовой стоимости имущества. Остаточная стоимость имущества – 24688,8 тыс. руб.

Рисунок 3.1 – Доля амортизационных отчислений в стоимости имущества за период договора лизинга

Расчет компенсации платы лизингодателя за используемые им кредитные ресурсы на приобретение имущества – предмета договора лизинга включает в себя погашение сумм основного долга по кредиту и плату за используемые кредитные ресурсы, которая рассчитывается по формуле 3.7.

ПК = КР × СТк / 100,

где: ПК – плата за используемые кредитные ресурсы, тыс. руб.;

СТк – ставка за кредит, процентов годовых.

В каждом расчетном периоде проценты за кредит начисляется на непогашенную часть кредита.

Погашение основной суммы долга по кредиту согласно договору производится равными долями в течение 20 кварталов и составляет: 8600 / 20 = 430 тыс. долл.

|

|

|

Плата за кредит в первом периоде составит: 8600 × = 129,00 тыс. долл., во втором периоде: × = 122,55 тыс. долл.

Так как лизинговые платежи по условию договора осуществляются в рублях РФ, а кредит лизингодателю для приобретения имущества предоставлен в долларах США, то в каждом периоде начисления возникает необходимость пересчета валюты кредита в валюту лизингового платежа.

По прогнозу независимой аналитической компании ООО «АЗОТЭКОН», проводящей обзор ситуации и прогноз цен на рынке минеральных удобрений России, средний рост курса российского рубля к доллару США в ближайшие 5 лет составит около 5% в год.

Исходя из этого расчет платы за кредит в каждом периоде будем осуществлять с учетом роста курса рубля к доллару США на 1,25%.

Для первого периода начисления фактический средний курс рубля к доллару США составил 27,708; для второго – 28,054; для третьего – 28,405 и так далее.

Плата за кредит в рублях РФ составит: в первом периоде 129,00 × 27,708 = 3574,3 тыс. руб., во втором периоде 122,55 × 28,054 = 3438,12 тыс. руб.

Выполнив в такой же последовательности расчеты для последующих периодов, сведем полученные результаты в таблицу В2 Приложения В, из которой видим, что за время погашения кредита в составе лизинговых платежей сумма платы за кредитные ресурсы составит 40676,86 тыс. руб.

Комиссионное вознаграждение лизингодателю установлено в размере 2% в год от среднегодовой остаточной стоимости имущества. В соответствии с этим расчет осуществляется по формуле 3.8.

КВ = / 2 × СТв / 100,

где: ОСn и ОСk – расчетная остаточная стоимость имущества соответственно на начало и конец периода, тыс. руб.;

СС – среднегодовая остаточная стоимость имущества, тыс. руб., СС = / 2;

Ств – ставка комиссионного вознаграждения, в процентах от среднегодовой остаточной стоимости имущества – предмета договора.

Для первого периода комиссионное вознаграждение составит: / 4 = 3503,34 тыс. руб., для второго периода / 4 = 3370,02 тыс. руб.

Далее в такой же последовательности выполним расчеты для остальных периодов и сведем полученные результаты в таблицу В3 Приложения В.

За период договора лизинга комиссионное вознаграждение лизингодателя согласно таблице В3 составит 47283,98 тыс. руб.

|

|

|

Для расчета дополнительных услуг в составе лизингового платежа по условиям договора лизинга необходимо вычислить отдельно все его составляющие. Это затраты на: проведение плановых видов ремонта вагонов, конвертацию выплат по валютному кредиту, регистрацию вагонов в ГВЦ МПС, таможенное декларирование.

Расчет затрат по ремонту вагонов сделан с учетом ряда требований к периодичности их проведения. Текущий осмотр вагонов выполняется перед каждой отправкой вагона в груженом состоянии с целью проверки и подтверждения его технической исправности и безопасности движения по путям МПС. Деповской ремонт вагонов выполняется: через два года после приобретения новых минераловозов, либо после проведения капитального ремонта, далее – ежегодно. Капитальный ремонт проводится планово через восемь лет службы вагонов.

Определенное таким образом необходимое количество ремонтов умножается на цену ремонта соответствующего вида. Использованные при расчете цены на ремонт вагонов установлены МПС РФ, так как ремонт и освидетельствование вагонов проводятся исключительно силами МПС РФ.

В таблице В4 Приложения В представлен расчет затрат на проведение плановых видов ремонта вагонов – минераловозов. За период договора лизинга этот вид затрат составит в сумме 115027,50 тыс. руб.

Расходы на конвертацию выплат по кредиту возникают в связи с тем, что валютой лизинговых платежей по договору являются рубли РФ, а лизингодатель рассчитывается с банком за кредит долларами США. Следовательно, он должен предусмотреть расходы по конвертации платежей в каждый период выплат, которые рассчитываются путем умножения суммы основного долга и процентов по кредиту на ставку конвертации.

Для первого периода начисления искомая величина составит: × 27,709 × 0,005 = 77,45 тыс. руб., для второго периода: × 28,055 × 0,005 = 77,51 тыс. руб.

За период договора лизинга расходы на конвертацию выплат по кредиту в составе дополнительных расходов лизингодателя согласно Приложению В 5 составит 1547,53 тыс. руб.

|

|

|

Затраты по регистрации вагонов в ГВЦ согласно условий договора составят: 20,00 × 200 × 0,85% / 100% × 27,709 = 942,106 тыс. руб.

Затраты по таможенному декларированию согласно условий договора составят: 20,00 × 200 × 0,15% / 100% × 27,709 = 166,254.

Общая сумма дополнительных услуг лизингодателя за период действия договора лизинга составит 142372,19 тыс. руб.

В состав лизинговых платежей входят суммы налога на имущество, налога на добавленную стоимость, рассчитанные в соответствии с законодательством о налогах и сборах.

Базой для исчисления НИ является среднегодовая стоимость имущества, рассчитанная в Приложении В1. Ставка налога – 2% в год, в течение первых трех лет льгота по налогу составляет 50% от расчетной величины. Далее НИ рассчитывается без льготы.

Для первого периода начисления искомая величина НИ составит: 233556,02 × 0,02 / 4 × 0,5 = 583,89 тыс. руб., для второго периода 224668,05 × 0,02 / 4 × 0,5 =561,67 тыс. руб.

За период договора лизинга налог на имущество в составе лизинговых платежей согласно Приложению В7 составит 10221,16 тыс. руб.

Для наглядности и расчета НДС сведем в таблицу результаты расчета всех составляющих лизингового платежа, рассчитаем суммы налогов и определим общую сумму лизинговых платежей.

В сумму выручки включаются: амортизационные отчисления, плата за использованные кредитные ресурсы, сумма вознаграждения лизингодателю, плата за дополнительные услуги лизингодателя и налоги, предусмотренные договором лизинга:

В = АО + ПК + КВ + ДУ + НИ

Для первого периода: В = = 21830,35 тыс. руб., в том числе НДС = 21830,35 × 0,18 = 3929,46 тыс. руб. ЛП = 21830,35 + 3929,46 = 25759,81 тыс. руб. Аналогично выполняются расчеты для последующих периодов.

Результаты расчетов сведены в таблицу Приложения В8, из которой видно, что общая величина лизингового платежа равна 535561,17 тыс. руб.

Таблица 3.1 Итоговая сумма лизингового платежа

| АО | ПК | КВ | ДУ | НИ | В | НДС | ЛП |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 213311,20 | 40676,86 | 47283,98 | 142372,19 | 10221,16 | 453865,40 | 81695,77 | 535561,17 |

| 40,41% | 9,25% | 8,96% | 21,94% | 1,94% | 83,33% | 16,67% | 100,00% |

Используя данные таблицы 3.1. представим структуру лизингового платежа в виде секторной диаграммы.

Таким образом, используя традиционный в России подход, рекомендованный Минэкономики РФ, мы определили общую стоимость лизинга и величину лизингового платежа лизингополучателя на основе калькуляции затрат лизингодателя.

Однако, очевидно, что оценить лизинг лишь посредством расчета величины лизингового платежа или всей стоимости лизингового проекта не представляется возможным, существенным недостатком является одинаковая ценность разновременных платежей.

|

|

|

Для принятия окончательного управленческого решения об оптимальной форме привлечения капитала для приобретения имущества в собственность необходимо определить и обосновать возможный альтернативный вариант источника финансирования, принципы выбора между двумя источниками финансирования, критерий, по которому будет проводиться сравнение, сделать соответствующие расчеты и выводы.

Рисунок 3.2 – Структура лизингового платежа

|

|

|