|

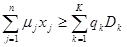

Ограничения по суммарной величине выдаваемых кредитов по группам качества

|

|

|

|

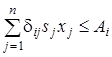

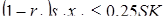

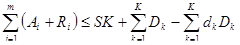

Банк может установить ограничение по суммарной величине выдаваемых кредитов по каждой группе качества  ,

,  .

.

,

,  . (2.35)

. (2.35)

2.3.2.2 Ограничения по обязательным резервам банка

В соответствии с Положением Центрального Банка РФ №254-П от 26 марта 2004 года «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» коммерческие банки обязаны формировать резервы на возможные потери по кредитам. Положение определяет категории качества кредитов, а также величину резервов формируемых по каждой категории.

Таблица 2.2 Категории качества кредитов и величина резервов формируемых по каждой категории

| Категория качества | Наименование | Размер расчетного резерва в процентах от суммы основного долга по ссуде |

| I | Стандартные | 0% |

| II | Нестандартные | от 1% до 20% |

| III | Сомнительные | от 21% до 50% |

| IV | Проблемные | от 51% до 100% |

| V | Безнадежные | 100% |

Таким образом, банк сам может назначать величину  в зависимости от категории качества.

в зависимости от категории качества.

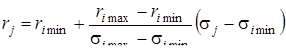

Однако если допустить линейную зависимость величины резерва от кредитного риска, то можно предложить следующую процедуру определения параметра  .

.

Обозначим  – минимальное значение расчетного резерва,

– минимальное значение расчетного резерва,  – максимальное значение расчетного резерва для i -ой группы качества.

– максимальное значение расчетного резерва для i -ой группы качества.

По каждому кредиту в категории качества i находим минимальное стандартное отклонение  и максимальное стандартное отклонение

и максимальное стандартное отклонение  .

.

Теперь показатель  можно определить с помощью следующего соотношения

можно определить с помощью следующего соотношения

,

,  ,

,  . (2.36)

. (2.36)

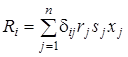

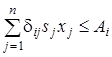

Величина суммарных резервов на возможные потери по кредитам из группы качества i равна

|

|

|

,

,  . (2.37)

. (2.37)

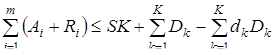

2.3.1.3 Ограничение по средствам банка

При формировании кредитного портфеля банк располагает определенными средствами, величина которых ограничена. Суммарная величина выдаваемых кредитов и резервов, создаваемых на случай возможных потерь по кредитам, не может превышать средства банка, состоящие из собственных средств банка SK и средств, привлекаемых в виде депозитов  . Таким образом, можно записать ограничение по средствам банка

. Таким образом, можно записать ограничение по средствам банка

. (2.38)

. (2.38)

2.3.1.4 Выполнение требований Центрального банка РФ об обязательных нормативах

Инструкция Банка России от 16 января 2004 г. №110-И «Об обязательных нормативах банков» содержит требования по определенным нормативам, выполнение которых обязательно при ведении банковской деятельности. Эта инструкция устанавливает числовые значения и методику расчета следующих обязательных нормативов банков:

- достаточности собственных средств банка;

- ликвидности банков;

- максимального размера риска на одного заемщика или группу связанных заемщиков;

- максимального размера крупных кредитных рисков;

- максимального размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам);

- совокупной величины риска по инсайдерам банка;

- использования собственных средств (капитала) банков для приобретения акций (долей) других юридических лиц.

Большая часть нормативов определяется по показателям, затрагивающим деятельность банка в целом. Тем не менее, в состав модели ограничений можно включить ограничения по максимальному риску на одного заемщика и максимальному размеру крупных кредитных рисков.

В соответствии с Инструкцией №110-И ограничение по максимальному риску на одного заемщика можно записать в виде

|

|

|

или

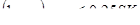

или  ,

,  ,

,  . (2.39)

. (2.39)

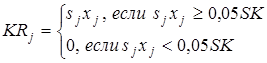

В соответствие с Инструкцией №110-И крупным кредитным риском является сумма кредитов, гарантий и поручительств в пользу одного клиента, превышающая пять процентов собственных средств (капитала) банка. Таким образом, ограничение по максимальному размеру крупных кредитных рисков можно записать так

или

или  , (2.40)

, (2.40)

где  .

.

Формально модель формирования кредитного портфеля на основании стоимости имущества заемщика при максимизации ожидаемого дохода от кредитного портфеля можно записать следующим образом./13/

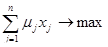

Целевая функция:

Ограничения:

Ограничения по суммарной величине выдаваемых кредитов по группам качества:

,

,  .

.

Ограничения по обязательным резервам банка:

,

,  .

.

Ограничение по средствам банка: (2.41)

.

.

Ограничения по обязательным нормативам банка:

,

,  ,

,  ,

,

, где

, где  .

.

,

,  ,

,  .

.

Модель относится к классу линейных статических моделей дискретного программирования. Для получения решения могут быть использованы такие методы целочисленного программирования, как метод ветвей и границ, метод Гомори, а также метод дискретного динамического программирования.

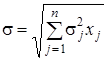

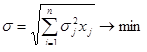

Рассмотрим теперь формирование кредитного портфеля банка на основе подхода Марковица. Подход Марковица предполагает минимизацию стандартного отклонения портфеля при заданной величине ожидаемой доходности портфеля. Вместо ожидаемой доходности будем использовать ожидаемый доход от кредитного портфеля.

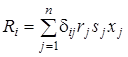

Поскольку риски при кредитовании клиентов банка независимы, то дисперсия кредитного портфеля банка равна

, (2.42)

, (2.42)

где  определяется по формуле (2.32)./20/

определяется по формуле (2.32)./20/

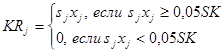

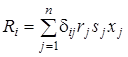

Известно, что в качестве меры риска кредитного портфеля на практике применяют стандартное отклонение портфеля. Поэтому в качестве целевой функции задачи можно использовать функцию

Банк является коммерческой организацией и его деятельность должна приносить доход, с учетом расходов по выплате процентов по депозитам. Поэтому ожидаемый доход от кредитного портфеля должен быть не менее расходов, связанных с выплатой процентов по депозитам  . Это условие может быть записано в следующем виде.

. Это условие может быть записано в следующем виде.

|

|

|

. (2.43)

. (2.43)

Кроме этого, предполагается, что банк должен выдать кредитов на сумму не меньшую установленного показателя Δ. Это может быть формализовано ограничением

. (2.44)

. (2.44)

Остальные ограничения модели при использовании подхода Марковица, связанные с выполнением требований Банка России, можно перенести без преобразования из модели (2.41).

Формально модель формирования кредитного портфеля на основании стоимости имущества заемщика при минимизации стандартного отклонения портфеля записать следующим образом.

Целевая функция:

Ограничения:

Ограничения по суммарной величине выдаваемых кредитов по группам качества:

,

,  .

.

Ограничения по обязательным резервам банка:

,

,  .

.

Ограничение по средствам банка:

. (2.45)

. (2.45)

Ограничения по обязательным нормативам банка:

,

,  ,

,  ,

,

, где

, где  .

.

Ограничение по ожидаемому доходу от кредитного портфеля коммерческого банка:

.

.

Ограничение по минимальной сумме выданных кредитов:

,

,  ,

,  .

.

Модель относится к классу статических моделей нелинейного дискретного программирования с линейными ограничениями, в случае если минимизируется стандартное отклонение, и линейная если минимизируется дисперсия.

Задачи (2.41) и (2.45) являются детерминированными аналогами соответствующих стохастических задач, поскольку для их решения предполагается известным закон распределения случайной величины дохода банка при кредитовании каждого клиента.

|

|

|