|

Анализ прибыли и показателей рентабельности

|

|

|

|

Прибыль и убыток характеризуют финансовый результат деятельности предприятия и могут быть определены только в системе бухгалтерского учета. С точки зрения бухгалтерского учета прибыль отражает финансовый результат от хозяйственной деятельности, полученный предприятием за отчетный период (в случае превышения доходов над расходами). Прибыль относится к числу важнейших показателей оценки работы предприятий и служит для определения эффективности работы предприятия.

Прибыль – это денежное выражение основной части денежных накоплений, создаваемых предприятиями любой формы собственности.

Как экономическая категория прибыль характеризует финансовый результат предпринимательской деятельности предприятия. Она является показателем, наиболее полно отражающим эффективность производства, объем и качество производимой продукции, состояние производительности труда, уровень себестоимости. Вместе с тем прибыль оказывает стимулирующее воздействие на укрепление коммерческого расчета, интенсификацию производства при любой форме собственности [13].

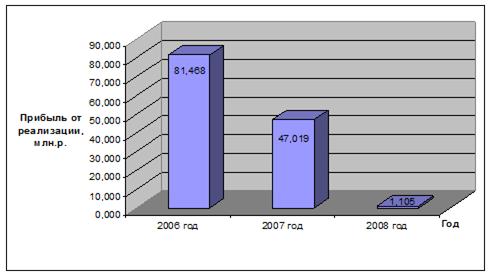

Увеличение затрат в значительной степени повлияло на снижение прибыли от реализации. Так, несмотря на увеличение выручки за 3 г. на 46,58 млн. р., затраты на реализацию за этот же период увеличились на 121,811 млн. р. В результате прибыль от реализации за 3 года сократилась на 80,363 млн. р. Графически изменение прибыли от реализации за 2006–2008 гг. представлено на рисунке 2.14.

Рисунок 2.14 – Динамика прибыли от реализации за 3 года

В таблице 2.3 представлен анализ прибыли УП «Проектстрой» ОО «БелОИ» за 2006–2008 г. Как видно, размер прибыли находится в прямой зависимости от выручки и затрат на реализацию. При видимом увеличении выручки, прибыль от реализации за 3 года сократилась на 80,363 млн. р. Также по данным 3 лет четко прослеживается, что чем больше балансовая прибыль, тем больше налог на прибыль.

|

|

|

Таблица 2.3 – Анализ прибыли УП «Проектстрой» ОО «БелОИ» за 2006–2008 г.

| Показатели | Ед. изм. | 2006 г. | 2007 г. | 2008 г. | Абсолютное отклонение | ||

| 2007 к 2006 | 2008 к 2007 | за 3 года | |||||

| Выручка от реализации продукции (работ) | млн. р. | 243,420 | 236,058 | 290,000 | -7,362 | 53,942 | 46,580 |

| НДС | млн. р. | 37,132 | 36,008 | 43,523 | -1,124 | 7,515 | 6,391 |

| Прочие налоги из выручки | млн. р. | 6,189 | 6,001 | 4,930 | -0,188 | -1,071 | -1,259 |

| Выручка от реализации продукции (работ) без НДС и налогов из выручки | млн. р. | 200,099 | 194,049 | 241,547 | -6,050 | 47,498 | 41,448 |

| Затраты на реализацию продукции (работ) | млн. р. | 118,631 | 147,030 | 240,442 | 28,399 | 93,412 | 121,811 |

| Прибыль от реализации продукции (работ) | млн. р. | +81,468 | +47,019 | +1,105 | -34,449 | -45,914 | -80,363 |

| Затраты сверх норм | млн. р. | 0,421 | 0,236 | 0,441 | -0,185 | 0,205 | 0,020 |

| Доходы от внереализационных операций за вычетом расходов | млн. р. | -0,270 | -47,408 | +0,072 | -47,138 | 47,480 | 0,342 |

| Прибыль балансовая (убыток) | млн. р. | 80,777 | -0,625 | +0,736 | -81,402 | 1,361 | -80,041 |

| Налог на недвижимость | млн. р. | 0,012 | 0,005 | 0,030 | -0,007 | 0,025 | 0,018 |

| Налог на прибыль | млн. р. | 19,658 | - | 0,286 | -19,658 | 0,286 | -19,372 |

| Местные налоги и сборы | млн. р. | 1,864 | 0,003 | 0,026 | -1,861 | 0,023 | -1,838 |

| Прочие налоги и сборы | млн. р. | - | 0,037 | 0,003 | 0,037 | -0,034 | 0,003 |

| Прибыль, остающаяся в распоряжении предприятия | млн. р. | 59,243 | -0,671 | +0,391 | -59,914 | 1,062 | -58,852 |

Относительный показатель прибыльности – уровень рентабельности. Рентабельность представляет собой доходность, или прибыльность производственно-торгового процесса. Ее величина измеряется уровнем рентабельности. Уровень рентабельности хозяйствующих субъектов, связанных с производством продукции (товаров, работ, услуг), определяется процентным отношением прибыли от реализации продукции к себестоимости продукции.

Относительный показатель прибыльности – уровень рентабельности. Рентабельность представляет собой доходность, или прибыльность производственно-торгового процесса. Ее величина измеряется уровнем рентабельности. Уровень рентабельности хозяйствующих субъектов, связанных с производством продукции (товаров, работ, услуг), определяется процентным отношением прибыли от реализации продукции к себестоимости продукции.

|

|

|

Показатели рентабельности характеризуют эффективность работы предприятия в целом, окупаемость затрат и т.д. Они более полно, чем прибыль, отражают окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами.

Прибыль от реализации работ и затраты на реализацию влияют на показатель рентабельности окупаемости издержек. За 2006, 2007 и 2008 г. рентабельность окупаемости издержек составила 68,673%, 31,979% и 0,460% соответственно. В 2007 г. по сравнению с 2006 г. и в 2008 г. по сравнению с 2007 рентабельность снизилась на 36,694% и 31,520% соответственно. В целом за 3 года рентабельность снизилась на 68,214. Графически изменение рентабельности окупаемости издержек за 2006–2008 гг. представлено на рисунке 2.15.

Рисунок 2.15 – Динамика рентабельности окупаемости издержек за 3 года

К показателям рентабельности относятся:

- Рентабельность окупаемости издержек Rз–показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию продукции.

, (2.1)

, (2.1)

где ПРП – прибыль от реализации,

З – затраты по реализации продукции.

- Рентабельность продаж– свидетельствует о конкурентоспособности продукции компании, ее месте в отрасли. Предприятие считается низкорентабельным, если показатель рентабельности продаж находится в пределах от 1 до 5%, среднерентабельным при значении данного коэффициента от 5 до 20%, высокорентабельным от 20 до 30%. Значение коэффициента свыше 30% характеризует предприятие как исключительно высокодоходное и сверхрентабельное.

, (2.2)

, (2.2)

где ВР – выручка от реализации;

Пч – чистая прибыль.

- Рентабельность совокупного капитала – характеризует эффективность использования всего имущества предприятия. Если показатель снижается, то это свидетельствует о падающем спросе на продукцию предприятия и о перенакоплении активов.

, (2.3)

, (2.3)

где Пч – прибыль к распределению;

- средняя стоимость всего имущества предприятия.

- средняя стоимость всего имущества предприятия.

- Рентабельность собственного капитала– показывает эффективность использованиясобственного капитала,позволяет сравнить с возможным получением дохода от вложения этих средств в другие ценные бумаги. Показатель показывает, сколько денежных единиц чистой прибыли заработала каждая денежная единица, вложенная собственниками предприятия.

|

|

|

, (2.4)

, (2.4)

где  - средняя стоимость собственного капитала [14].

- средняя стоимость собственного капитала [14].

Таблица 2.4 – Анализ рентабельности за 2006–2008 гг.

| Наименование показателей | Ед. изм. | 2006 г. | 2007 г. | 2008 г. | Абсолютное отклонение | ||

| 2007 к 2006 | 2008 к 2007 | за 3 года | |||||

| Выручка от реализации продукции | млн. р. | 243,420 | 236,058 | 290,000 | -7,362 | 53,942 | 46,580 |

| Затраты на реали-зацию продукции (работ) | млн. р. | 118,631 | 147,030 | 240,442 | 28,399 | 93,412 | 121,811 |

| Прибыль от реализации продукции (работ) | млн. р. | +81,468 | +47,019 | +1,105 | -34,449 | -45,914 | -80,363 |

| Чистая прибыль | млн. р. | 59,243 | -0,671 | +0,391 | -59,914 | 1,062 | -58,852 |

| Среднегодовая стоимость капитала (стр. 390 баланса) | млн. р. | 152,000 | 266,000 | 112,000 | 114,000 | -154,000 | -40,000 |

| Рентабельность окупаемости издержек | % | 68,673 | 31,979 | 0,460 | -36,694 | -31,520 | -68,214 |

| Рентабельность окупаемости продаж | % | 33,468 | 19,918 | 0,381 | -13,550 | -19,537 | -33,087 |

| Рентабельность совокупного капитала, исчисленная по чистой прибыли (стр. 240, ф. 2) | % | 38,976 | -0,252 | 0,349 | -39,228 | 0,601 | -38,627 |

| Рентабельность собственного капитала, исчисленная по чистой прибыли | % | 131,651 | -1,398 | 0,711 | -133,049 | 2,109 | -130,940 |

В ходе анализа показателей рентабельности за 2006–2008 гг. на основании данных таблицы 2.4 видно, что все показатели рентабельности значительно снизились.

1. Коэффициент рентабельности окупаемость издержек показывает, что в 2008 г. на каждый р. затрат предприятие имеет 0,46 коп. прибыли, а в 2006 г. 68,673 коп. прибыли, т.е. наблюдается тенденция к уменьшению показателя рентабельности в целом за 3 года. Показатель недостаточен для устойчивости финансового положения предприятия. Коэффициент рентабельности производственной деятельности за 2008 г. показывает очень низкий процент окупаемости издержек, что говорит о большой доле издержек в доходе предприятия. Предприятию необходимо сократить долю издержек.

2. Рентабельность продаж показывает, сколько прибыли приходится на единицу реализованной продукции. В 2008 г. с 1 рубля реализованной продукции предприятием получено чистой прибыли – 0,381 коп., в 2007 г. – 19,918 коп, а в 2006 г. – 33,468 коп. Т.е. аналогично первому показателю наблюдается тенденция снижения показателя. Показатель в 2008 г. находится на очень низком уровне, он недостаточен для устойчивости финансового положения предприятия. Коэффициент рентабельности продаж показывает очень низкий процент оборотных средств, что говорит о низкой стоимости работ. Предприятию необходимо увеличить стоимость и объем предоставляемых работ и услуг.

|

|

|

3. Рентабельность всего капитала фирмы свидетельствует о снижении показателя с 38,976% в 2006 г. до 0,349% в 2008 г. Он показывает эффективность использования всего имущества предприятия. Снижение этого показателя свидетельствует о падающем спросе на предоставляемые услуги предприятия и о перенаполнении активов.

4. Коэффициент рентабельности собственных средств показывает эффективность использования собственного капитала. Так как в 2006 г. показатель прибыли был значительно выше показателя 2008 г., а сумма собственных средств почти не изменилась, соответственно и показатель рентабельности собственных средств в 2006 г. снизился с 131,651% в 2006 г. до 0,711% в 2008 г.

Из всего вышесказанного следует что, предприятию следует принять меры:

- по снижению издержек;

- увеличению объема предоставляемых услуг, в том числе по поиску новых направлений деятельности;

- по своевременной оплате предоставляемых услуг.

Основным источник резерва роста прибыли для анализируемого предприятия является увеличение объема реализации проектных работ за счет поиска новых рынков сбыта.

В таблице 2.5 представлен факторный анализ рентабельности окупаемость издержек за 3 года.

Таблица 2.5 – Факторный анализ рентабельности окупаемость издержек Rз, %

| Факторы изменения рентабельности | Алгоритм расчета | Цифровой расчет | Результат расчета | ||

| 2007 г. по сравнению с 2006 г. | |||||

| Плановая рентабельность | Rз0 =

| Rз0 =

| 68,673 | ||

| Влияние 1-го фактора: изменение затрат на реализацию | Rзу1 =

| Rзу1 =

| 55,409 | ||

| Влияние 3-го фактора: изменение прибыли от реализации Фактическая прибыль | Rз1 =

| Rз1 =

| 31,979 | ||

| Продолжение таблицы 2.5 | |||||

| Факторы изменения рентабельности | Алгоритм расчета | Цифровой расчет | Резуль-тат расчета | ||

| Абсолютное отклонение | ∆ Rз = Rз1 – Rз0 | 31,979 – 68,673 | -36,694 | ||

| За счет изменений | |||||

| – увеличения затрат на реализацию на 28,399 млн. р. | ∆ Rз (З) = Rзу1 – Rз0 | 55,409 – 68,673 | -13,264 | ||

| – снижения прибыли от реализации на 34,449 млн. р. | ∆ Rз (Прп) = Rз1 – Rзу1 | 31,979 – 55,409 | -23,430 | ||

| Итого влияние всех факторов | ∆ Rз (З) + ∆ Rз (Прп) | -13,264 + (-23,430) | -36,694 | ||

| 2008 г. по сравнению с 2007 г. | |||||

| Плановая рентабельность | Rз0 =

| Rз0 =

| 31,979 | ||

| Влияние 1-го фактора: изменение затрат на реализацию | Rзу1 =

| Rзу1 =

| 19,555 | ||

| Влияние 3-го фактора: изменение прибыли от реализации Фактическая прибыль | Rз1 =

| Rз1 =

| 0,460 | ||

| Абсолютное отклонение | ∆ Rз = Rз1 – Rз0 | 0,460 – 31,979 | -31,519 | ||

| За счет изменений

| |||||

| – увеличения затрат на реализацию на 93,412 млн. р. | ∆ Rз (З) = Rзу1 – Rз0 | 19,555 – 31,979 | -12,424 | ||

| – снижения прибыли от реализации на 45,914 млн. р. | ∆ Rз (Прп) = Rз1 – Rзу1 | 0,460 – 19,555 | -19,095 | ||

| Итого влияние всех факторов | ∆ Rз (З) + ∆ Rз (Прп) | -12,424 + (-19,095) | -31,519 | ||

Как видно из факторного анализа рентабельности производственной деятельности (окупаемость издержек), произошло значительное снижение данного показателя в целом за 3 года.

В 2007 г. по сравнению с 2006 г. рентабельность снизилась на 36,694% На данное снижения оказали влияние как увеличение затрат на реализацию, так и снижение прибыли. Так, за счет увеличение затрат на реализацию на 28,399 млн. р. рентабельность снизилась на 13,264%. Снижение прибыли от реализации на 34,449 млн. р. повлекло снижение рентабельности на 23,430%.

Аналогичная ситуация наблюдается и при анализе рентабельности окупаемости издержек за 2008 г. по сравнению с 2007 г. За счет увеличения затрат на реализацию на 93,412 млн. р. и снижения прибыли от реализации на 45,914 млн. р. произошло соответственное снижение показателя рентабельности на 12,424% и 19,095%.

|

|

|